Reading view

تعیین عادلانه مالیات مشاغل با رویکرد جدید تبصره ماده ۱۰۰

کاهش فرار مالیاتی با اعتبارسنجی شرکتها به منظور جلوگیری از صدور فاکتورهای جعلی

مقابله با پدیده صدور فاکتورهای جعلی با هوشمندسازی نظام مالیاتی

تحقق عدالت مالیاتی با اخذ مالیات ذیل تبصره ماده ۱۰۰

تاثیر اجرای طرح نشان دار کردن مالیات در تکمیل پروژه های نیمه تمام

هشدار درباره ایجاد ۲۰۰ تریلیون دلار اعتبار بر بستر بیت کوین

هشدار درباره ایجاد ۲۰۰ تریلیون دلار اعتبار بر بستر بیت کوین

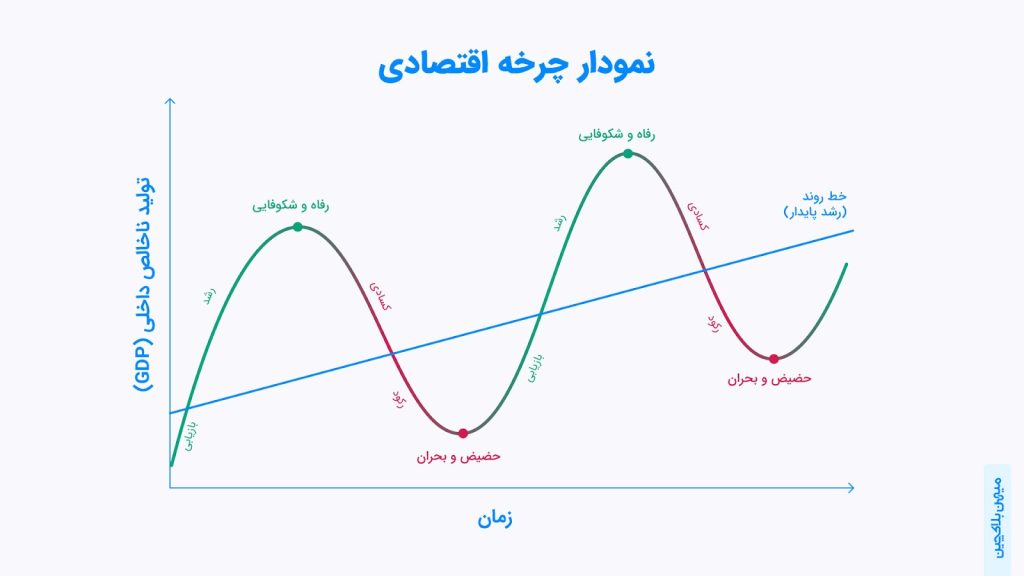

بحث تازهای پیرامون آینده بیت کوین با اظهارات مایکل سیلور، مدیرعامل MicroStrategy و برایان آرمسترانگ، مدیرعامل Coinbase، در فضای بازار رمزارزها شکل گرفته است. سیلور اخیراً گفته است که در صورت رسیدن ارزش بازار بیت کوین به ۱۰۰ تریلیون دلار، امکان ایجاد بازاری ۲۰۰ تریلیون دلاری از اعتبار بر بستر این دارایی وجود دارد. آرمسترانگ نیز با دیدگاهی مشابه، بر ظرفیت بیت کوین و کریپتو برای بازسازی بازارهای اعتباری و سرمایهای جهانی تأکید کرده است.

این دیدگاهها با واکنشهای انتقادی همراه شد. منتقدان معتقدند بیت کوین اساساً برای جلوگیری از بازتولید همان مشکلات سیستم مالی سنتی ایجاد شد. به گفته آنان، بیت کوین در پی بحران مالی ۲۰۰۷ تا ۲۰۰۹ متولد شد؛ بحرانی که نتیجه رشد بیشازحد بدهی و اعتبارات مالی بود. هدف ساتوشی ناکاموتو، بنیانگذار ناشناس بیت کوین، نه ساخت ابزار جدیدی برای بدهیسازی، بلکه معرفی پولی بود که ارزش خود را در طول زمان حفظ کند و نیاز به اعتماد به محصولات مالی پیچیده را کاهش دهد.

برخی تحلیلگران هشدار دادهاند که اگر بیت کوین به عنوان پایهای برای ایجاد صدها تریلیون دلار اعتبار به کار گرفته شود، عملاً فلسفه وجودی خود را از دست داده و به «سرمایه دیجیتال» صرف تبدیل خواهد شد، نه پولی آزاد و غیرمتمرکز برای مردم.

در مقابل، نمونههای واقعی از جوامع کوچک در کشورهای مختلف نشان میدهد که بیت کوین میتواند به عنوان پولی کارآمد عمل کند. بسیاری از افراد در این جوامع هیچگاه به حساب بانکی یا سیستم مالی سنتی دسترسی نداشتهاند، اما اکنون با استفاده از بیت کوین میتوانند پسانداز کنند، مشاغل کوچک راهاندازی نمایند و استقلال اقتصادی به دست آورند.

به باور منتقدان، این همان «جادوی واقعی بیت کوین» است: توانمندسازی کسانی که از سیستم مالی سنتی کنار گذاشته شدهاند و کمک به افرادی که در معرض اسارت بدهیهای کلان قرار دارند. آنان میگویند بهتر است رهبران برجسته صنعت کریپتو به جای تصور آیندهای مبتنی بر بدهیهای چندصد تریلیون دلاری، از چشمانداز اصلی بیت کوین به عنوان پولی برای آزادی اقتصادی حمایت کنند.

این دیدگاه ابتدا توسط فرانک کوروا در مجله Bitcoin منتشر شد و تأکید میکند که نباید اجازه داد بیت کوین به ابزاری برای بازتولید سیستم قدیمی و پرریسک مالی جهانی بدل شود.

بیشتر بخوانید:

- بیت کوین چیست؟ + بررسی کامل btc به زبان ساده

- تحلیل بیت کوین

- اخبار بیت کوین

- معرفی کیف پول های ارز بیت کوین

- خالق بیت کوین کیست؟

- آیا بیت کوین برای سرمایه گذاری خوب است؟

- آموزش تبدیل بیت کوین به تتر

- آیا قیمت بیت کوین بالا می رود؟

- بیت کوین مال کدام کشور است؟

- علت افزایش قیمت بیت کوین

- علت کاهش قیمت بیت کوین

- پیش بینی قیمت بیت کوین

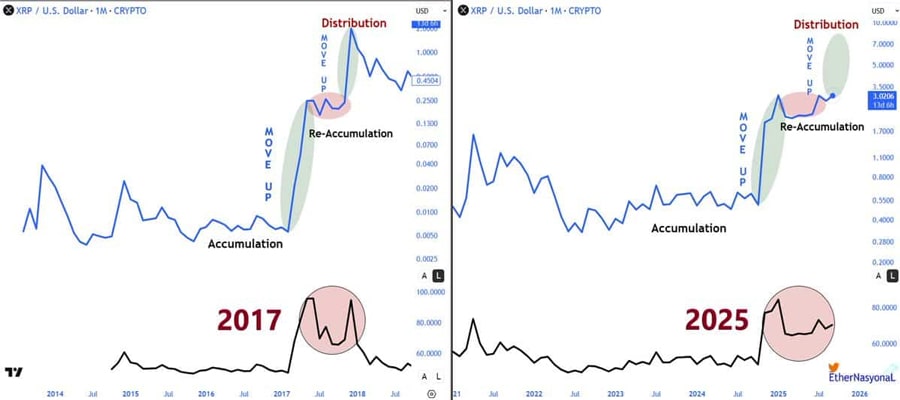

هدف ۷۰۰۰ تا ۱۲۰۰۰ ساتوشی برای XRP در سال ۲۰۲۶ محتمل است

هدف ۷۰۰۰ تا ۱۲۰۰۰ ساتوشی برای XRP در سال ۲۰۲۶ محتمل است

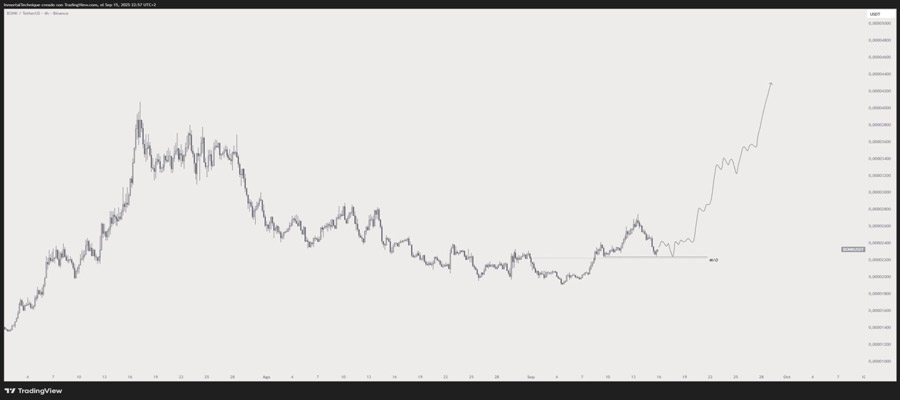

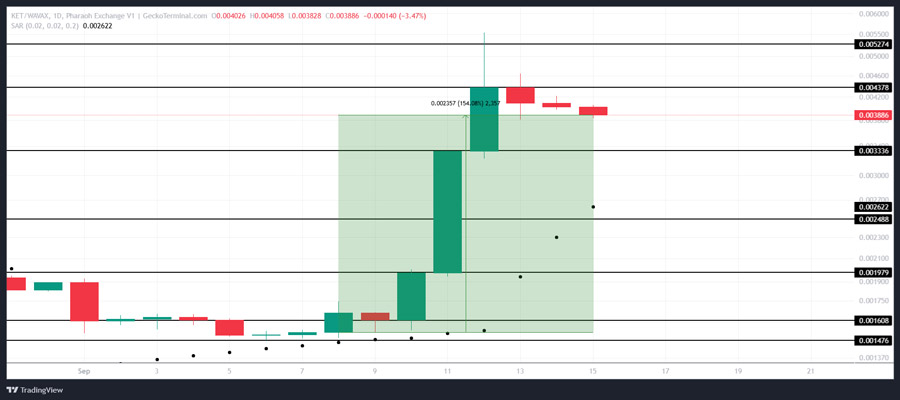

تحلیلهای تکنیکال جدید نشان میدهد که رشد بزرگ بعدی جفت XRP/BTC موسوم به «پای هیولای XRP» احتمالاً پیش از سال ۲۰۲۶ آغاز نخواهد شد.

این پیشبینی توسط تحلیلگر بازار با نام مستعار Dr. Cat ارائه شده است که نمودار بلندمدت دوماهه (2M) XRP/BTC را با ابزار ایچیموکو بررسی کرده است. او در تحلیل خود تاکید کرده که تنها زمانی میتوان انتظار آغاز موج صعودی را داشت که Chikou Span (CS) بالاتر از کندلها و خط Tenkan-Sen قرار گیرد؛ موضوعی که طبق محاسبات او در حوالی ژانویه یا مارس ۲۰۲۶ محتمل است.

بر اساس این تحلیل، سطح کلیدی برای تداوم روند صعودی، حفظ حمایت 2442 ساتوشی (0.00002442 BTC) است. در صورت تثبیت بالای این سطح، مقاومت اصلی بعدی در محدوده ۷۰۰۰ ساتوشی قرار دارد و در بازه زمانی سال ۲۰۲۶ حتی دستیابی به محدوده ۷۰۰۰ تا ۱۲٬۰۰۰ ساتوشی نیز دور از انتظار نخواهد بود.

با این حال، ریسکهایی نیز در کوتاهمدت وجود دارد. دکتر کت هشدار داد که نمودار هفتگی ایچیموکو در حال تشکیل یک «پیچ و تاب کومو نزولی» است که میتواند نشانهای از کاهش موقت قدرت روند یا یک دوره ادغام قیمتی پیش از ادامه حرکت صعودی باشد.

او همچنین خاطرنشان کرد که تبدیل این اهداف به ارزش دلاری به قیمت بیت کوین در آن زمان بستگی دارد. برای نمونه، در قیمت فعلی بیت کوین، سطح ۷۰۰۰ ساتوشی برای XRP معادل حدود ۷.۸ دلار خواهد بود، اما این عدد در آینده بسته به ارزش دلاری بیت کوین میتواند متفاوت باشد.

نمودار منتشرشده توسط این تحلیلگر همچنین نشان میدهد که سطوح سپتامبر/اکتبر و نوامبر/دسامبر ۲۰۲۵ تنها ایستگاههای موقت هستند و روند اصلی صعودی پیش از اوایل ۲۰۲۶ آغاز نخواهد شد.

از نظر تاریخی، جفت XRP/BTC از اوایل ۲۰۲۴ در یک محدوده گسترده در نوسان بوده و پس از افت چندساله از اوج ۲۰۲۱، هنوز موفق به شکستن مقاومتهای کلیدی نشده است. بنابراین، حفظ سطح ۲۴۴۲ ساتوشی و عبور از شرایط نزولی ابر هفتگی ایچیموکو، پیششرطهای اصلی برای شکلگیری جهش بزرگ بعدی خواهند بود.

در نهایت، دکتر کت تاکید کرد که چشمانداز بلندمدت همچنان مثبت است، اما سرمایهگذاران باید برای آغاز موج صعودی اصلی تا سال ۲۰۲۶ صبر کنند.

در زمان انتشار این گزارش، XRP با قیمت 0.3119 دلار معامله میشد.

بیشتر بخوانید:

- ریپل چیست؟ + بررسی کامل XRP به زبان ساده

- تحلیل ریپل امروز

- اخبار ریپل

- معرفی کیف پولهای ارز ریپل

- خالق ریپل کیست؟

- آیا ریپل برای سرمایهگذاری خوب است؟

- ریپل بخریم یا نخریم؟

- آموزش تبدیل ریپل به تتر

- آیا قیمت ریپل بالا میرود؟

- ریپل مال کدام کشور است؟

- آموزش استیک ریپل چگونه است؟

- علت افزایش قیمت ریپل

- علت کاهش قیمت ریپل

- پیشبینی قیمت ریپل

افزایش ۲۵ درصدی توکن Eigen پس از همکاری Eigencloud با Google Cloud

افزایش ۲۵ درصدی توکن Eigen پس از همکاری Eigencloud با Google Cloud

توکن Eigen متعلق به پروژه Eigencloud روز پنجشنبه جهش چشمگیری را تجربه کرد و پس از اعلام همکاری این پروژه با Google Cloud برای تقویت پرداختهای مبتنی بر هوش مصنوعی با استفاده از بلاکچین، بیش از ۲۵ درصد افزایش یافت.

طبق دادههای CoinGecko، قیمت Eigen هماکنون در سطح 1.94 دلار معامله میشود که علاوه بر رشد روزانه ۲۵ درصدی، طی یک هفته گذشته نیز بیش از ۳۵ درصد رشد داشته است.

این همکاری با هدف ایجاد زیرساختی امن برای تراکنشهای نمایندگان هوش مصنوعی (AI Agents) صورت گرفته است؛ برنامههایی که میتوانند به صورت مستقل فعالیت کرده و پرداختها را انجام دهند. پروتکل «عامل به عامل» (A2A) در این همکاری نقش کلیدی ایفا میکند و به عنوان پایهای برای نسل جدیدی از اپلیکیشنها و گردشکارهای چندعاملی، از جمله خدمات مالی خودکار و بازارهای پیشبینی، معرفی شده است.

Google نیز اخیراً پروتکل پرداخت نماینده خود با نام AP2 را رونمایی کرده که امکان ارسال و دریافت پرداختها را برای نمایندگان هوش مصنوعی از طریق بلاکچینهای مختلف فراهم میکند. این پروتکل از استاندارد X402 بهره میبرد تا تراکنشها بدون توجه به نوع دارایی دیجیتال بهطور یکپارچه انجام شود.

Eigencloud در بیانیهای رسمی اعلام کرد: «ما مفتخریم که شریک راهاندازی پروتکل جدید نمایندگان گوگل (AP2) هستیم؛ استانداردی که امکان تراکنش امن و شفاف میان نمایندگان هوش مصنوعی را فراهم میکند. تمرکز ما بر ایجاد لایهای از اعتماد و اعتبارسنجی است.»

این پروژه تاکید کرده که توافق جدید با Google Cloud لایهای از اعتماد به سیستم اضافه میکند که به نمایندگان هوش مصنوعی اجازه میدهد کار خود را اثبات کنند، پرداختها را تایید نمایند و از قوانین انسانی پیروی کنند. Eigencloud علاوه بر این، وظایفی همچون انتقال داراییها میان بلاکچینهای مختلف و تضمین اجرای صحیح تراکنشها را بر عهده خواهد داشت.

Eigencloud که پیشتر با نام Eigenlayer شناخته میشد، هماکنون بهعنوان بزرگترین پروتکل استیکینگ روی شبکه اتریوم فعالیت میکند و طبق دادههای DefiLlama، مجموع ارزش قفلشده (TVL) آن از ۲۰ میلیارد دلار فراتر رفته است.

از سوی دیگر، Google تنها با Eigencloud همکاری نکرده و در حال حاضر بیش از ۶۰ شرکت دیگر از جمله Coinbase، بنیاد Ethereum، MetaMask و Adobe نیز در این ابتکار با این غول فناوری همکاری دارند تا پروتکل AP2 بهطور گستردهتر مورد استفاده قرار گیرد.

به گفته MetaMask، «بلاکچینها لایه طبیعی پرداخت برای نمایندگان هوش مصنوعی هستند و اتریوم ستون فقرات این روند خواهد بود. با ترکیب پروتکل AP2 و استاندارد X402، توسعهدهندگان میتوانند حداکثر قابلیت همکاری را تجربه کنند و کاربران نیز امکان انتخاب کامل در تراکنشها خواهند داشت.»

در حال حاضر بنیاد Ethereum و MetaMask هنوز واکنشی رسمی به نقش خود در توسعه AP2 ارائه نکردهاند.

شباهت روند صعودی سولانا و BNB؛ نوبت رشد ۱۲۰ درصدی SOL رسیده است؟

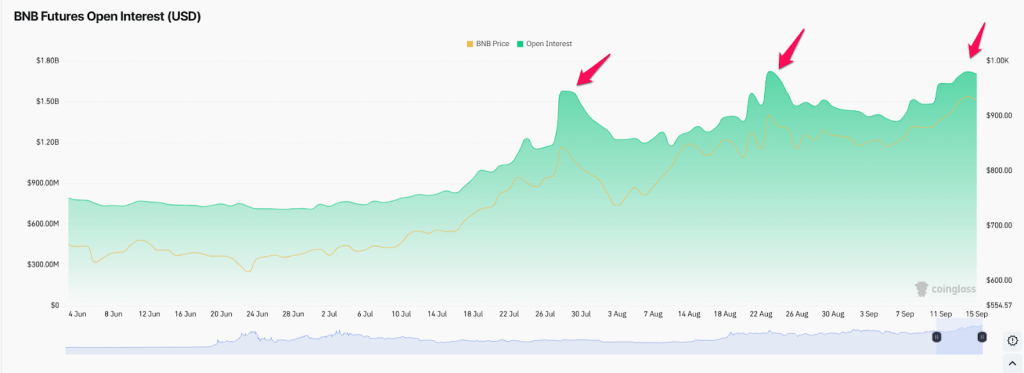

قیمت سولانا ممکن است طی چند هفته ۲۰ درصد افزایش یابد و الگوی BNB را که منجر به رکوردهای بالای ۱٬۰۰۰ دلار شد، تکرار کند.

خلاصه تحلیل

- سولانا در حال تکرار رالی بایننس کوین (BNB) است.

- الگوی «فنجان و دسته» هدف صعودی سولانا را نزدیک ۵۴۰ دلار نشان میدهد.

به گزارش کوین تلگراف، قیمت سولانا مسیری تقریباً مشابه با بایننس کوین (BNB) را دنبال میکند و ممکن است در آستانه شکست بزرگ خود قرار گرفته باشد. طبق گفتههای تحلیلگری به اسم BitBull مقایسه نمودارهای هفتگی SOL و BNB نشاندهنده شباهتهای چشمگیر این ۲ ارز است.

هر دوی این ارزها، از ابتدای ۲۰۲۴ ساختارهای بازاری تقریباً یکسانی را دنبال کردهاند. هر کدام ابتدا یک رالی شدید اولیه داشتند، سپس وارد یک فاز تجمیع مجدد چندماهه بین اواسط ۲۰۲۴ تا اوایل ۲۰۲۵ شدند، که شامل تثبیتهای افقی و اصلاحات نزولی بود. بعد هم دوباره روند صعودی خود را از سر گرفتند.

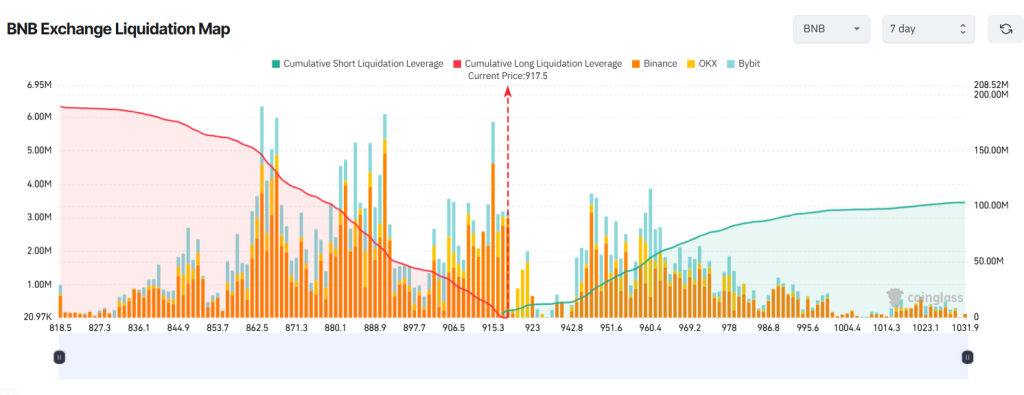

برای BNB، این الگو در آگوست ۲۰۲۵ تکمیل شد؛ زمانی که توانست اوج تاریخی قبلی ۷۹۴.۳۰ دلار را پس بگیرد. شکست قیمت به سرعت شتاب گرفت و ظرف چند هفته، بایننس کوین رالی خود را ادامه داد و روز پنجشنبه به اوج تاریخی جدید بالای ۱٬۰۰۰ دلار رسید.

اکنون سولانا وارد همان فاز شکست شده است که صعود سهمی (Parabolic) بایننس کوین را تقویت کرد. هدف آن شکستن رکورد تاریخی فعلی حدود ۲۹۵ دلار در کمتر از یک ماه است، یعنی تقریباً ۲۰ درصد بالاتر از قیمت فعلی.

این الگو نشان میدهد رفتار سرمایهگذاران معمولاً در بازارهای مختلف مشابه است. رالیهای اولیه شتاب میآورند، دورههای تثبیت معاملهگران ضعیف را حذف میکنند و ورود نقدینگی جدید روند صعودی را از سر میگیرد.

برای مثال اتریوم (ETH) از حدود ۱۰ دلار تا ۴۰۰ دلار در نیمه اول ۲۰۱۷ صعود کرد، سپس یک فاز تجمیع ششماهه را طی کرد و دوباره رشد کرد تا در ژانویه ۲۰۱۸ به حدود ۱٬۴۰۰ دلار برسد. ساختار آن تقریباً مشابه چرخه بیت کوین در سال ۲۰۱۳ بود.

الگوی تکنیکال سولانا و رشد ۱۲۰ درصدی!

سولانا در حال تشکیل یک الگوی کلاسیک صعودی ادامهدهنده به نام «فنجان و دسته» است که آن را برای شکست به اوجهای جدید آماده میکند. نمودار هفتگی SOL نشان میدهد فاز «فنجان» طی فرایند کفسازی طولانی از اواخر ۲۰۲۱ تا اواسط ۲۰۲۳ شکل گرفت و پس از آن «دسته» تا سال ۲۰۲۵ ادامه یافت.

این ساختار یک مقاومت خط گردن در حدود ۲۶۷ دلار ایجاد کرده که سولانا از نوامبر ۲۰۲۴ (آبان ۱۴۰۳) در حال آزمایش آن برای شکست است.

یک کلوز قاطع بالای این خط گردن میتواند مرحله بعدی صعود را فعال کند. هدف تکنیکال هم بیش از ۵۴۰ دلار (یعنی رشد ۱۲۰ درصدی از قیمت فعلی) تا پایان سال یا اوایل ۲۰۲۶ است.

علاوه بر این شاخص قدرت نسبی هفتگی (RSI) سولانا همچنان زیر آستانه اشباع خرید ۷۰ قرار دارد. این موضوع نشانهای دیگر است که جا برای صعود بیشتر وجود دارد.

نوشته شباهت روند صعودی سولانا و BNB؛ نوبت رشد ۱۲۰ درصدی SOL رسیده است؟ اولین بار در مجله نوبیتکس. پدیدار شد.

نبرد سرنوشتساز بیت کوین در ۱۱۸٬۰۰۰ دلار! آیا BTC به رکورد جدیدی میرسد؟

بیت کوین اکنون یک منطقه مقاومت کلیدی جدید دارد که باید دوباره به حمایت تبدیل شود. واکنشها به کاهش نرخ بهره فدرال رزرو همچنان به نفع خریداران بود.

خلاصه تحلیل

- خریداران بیت کوین مشغول تبدیل سطوح کلیدی به حمایت هستند.

- اگر روند صعودی ناشی از واکنش به تصمیم فدرال رزرو ادامه یابد، BTC ممکن است به اوجهای تاریخی جدید برسد.

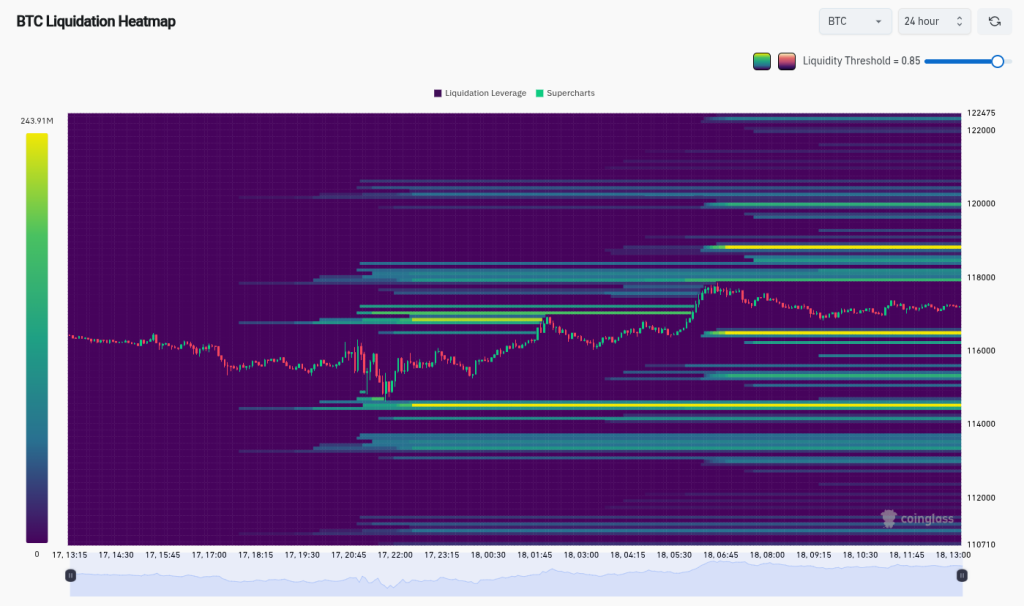

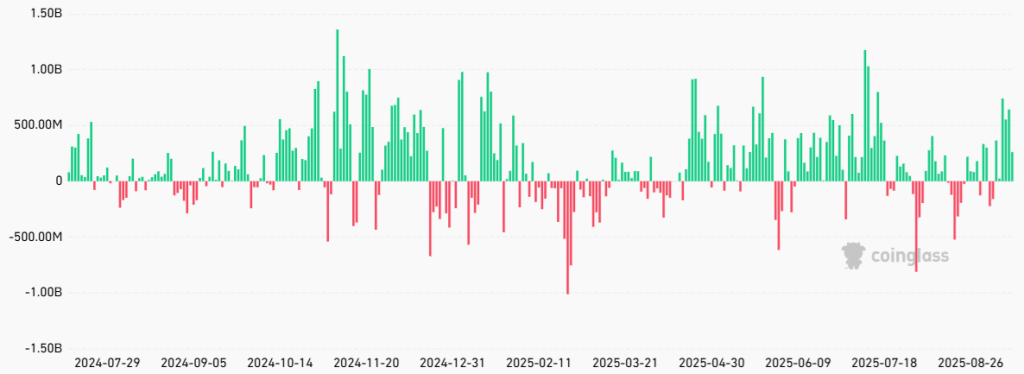

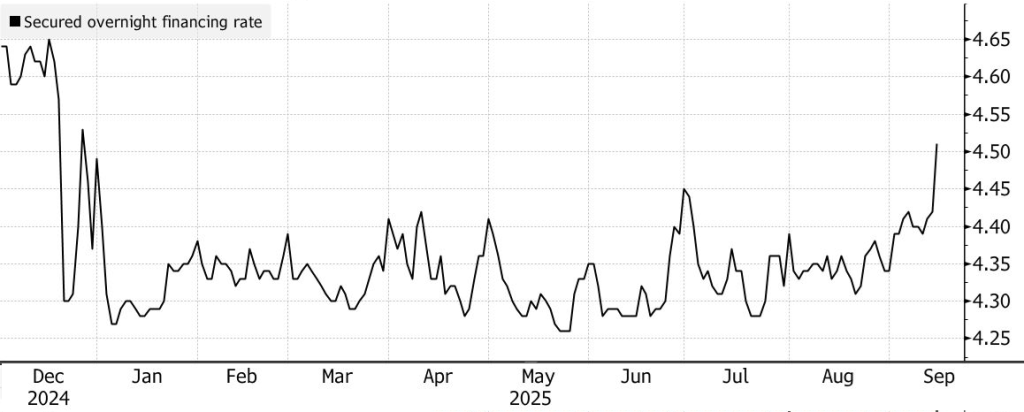

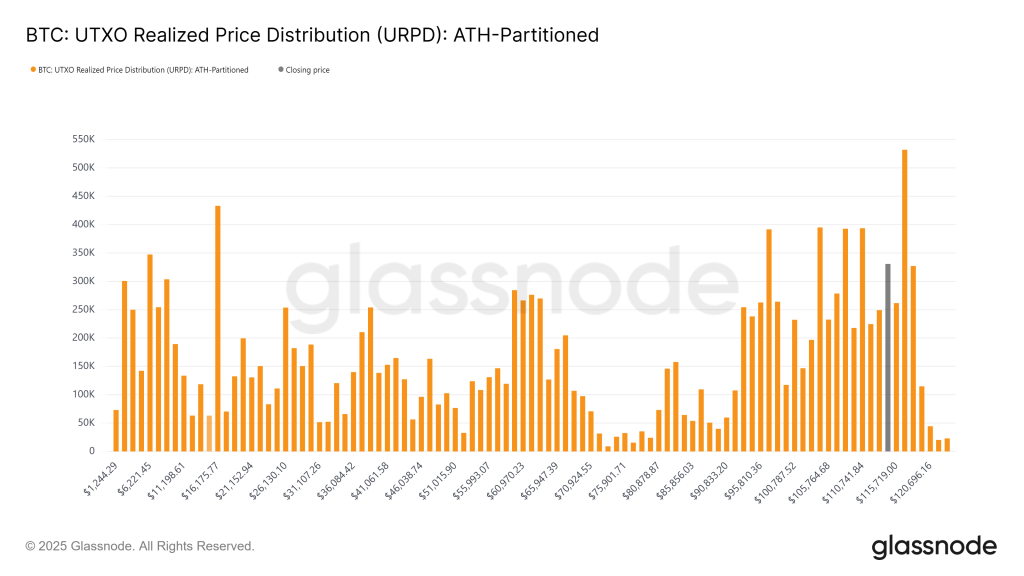

به گزارش کوین تلگراف، قیمت بیت کوین روز پنجشنبه تلاش کرد سطح ۱۱۷٬۰۰۰ دلار را به حمایت تبدیل کند، زیرا کاهش نرخ بهره توسط فدرال رزرو باعث تقویت بازار شد. نوسان BTC زمانی شدت گرفت که فدرال رزرو آمریکا نخستین کاهش نرخ بهره سال ۲۰۲۵ را طبق پیشبینیها و به میزان ۰.۲۵ درصد اعلام کرد.

پس از افت کوتاهمدت به زیر ۱۱۵٬۰۰۰ دلار، بیت کوین دوباره رشد کرد و طی ۲۴ ساعت بیش از ۱۰۰ میلیون دلار موقعیتهای لانگ و شورت را لیکوئید کرد. تحلیلگری به اسم CrypNuevo اعلام کرد:

حرکت BTC پس از نشست FOMC دقیقاً همانطور که پیشبینی شده بود، پرنوسان بود. دوشنبه و سهشنبه کسلکننده؛ چهارشنبه پرنوسان با اصلاح کلاسیک یک حرکت کاذب اولیه. ۱۰۵ میلیون دلار در ۳۰ دقیقه هنگام FOMC لیکوئید شد. این همان چیزی است که باید به آن توجه کرد. عاشق این بازارم. احتمالاً مقصد بعدی ۱۲۰٬۰۰۰ دلار است.

معاملهگران هم امیدوارند که خریداران بتوانند حمایت را تثبیت کرده و به چالش اوجهای تاریخی بپردازند. مایکل ون دپوپه، معاملهگر و تحلیلگر بازار کریپتو، اعلام کرد:

قسمت مهمتر این است؛ آیا بیت کوین میتواند از این منطقه مقاومت حیاتی عبور کند؟ تنها چیزی که مطمئنم این است که وقتی بیت کوین تثبیت شود، آلت کوینها هم رشد میکنند.

معاملهگر معروفی به اسم Daan Crypto Trades نیز با اهمیت سطح ۱۱۸٬۰۰۰ دلار موافق بود. او اشاره کرد که در جریان اظهارنظرهای متمایل به سیاستهای انبساطی پاول در سمپوزیوم جکسون هول در ماه آگوست، همین سطح بهعنوان سقف محلی عمل کرده بود. او نوشت:

سطح ۱۱۸٬۰۰۰ دلار خیلی مهم است، زیرا گره حجمی بالای این محدوده است. یعنی بیشترین حجم در این سطح معامله شده است.

دادههای دفتر سفارش صرافیها هم نشان داد که روز قبل نقدینگی در دو طرف خرید و فروش رشد کرده بود. تحلیلگران خاطرنشان کردند که اکثر این رشد از طریق بازار مشتقات حاصل شده و حالا باید ببینیم بازار اسپات هم از آن پیروی میکند یا نه.

نوشته نبرد سرنوشتساز بیت کوین در ۱۱۸٬۰۰۰ دلار! آیا BTC به رکورد جدیدی میرسد؟ اولین بار در مجله نوبیتکس. پدیدار شد.

مدیرعامل Coinbase در واشنگتن برای اصلاح قوانین رمزنگاری تلاش میکند

مدیرعامل Coinbase در واشنگتن برای اصلاح قوانین رمزنگاری تلاش میکند

برایان آرمسترانگ، مدیرعامل صرافی بزرگ آمریکایی Coinbase، در واشنگتن دیسی به طور فعال برای پیشبرد قانون جدید «ساختار بازار رمزنگاری» فعالیت میکند. هدف اصلی او ایجاد چارچوبی شفافتر برای داراییهای دیجیتال و جلوگیری از شکلگیری دوباره رهبری مشابه گری گنسلر در کمیسیون بورس و اوراق بهادار آمریکا (SEC) است.

آرمسترانگ تأکید کرده است که تمرکز کنونی او بر تصویب این قانون قرار دارد تا از سردرگمیهای نظارتی و فشارهای نامشخص بر صنعت جلوگیری شود. وی افزود، آینده نوآوری در حوزه بلاکچین و ارزهای دیجیتال در گرو قوانینی است که بتواند هم حمایت از سرمایهگذاران را تضمین کند و هم به شرکتها اجازه دهد به رشد خود ادامه دهند.

Coinbase به عنوان بزرگترین صرافی رمزنگاری در ایالات متحده، نقشی کلیدی در تعامل با قانونگذاران ایفا میکند. این شرکت یکی از بازیگران اصلی در تلاش برای تدوین قوانین شفافتر در زمینه داراییهای دیجیتال به شمار میرود، چرا که در سالهای اخیر افزایش فشارهای نظارتی باعث نگرانی فعالان بازار شده است.

به گفته کارشناسان، ورود مستقیم آرمسترانگ به عرصه لابیگری سیاسی نشاندهنده اهمیت استراتژیک این موضوع برای آینده کل صنعت رمزنگاری است. تصویب قانون «ساختار بازار رمزنگاری» میتواند مسیر را برای رشد پایدارتر این بازار در ایالات متحده هموار کند.

مجسمه طلایی ترامپ با بیتکوین در واشنگتن دیسی رونمایی شد

مجسمه طلایی ترامپ با بیتکوین در واشنگتن دیسی رونمایی شد

در اقدامی بحثبرانگیز، گروهی از Memecoiners روز چهارشنبه یک مجسمه طلایی ۱۲ فوتی از دونالد ترامپ، رئیسجمهور پیشین ایالات متحده را در واشنگتن دیسی نصب کردند. این مجسمه که ترامپ را در حال نگهداشتن یک بیتکوین نشان میدهد، درست مقابل میدان Union و در مسیر منتهی به کاپیتول هیل قرار گرفته است؛ مکانی کمتر از یک مایل تا کاخ سفید.

بر اساس توضیحات منتشر شده در وبسایت رسمی این اقدام، این مجسمه نمادی از «تعهد ترامپ به آینده مالی با محوریت بیتکوین و فناوریهای غیرمتمرکز» است. این رونمایی همزمان با تصمیم فدرال رزرو برای کاهش ۲۵ واحدی نرخ بهره در سال جاری صورت گرفت؛ تصمیمی که معمولاً به نفع داراییهای پرریسک مانند رمزارزها تلقی میشود.

یکی از برگزارکنندگان این پروژه، «هشیم زغدودی»، در گفتوگو با شبکه ABC 7News، نصب این مجسمه را «نمادی از پیوند میان سیاست مدرن و نوآوری مالی» توصیف کرد و افزود:

«این اقدام نشان میدهد که بدون ترامپ، شاید پذیرش گسترده بیتکوین از سوی نهادها و موسسات مالی بزرگ امکانپذیر نبود.»

با این حال، برخی کارشناسان معتقدند روند صعودی بیتکوین از اواخر سال ۲۰۲۳ و در دوران دولت بایدن آغاز شده است؛ زمانی که تصویب صندوقهای قابل معامله (ETF) بیتکوین و افزایش پذیرش نهادی نقش پررنگی در رشد این دارایی دیجیتال داشت.

مجسمه ترامپ از جنس فوم سخت ساخته شده و بخشی از رویداد زنده Pump.fun بوده است. تصاویر منتشر شده در شبکههای اجتماعی نشان میدهد چندین نفر سر مجسمه را حمل کرده و آن را در محل نصب کردهاند.

این سومین مجسمه مرتبط با ترامپ است که در سال جاری در National Mall واشنگتن دیده میشود، اما نخستین مجسمهای است که به نشانه حمایت از او ساخته شده است. پیشتر، در ماه ژوئن، یک مجسمه اعتراضی با عنوان «Dictator Approved» و سپس یک تلویزیون طلایی با نماد عقاب طاس و نمایش ویدئویی بحثبرانگیز از ترامپ در این مکان نصب شده بود.

این اقدام بار دیگر بحثهای گستردهای درباره جایگاه ترامپ در دنیای رمزارزها و نقش او در گسترش پذیرش بیتکوین برانگیخته است.

صندوق Spiko T-Bills از مرز 300 میلیون دلار گذشت

صندوق Spiko T-Bills از مرز 300 میلیون دلار گذشت

صندوق بازار پول T-Bills Spiko به نقطه عطف مهمی دست یافت و داراییهای تحت مدیریت (AUM) خود را به بیش از 300 میلیون دلار رساند. این رشد چشمگیر، نشانه افزایش تقاضای سرمایهگذاران برای صندوقهای توکنی یورویی و تقویت جایگاه این پلتفرم در بازار داراییهای دیجیتال است.

Spiko Finance که مقر آن در پاریس است، صندوقهای بازار پول توکنی (MMFs) را با پشتوانه یورو و دلار عرضه میکند و به سرمایهگذاران Web3 امکان دسترسی به نرخهای بدون ریسک از طریق اوراق خزانه را میدهد. صندوق یورویی این شرکت تحت چارچوب نظارتی اتحادیه اروپا فعالیت میکند و با ترکیب امنیت اوراق بهادار دولتی و فناوری بلاکچین، محصولی پایدار و کمنوسان در اختیار سرمایهگذاران قرار میدهد.

این صندوق که ژوئن 2024 در شبکه Polygon راهاندازی شد، اکنون در بلاکچینهای مختلف از جمله Arbitrum، Solana، Starknet و Etherlink نیز فعال است. گسترش به چند شبکه موجب افزایش دسترسی کاربران و جذب سرمایهگذاران بیشتر شده است. دادههای منتشرشده نشان میدهد که داراییهای این صندوق حتی از Circle EURC، استیبلکوین یورویی سرشناس، نیز پیشی گرفته است.

کارشناسان معتقدند رشد صندوق Spiko منعکسکننده تغییر توجه سرمایهگذاران به داراییهای دیجیتال با پشتوانه یورو است؛ بهویژه در شرایطی که دلار آمریکا تحت تأثیر سیاستهای اقتصادی ایالات متحده با نوسان همراه بوده است. این موضوع باعث شده تا سرمایهگذاران نهادی و خرد برای تنوعبخشی به پرتفوی خود به سمت داراییهای مبتنی بر یورو حرکت کنند.

بر اساس دادهها، Spiko اکنون هفتمین صادرکننده صندوقهای توکنی در جهان است و در کنار غولهای مالی همچون BlackRock، Franklin Templeton، WisdomTree و Ondo Finance قرار گرفته است. در مجموع، این هفت صادرکننده بیش از 29 میلیارد دلار دارایی توکنی در بازار مدیریت میکنند؛ موضوعی که نشانهای روشن از پیوند عمیقتر میان امور مالی سنتی و فناوری بلاکچین محسوب میشود.

ویتالیک باترین به نگرانیها درباره صف طولانی خروج اتریوم واکنش نشان داد

ویتالیک باترین به نگرانیها درباره صف طولانی خروج اتریوم واکنش نشان داد

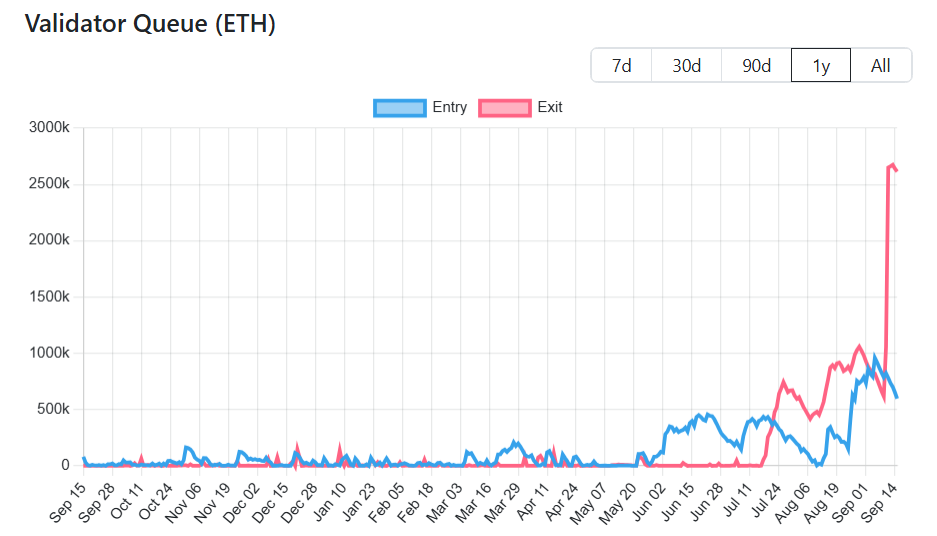

ویتالیک باترین، بنیانگذار اتریوم، پس از چند هفته بحث و ایجاد شایعات پیرامون صف طولانی خروج ETH، سرانجام به این موضوع واکنش نشان داد. صف خروج اتریوم اخیراً به حدود ۴۵ روز رسیده بود که باعث نگرانی برخی فعالان بازار شد.

انتقاد اصلی از سوی مایکل مارکانتونیو، رئیس بخش دیفای شرکت Galaxy Digital مطرح شد که این صف طولانی را “نگرانکننده” دانست و آن را با سولانا مقایسه کرد که تنها دو روز زمان برای خروج دارایی نیاز دارد. او در پستی (که بعداً حذف شد) پرسید چگونه شبکهای با چنین محدودیتی میتواند بستر مناسبی برای بازارهای جهانی آینده باشد.

در پاسخ، باترین تاکید کرد که استیکینگ در اتریوم چیزی فراتر از سرمایهگذاری مالی است و بیشتر شبیه به یک تعهد جدی برای دفاع از زنجیره عمل میکند. او افزود:

«ارتشی نمیتواند متحد بماند اگر هر درصد از آن بتواند در هر زمان بدون محدودیت ترک کند. صف خروج بخشی از این معامله است.»

با وجود این، او پذیرفت که طراحی فعلی صف خروج کامل نیست، اما همین سازوکار باعث شده است زنجیره اتریوم برای نودهایی که دائماً آنلاین نیستند، بسیار قابل اعتماد باقی بماند. در حال حاضر، شبکه اتریوم با بیش از یک میلیون اعتبارسنج فعال و ۳۵.۶ میلیون ETH استیکشده حدود ۳۰ درصد از کل عرضه را در اختیار دارد.

در این میان، تصمیم Galaxy Digital برای خرید ۱.۵ میلیارد دلار سولانا همراه با همکاری شرکتهای بزرگ دیگری چون Multicoin Capital، این بحث را داغتر کرد. به دنبال آن، برخی منتقدان از جمله جیمی راگوسا، مدیر سابق Consensys، اعلام کردند که این رفتار میتواند روابط بسیاری از نهادهای علاقهمند به اتریوم با Galaxy Digital را تحت تاثیر قرار دهد.

با این حال، برخی چهرههای طرفدار سولانا از رویکرد Galaxy دفاع کرده و تاکید داشتند که این شرکت با انتخاب سولانا، توانسته ارزش قابل توجهی را در معاملات ایجاد کند.

در سطح فنی، دادهها نشان میدهد که صف خروج اتریوم طی روزهای اخیر کاهش یافته، اما همچنان بیش از ۲.۵ میلیون ETH در انتظار آزاد شدن است. در مقابل، بیش از ۵۱۲ هزار ETH نیز در صف ورود قرار دارد، رقمی که به دنبال افزایش انباشت نهادی به بالاترین سطح دو سال اخیر رسیده است.

بیشتر بخوانید:

- اتریوم چیست؟ + بررسی کامل ETH به زبان ساده

- تحلیل اتریوم امروز

- اخبار اتریوم

- معرفی کیف پولهای ارز اتریوم

- خالق اتریوم کیست؟

- آیا اتریوم برای سرمایهگذاری خوب است؟

- آموزش تبدیل اتریوم به تتر

- آیا قیمت اتریوم بالا میرود؟

- اتریوم مال کدام کشور است؟

- آموزش استیک اتریوم چگونه است؟

- بهترین استخرهای استیک اتریوم

- علت افزایش قیمت اتریوم

- علت کاهش قیمت اتریوم

- پیشبینی قیمت اتریوم

افزایش جرائم سایبری؛ دولت هند سختگیری بر پلتفرمهای رمزنگاری را تشدید میکند

افزایش جرائم سایبری؛ دولت هند سختگیری بر پلتفرمهای رمزنگاری را تشدید میکند

دولت هند گام مهمی در راستای افزایش نظارت بر صنعت داراییهای دیجیتال برداشته و تمامی صرافیها و شرکتهای فعال در حوزه رمزنگاری را ملزم به انجام ممیزیهای اجباری امنیت سایبری کرده است. این اقدام تحت دستورالعمل واحد اطلاعات مالی (FIU) انجام میشود و نشانگر یک ارتقای جدی نظارتی در فضای پررونق رمزنگاری این کشور است.

بر اساس گزارش منتشرشده در 17 سپتامبر، تمامی صرافیها، متولیان و واسطههای رمزنگاری باید با استفاده از حسابرسان مورد تأیید، ممیزی امنیتی انجام دهند. این حسابرسیها تحت نظارت سازمان Cert-In، وابسته به وزارت الکترونیک و فناوری اطلاعات هند، صورت میگیرد. تکمیل این فرآیند برای ثبت در FIU اجباری بوده و ارائهدهندگان خدمات دارایی مجازی (VDA) را تحت همان الزامات انطباقی قرار میدهد که برای بانکها طبق قانون مبارزه با پولشویی 2002 اعمال میشود.

هانشال بوتا، شریک در موسسه حقوقی P. R. Bhuta & Co، دلیل اصلی این تصمیم را افزایش هکها و سرقتهای مرتبط با رمزنگاری در چندین صرافی دانست و تأکید کرد که اجرای دقیق دستورالعملهای امنیتی، از جمله نگهداری ورود به سیستم و اطلاعات کاربران، به مقامات کمک میکند تا تراکنشهای مشکوک و وجوه غیرقانونی را بهتر ردیابی کنند.

طبق دادههای پلتفرم محلی Giottus، جرائم مرتبط با رمزنگاری اکنون حدود 20 تا 25 درصد از کل جرائم سایبری هند را تشکیل میدهد. مجرمان اغلب برای مخفیسازی وجوه غیرقانونی به بازارهای دارکنت، کوینهای حریمخصوصی، میکسرها و صرافیهای بدون نظارت روی میآورند. همزمان، FIU گواهی قدیمی «مناسب و مناسب بودن» را با گواهی جدیدی با عنوان «اعتباربخشی شریک برای انطباق و اعتماد» جایگزین کرده که تمرکز بیشتری بر رعایت مقررات دارد.

با این حال، برخی کارشناسان حقوقی نسبت به توانایی حسابرسان سنتی که به مؤسسات مالی عادت دارند، در شناسایی ضعفهای خاص صنعت رمزنگاری مانند امنیت کلیدهای خصوصی ابراز تردید کردهاند. افزون بر این، مشکلات ساختاری از جمله مالیات سنگین و نبود شفافیت قانونی همچنان از چالشهای اصلی این صنعت در هند به شمار میروند.

هند تاکنون رویکردی محتاطانه در قبال مقرراتگذاری داراییهای دیجیتال اتخاذ کرده است. سود حاصل از رمز ارزها مشمول مالیات ۳۰ درصدی است و معاملات نیز با مالیات ۱ درصدی در منبع (TDS) روبهرو هستند. در صورتحساب درآمد 2025، داراییهای دیجیتال به طور رسمی بهعنوان «VDA» تعریف شدهاند. با این حال، مقامات هشدار دادهاند که حتی با وجود ممنوعیتهای احتمالی، معاملات غیرمتمرکز متوقف نخواهد شد و نظارت بر این فضا همچنان دشوار است. همچنین نگرانیهایی در خصوص تأثیر احتمالی قوانین استیبلکوین در ایالات متحده بر سیستمهای پرداخت داخلی هند مطرح شده است.

کاردانو در محدوده حساس: حمایت ۰.۸۵ دلاری یا حرکت به سوی ۱ دلار؟

کاردانو در محدوده حساس: حمایت ۰.۸۵ دلاری یا حرکت به سوی ۱ دلار؟

کاردانو (ADA) در روزهای اخیر نوسانات شدیدی را تجربه کرده است. این رمزارز در حال حاضر حدود ۰.۸۷۶ دلار با حجم معاملاتی روزانه ۱.۲۸ میلیارد دلار معامله میشود، در حالی که طی دو روز گذشته با افت ۷ درصدی فشار فروش افزایش یافته است.

دادههای آنچین پلتفرم Santiment نشان میدهد که شاخص سود و زیان تحققیافته (NPL) به بالاترین سطح خود از ماه ژوئیه رسیده است. این موضوع نشاندهنده خروج بخشی از سرمایهگذاران با سودگیری است که روند بازیابی ADA را کند کرده است. تحلیلگران تأکید میکنند که حفظ محدوده حمایتی ۰.۸۷ تا ۰.۸۵ دلار برای ادامه چشمانداز صعودی اهمیت بالایی دارد.

تحلیل فنی: مقاومتهای کلیدی پیش روی ADA

از منظر تکنیکال، کاردانو همچنان زیر میانگین متحرک ۵۰ روزه (۰.۸۸۱۹ دلار) قرار دارد و رد قیمت در سطح ۰.۹۲۳ دلار باعث شکلگیری الگوی نزولی شده است. شاخص قدرت نسبی (RSI) نیز با قرار گرفتن در محدوده ۴۴ واحد نشان میدهد که فروشندگان همچنان فضا برای فشار بیشتر دارند.

در صورت شکست حمایت ۰.۸۵۲۸ دلار، احتمال افت قیمت به سمت ۰.۸۲۶۴ دلار و حتی ۰.۸۰۳۳ دلار وجود دارد. در مقابل، بازگشت قیمت بالاتر از ۰.۸۸۴۳ دلار میتواند اولین نشانه قدرت دوباره خریداران باشد و مسیر صعود تا ۰.۹۰۱۸ دلار و سپس ۰.۹۲۳۴ دلار را فعال کند.

پذیرش نهادی، نقطه قوت بلندمدت

با وجود ضعف کوتاهمدت، عوامل بنیادی ADA همچنان قوی باقی ماندهاند. در خبر مهمی، OpenBank (بزرگترین بانک دیجیتال اروپا تحت مالکیت Santander) اعلام کرد که کاردانو را به خدمات خود برای بیش از ۲ میلیون مشتری ادغام کرده است. این رویداد میتواند به عنوان یک کاتالیزور صعودی بلندمدت برای ADA عمل کند و اعتماد سرمایهگذاران نهادی را افزایش دهد.

با این حال، دادههای آنچین از خروج ۶.۷ میلیون دلار سرمایه از صرافیها در تاریخ ۱۷ سپتامبر خبر میدهد که نشانهای از تردید سرمایهگذاران نسبت به روند کوتاهمدت است.

آینده کاردانو؛ ۱ دلار یا سقوط عمیقتر؟

اکنون محدوده ۰.۸۷ تا ۰.۸۵ دلار به میدان نبرد اصلی برای ADA تبدیل شده است. شکست قاطع بالاتر از ۰.۹۰ دلار میتواند بار دیگر حرکت صعودی را فعال کند و هدف روانی ۱ دلار را در دسترس قرار دهد. در مقابل، سقوط به زیر ۰.۸۵ دلار خطر اصلاح عمیقتر تا سطوح ۰.۸۲ دلار و ۰.۷۸ دلار را به همراه خواهد داشت.

در مجموع، سرنوشت حرکت بعدی کاردانو به ترکیب سیگنالهای فنی و اخبار پذیرش نهادی بستگی دارد؛ عواملی که میتوانند در روزهای آینده مسیر اصلی بازار را مشخص کنند.

بیشتر بخوانید:

- کاردانو چیست؟ + بررسی کامل ADA به زبان ساده

- تحلیل کاردانو امروز

- اخبار کاردانو

- معرفی کیف پولهای ارز کاردانو

- خالق کاردانو کیست؟

- آیا کاردانو برای سرمایهگذاری خوب است؟

- آموزش تبدیل کاردانو به تتر

- آیا قیمت کاردانو بالا میرود؟

- کاردانو مال کدام کشور است؟

- آموزش استیک کاردانو چگونه است؟

- بهترین استخرهای استیک کاردانو

- علت افزایش قیمت کاردانو

- علت کاهش قیمت کاردانو

- پیشبینی قیمت کاردانو

اخبار اونس طلا: عقبنشینی قیمت طلا پس از آمار مطلوب اشتغال و کاهش نرخ بهره فدرال رزرو

نکات مهم:

- قیمت طلا در معاملات آمریکای شمالی ۰.۳۹٪ افت کرد و به ۳۶۴۳ دلار رسید.

- کاهش پس از انتشار آمار مطلوب درخواستهای اولیه بیکاری و شاخص تولیدی فیلادلفیا رخ داد.

- فدرال رزرو نرخ بهره را ۲۵ واحد پایه کاهش داد، اما همه اعضا موافق نبودند.

- دادهها نشان داد صادرات طلای سوئیس به چین ۲۵۴٪ افزایش یافته است.

- شاخص دلار آمریکا (DXY) به ۹۷.۳۱ افزایش یافت و بازده اوراق خزانهداری هم صعود کرد.

- چشمانداز بلندمدت طلا همچنان صعودی است، مشروط به اینکه بالای ۳۶۰۰ دلار باقی بماند.

اخبار اونس طلا: عقبنشینی قیمت طلا پس از آمار مطلوب اشتغال و کاهش نرخ بهره فدرال رزرو

قیمت اونس طلا در جلسه معاملاتی پنجشنبه در بازار آمریکای شمالی با کاهش ۰.۳۹ درصدی به ۳۶۴۳ دلار رسید. این افت پس از آن رخ داد که دادههای مطلوب بازار کار ایالات متحده منتشر شد و بخشی از اثر کاهش نرخ بهره فدرال رزرو را خنثی کرد.

روز چهارشنبه فدرال رزرو نرخ بهره را ۲۵ واحد پایه کاهش داد؛ هرچند این تصمیم یکصدا نبود و استفان میران رأی به کاهش ۵۰ واحد پایه داده بود. این اقدام نشاندهنده ادامه روند تسهیل پولی در جلسات پایانی سال است. جروم پاول، رئیس فدرال رزرو، تأکید کرد که تصمیمات آینده به دادهها وابسته خواهد بود و بازار کار همچنان تضعیف شده است.

دادههای اقتصادی آمریکا:

- درخواستهای اولیه بیکاری در هفته منتهی به ۱۳ سپتامبر به ۲۳۱ هزار رسید (پایینتر از پیشبینی ۲۴۰ هزار و کمتر از رقم بازبینیشده ۲۶۴ هزار هفته قبل).

- ادامه درخواستهای بیکاری نیز به ۱.۹۲ میلیون کاهش یافت.

- شاخص تولیدی فیلادلفیا در سپتامبر به ۲۳.۲ رسید (بالاتر از پیشبینیها و صعودی نسبت به عدد منفی ماه اوت).

از سوی دیگر، فدرال رزرو در گزارش SEP پیشبینی کرد که تا پایان سال در مجموع ۵۰ واحد پایه کاهش نرخ بهره انجام خواهد شد.

بازارهای مالی نیز واکنش نشان دادند:

- شاخص دلار آمریکا (DXY) به ۹۷.۳۱ صعود کرد.

- بازده اوراق ۱۰ ساله خزانهداری به ۴.۱۰۲٪ افزایش یافت.

- بازده واقعی اوراق نیز رشد نزدیک به ۲ واحد پایه داشت.

تحلیل تکنیکال:

- طلا همچنان روند صعودی خود را حفظ کرده است، مشروط بر اینکه بالای ۳۶۰۰ دلار بماند.

- در صورت بازگشت بالای ۳۶۵۰ دلار، مقاومتهای بعدی ۳۷۰۳ دلار (سقف تاریخی)، سپس ۳۷۵۰ دلار و ۳۸۰۰ دلار خواهند بود.

- در صورت شکست حمایت ۳۶۱۳ دلار (کف ۱۱ سپتامبر)، احتمال آزمایش سطح ۳۶۰۰ دلار وجود دارد.

برای دسترسی به چارت زنده اونس طلا از این لینک استفاده نمایید: چارت اونس طلا

نوشته اخبار اونس طلا: عقبنشینی قیمت طلا پس از آمار مطلوب اشتغال و کاهش نرخ بهره فدرال رزرو اولین بار در تجارت آفرین. پدیدار شد.

کمیسیون بورس آمریکا نخستین صندوق چند رمزارزی گری اسکیل را تایید کرد

کمیسیون بورس و اوراق بهادار ایالات متحده آمریکا (SEC) تأییدیه تبدیل صندوق گری اسکیل به یک محصول قابل معامله در بورس را صادر کرد؛ این صندوق اولین صندوق چند رمزارزی است که وارد بازار سرمایه آمریکا می شود.

خبرگزاری Cryptonews گزارش داد که صندوق Grayscale Digital Large Cap Fund با نماد GDLC مورد تأیید قرار گرفته و قرار است روی یک بورس بزرگ ایالات متحده فهرست و معامله شود. این تصمیم گامی برجسته در جهت گسترش دسترسی سرمایه گذاران خرد و نهادی به مجموعه ای از دارایی های دیجیتال محسوب می شود.

به نقل از خبرگزاری Cryptonews، GDLC به سرمایه گذاران دسترسی متنوعی به پنج رمزارز عمده شامل بیت کوین، اتریوم، XRP، سولانا و کاردانو ارائه می دهد. پیتر مینتزبرگ، مدیرعامل گری اسکیل، در پیامی که از طریق پلتفرم X منتشر شد، از کارگروه رمز ارز کمیسیون بورس تشکر کرد و گفت این تصمیم شفافیت طولانی مدت در بازار دارایی های دیجیتال را تسهیل می کند.

خبرگزاری Cryptonews همچنین نوشت که GDLC هم اکنون بیش از 915 میلیون دلار دارایی در اختیار دارد و خالص ارزش دارایی هر سهم آن حدود 57.70 دلار گزارش شده است. تبدیل این صندوق از ساختار فرابورس به یک محصول قابل معامله، امکان سرمایه گذاری از طریق کانال های سنتی بازار سرمایه را برای سهامداران فراهم می سازد.

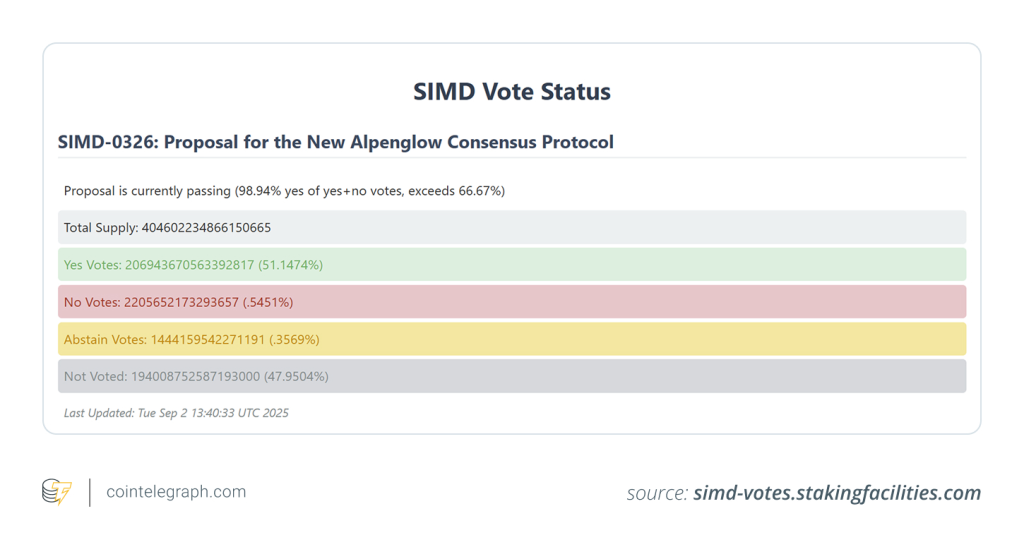

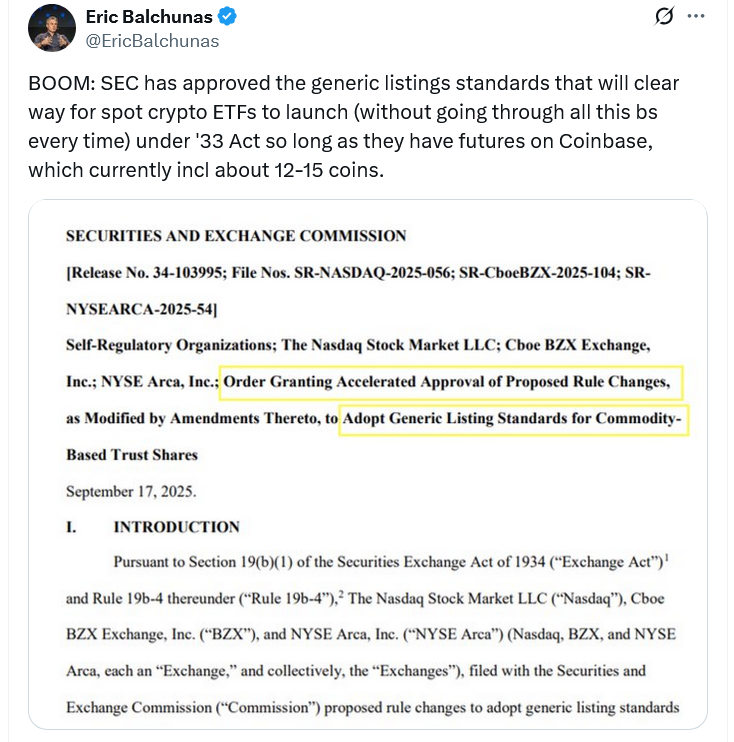

همزمان با تأیید GDLC، کمیسیون بورس آمریکا استانداردهای عمومی فهرست سازی برای محصولات مبتنی بر رمزارز را نیز تصویب کرد تا روند پذیرش محصولات جدید ساده تر شود. به نقل از خبرگزاری Cryptonews، پل اتکینز، رئیس کمیسیون بورس، در بیانیه ای گفت این اقدام به افزایش انتخاب برای سرمایه گذاران و تسریع نوآوری کمک می کند. به گفته مقام های صنعت، تصویب چنین استانداردهایی می تواند موانع ورود صادرکنندگان محصولات رمزارزی را کاهش دهد.

تحلیلگران بازار انتظار دارند این تصمیم آغاز موجی از ارائه ETF ها و محصولات مشابه در حوزه رمزارز باشد. به نقل از بلومبرگ و اریک بالچوناس، زمانی که ساختارهای مشابه در گذشته تأیید شدند، تعداد عرضه های ETF به شکل قابل توجهی افزایش یافت و تحلیلگران احتمال می دهند ظرف یک سال صدها محصول جدید ثبت شود. این احتمال به ویژه برای محصولات مبتنی بر دارایی های مطرح زیرساختی مانند آوالانچ قوت یافته است، هرچند برخی محصولات مبتنی بر میم کوین یا استراتژی های اهرمی ممکن است با نگرانی های مربوط به نوسان و نقدشوندگی مواجه شوند.

خبرگزاری Cryptonews گزارش داده که پرونده های جدیدی نیز به کمیسیون ارائه شده که شامل درخواست هایی برای محصولات مرتبط با آوالانچ، میم کوین بونک و استراتژی های مبتی بر همگرایی بیت کوین و اتریوم است. نیت گراچی از ETF Institute هشدار داده است که این تنها آغاز سیل تقاضا برای محصولات نوین رمزارزی است و بیش از 92 درخواست ETF در صف بررسی قرار دارد و مهلت های مهمی در پیش روست.

در کنار درخواست های جدید، جریان وجوه به محصولات بیت کوین و اتریوم نیز مورد توجه است. به نقل از خبرگزاری Cryptonews، گزارش های بازار نشان می دهد که محصولات بیت کوین در روز مربوطه شاهد جذب خالص 292 میلیون دلار سرمایه بوده اند، در حالی که برخی از محصولات اتریوم خروج سرمایه را تجربه کرده اند. تحلیلگران می گویند پذیرفته شدن محصولات چند دارایی مانند GDLC می تواند راه را برای مشارکت گسترده تر سرمایه گذاران در بازار دارایی های دیجیتال هموار کند.

تصمیم کمیسیون بورس آمریکا برای تأیید نخستین صندوق چند رمزارزی گری اسکیل می تواند چارچوب حقوقی و اجرایی نسبت به محصولات ترکیبی رمزارز را تغییر دهد و بحث های نظارتی درباره نحوه طبقه بندی و نظارت بر این قبیل محصولات را وارد مرحله تازه ای سازد. ناظران بازار و صادرکنندگان محصولات مالی اکنون به دقت روند فهرست شدن و شروط شفافیت، ذخیره سازی و مدیریت ریسک این صندوق ها را دنبال می کنند تا تأثیرات بلندمدت آن بر جریان ورود سرمایه به بازار دارایی های دیجیتال ارزیابی شود.

ترامپ: آمریکا آنقدر قدرتمند است که میتواند دیگران را وادار به انجام هرکاری کند

نکات مهم:

- ترامپ گفت: «آمریکا آنقدر قدرتمند است که میتواند دیگران را وادار به انجام کارها کند.»

- او از کشورها خواست خرید نفت روسیه را متوقف کنند تا فشار بیشتری بر مسکو برای پایان جنگ اوکراین وارد شود.

- ترامپ برخلاف شعارهای انزواطلبانه انتخاباتیاش، از ناتو و متحدان جهانی درخواست کمک کرد.

- قانونگذاران آمریکایی از ترامپ خواستهاند فشار اقتصادی بر چین را افزایش دهد و از متحدان برای کمک اقتصادی بهره ببرد.

- لایحهای در سنا پیشنهاد کاهش تعرفه بر مواد معدنی کشورهای شریک را مطرح کرده است.

- اظهارات کلیدی ترامپ و مقامات دیگر:

- «الان زمان درخواست آتشبس از پوتین نیست.»

- «اگر قیمت نفت کاهش یابد، جنگ تمام میشود.»

- «نفت زیادی در دریای شمال وجود دارد.»

- «در توافقات تجاری انگلیس و آمریکا همیشه شروطی وجود دارد.»

- نخستوزیر انگلیس، کییر استارمر: «اروپا نباید از روسیه نفت بخرد.»

ترامپ: آمریکا آنقدر قدرتمند است که میتواند دیگران را وادار به انجام هرکاری کند

رئیسجمهور آمریکا دونالد ترامپ روز پنجشنبه در گفتوگو با خبرنگاران در هواپیمای اختصاصی ریاستجمهوری (Air Force One) اعلام کرد که «ایالات متحده آنقدر قدرتمند است که میتواند دیگران را وادار به انجام کارها کند.»

ترامپ تأکید کرد کشورهای بیشتری باید به ایالات متحده بپیوندند و خرید نفت از روسیه را متوقف کنند تا فشار غیرمستقیم بر مسکو افزایش یابد و جنگ اوکراین پایان یابد. این موضعگیری در حالی مطرح میشود که ترامپ در جریان کارزار انتخاباتی خود شعارهای انزواطلبانه سر داده بود، اما اکنون از ناتو و دیگر متحدان جهانی درخواست همکاری میکند؛ اقدامی که نشان از تناقض در سیاستهای او دارد.

همزمان، شماری از قانونگذاران آمریکایی با ارسال نامهای به ترامپ از او خواستند تا از متحدان خارجی بخواهد فشار اقتصادی بیشتری بر چین وارد کنند. این نامه پس از ارائه لایحهای در سنای آمریکا مطرح شد که در آن کاهش تعرفه مواد معدنی کشورهای شریک پیشنهاد شده است. هدف این طرح، کاهش فشار ناشی از سیاستهای متغیر تعرفهای است که ترامپ از ماه آوریل آغاز کرده و ضربههایی به اقتصاد آمریکا وارد کرده است.

ترامپ در بخشی از سخنانش گفت: «زمان مناسبی برای درخواست آتشبس از پوتین نیست. ما باید قیمت نفت را بیشتر پایین بیاوریم؛ اگر نفت ارزان شود، جنگ تمام میشود. نفت زیادی در دریای شمال وجود دارد.»

در همین حال، نخستوزیر انگلیس کییر استارمر نیز تأکید کرد که اروپا باید خرید نفت از روسیه را متوقف کند و یادآور شد که بریتانیا مقصر اصلی در وابستگی به نفت روسیه نیست.

نوشته ترامپ: آمریکا آنقدر قدرتمند است که میتواند دیگران را وادار به انجام هرکاری کند اولین بار در تجارت آفرین. پدیدار شد.

سیتیگروپ پیشبینی میکند اتریوم سال را در ۴۳۰۰ دلار به پایان برساند

سیتیگروپ پیشبینی میکند اتریوم سال را در ۴۳۰۰ دلار به پایان برساند

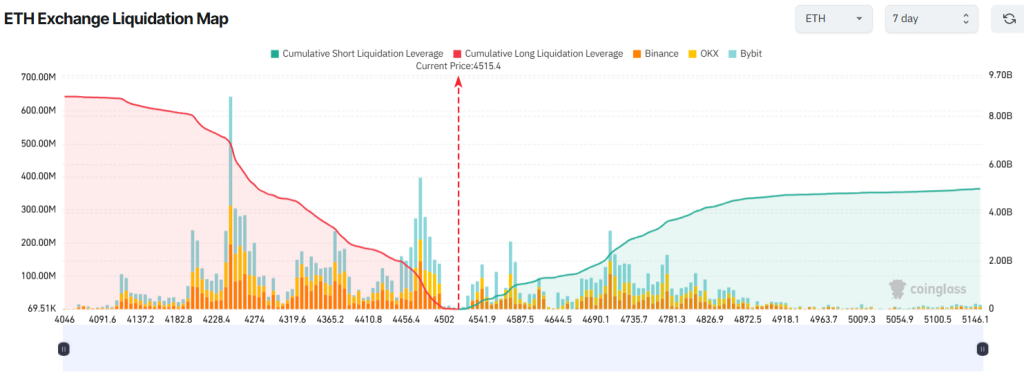

اتریوم (ETH) پس از رسیدن به اوج قیمتی در ماه اوت، در محدوده ۴۲۰۰ تا ۴۷۰۰ دلار در حال نوسان است. در حالی که بسیاری از سرمایهگذاران انتظار یک سهماهه چهارم قدرتمند را دارند، بانک سیتیگروپ پیشبینی کرده است که قیمت این ارز دیجیتال سال ۲۰۲۵ را در سطح ۴۳۰۰ دلار به پایان برساند.

طبق گزارش رویترز، سیتی دلیل اصلی تقاضای فعلی اتریوم را رشد توکنهای مبتنی بر این شبکه و استفاده روزافزون از استیبلکوینها میداند. با این حال، این بانک هشدار داده است که بخش قابلتوجهی از رشد اخیر اتریوم بیشتر تحت تأثیر احساسات بازار بوده تا عوامل بنیادی. در این یادداشت آمده است: «قیمتهای فعلی بالاتر از سطح فعالیت واقعی است و بیشتر تحت تأثیر فشار خرید و هیجان بازار قرار دارد.»

نقش ETFها در آینده اتریوم

یکی از نگرانیهای جدی در مسیر صعودی اتریوم، عملکرد ETFهای اسپات این ارز است. سیتی انتظار دارد جریان سرمایه به ETFهای اتریوم به مراتب ضعیفتر از بیتکوین باشد و همین موضوع میتواند حرکت صعودی ETH را محدود کند. این پیشبینی پس از دورهای از خروج سرمایه از صندوقهای اتریوم مطرح شده که هرچند بهطور مقطعی بازگشت جریان سرمایه را تجربه کردند، اما همچنان بیثباتی در این بخش مشهود است.

دیدگاههای متفاوت تحلیلگران

با وجود نگاه محتاطانه سیتی، برخی مؤسسات مالی دیدگاهی بسیار صعودیتر دارند. استاندارد چارترد هدف پایان سال اتریوم را ۷۵۰۰ دلار اعلام کرده و دلیل آن را جایگاه قوی این دارایی در خزانههای دیجیتال و تقاضای نهادی میداند. همچنین خرید ۳۶۳ میلیون دلاری اتریوم توسط بلکراک، اعتماد سرمایهگذاران نهادی به آینده این رمزارز را تقویت کرده است.

سناریوهای احتمالی برای قیمت ETH

بر اساس گزارش سیتی، در سناریوی صعودی، اتریوم میتواند تا سطح ۶۴۰۰ دلار رشد کند؛ بهویژه اگر پذیرش نهادی افزایش یافته و فعالیت در حوزه دیفای بیشتر شود. اما در سناریوی نزولی، در صورت تشدید مشکلات کلان اقتصادی یا افت بازار سهام، قیمت ETH ممکن است به محدوده ۲۲۰۰ دلار سقوط کند.

بانک دیجیتال Sygnum نیز چشمانداز خوشبینانهتری دارد و ارتقاهای شبکه، کاهش ذخایر صرافیها و رشد تقاضای نهادی را عوامل کلیدی برای ادامه روند صعودی اتریوم عنوان میکند.

اتریوم در حال حاضر نزدیک به ۴۵۰۰ دلار معامله میشود که حدود ۸ درصد پایینتر از اوج تاریخی آن است. کارشناسان معتقدند ماههای پیش رو نقش تعیینکنندهای در آینده این رمزارز خواهند داشت. اینکه آیا اتریوم به پیشبینی ۴۳۰۰ دلاری سیتی نزدیک میشود یا به سمت هدف صعودی ۶۴۰۰ دلاری حرکت میکند، به عوامل نهادی، وضعیت ETFها و شرایط کلان اقتصادی وابسته خواهد بود.

بیشتر بخوانید:

- اتریوم چیست؟ + بررسی کامل ETH به زبان ساده

- تحلیل اتریوم امروز

- اخبار اتریوم

- معرفی کیف پولهای ارز اتریوم

- خالق اتریوم کیست؟

- آیا اتریوم برای سرمایهگذاری خوب است؟

- آموزش تبدیل اتریوم به تتر

- آیا قیمت اتریوم بالا میرود؟

- اتریوم مال کدام کشور است؟

- آموزش استیک اتریوم چگونه است؟

- بهترین استخرهای استیک اتریوم

- علت افزایش قیمت اتریوم

- علت کاهش قیمت اتریوم

- پیشبینی قیمت اتریوم

اخبار فارکس: تقویت شاخص دلار آمریکا پس از کاهش نرخ بهره فدرال رزرو

نکات مهم:

- شاخص دلار آمریکا (DXY) به محدوده 97.60 رسید، بالاترین سطح سهروزه.

- EUR/USD افت کرد و به محدوده 1.1750 (کمترین سطح سهروزه) رسید.

- GBP/USD به کف هفتگی 1.3530 سقوط کرد.

- USD/JPY از مرز 148.00 عبور کرد، بالاترین سطح هشتروزه.

- AUD/USD به کف هفتگی نزدیک 0.6600 رسید.

- نفت خام WTI به کف دو روزه نزدیک 63 دلار سقوط کرد.

- قیمت طلا زیر 3,630 دلار و نقره نزدیک 41 دلار قرار گرفت.

- دادهها و رویدادهای مهم پیش رو:

- آمریکا: شاخص فعالیت ملی فدرال رزرو شیکاگو + سخنرانی مقامات فدرال.

- منطقه یورو: قیمت تولیدکننده آلمان، سخنرانی مقامات ECB، نشستهای یوروگروپ و ECOFIN.

- انگلیس: شاخص اعتماد مصرفکننده GfK، خردهفروشی و وامگیری بخش عمومی.

- ژاپن: تصمیم نرخ بهره BoJ (انتظار برای ثبات روی 0.50٪)، داده تورم و سرمایهگذاری خارجی.

- استرالیا: PMI اولیه بخش تولید و خدمات (23 سپتامبر).

اخبار فارکس: تقویت شاخص دلار آمریکا پس از کاهش نرخ بهره فدرال رزرو

دلار آمریکا روز پنجشنبه در پی واکنش بازارها به تصمیم فدرال رزرو برای کاهش نرخ بهره و سخنان محتاطانه جروم پاول در نشست خبری رشد چشمگیری را ثبت کرد. شاخص دلار (DXY) جهش پس از تصمیم فدرال رزرو را ادامه داد و تا سطح 97.60، بالاترین نقطه سه روز گذشته، پیش رفت.

در بازار ارز، جفتارز EUR/USD با ادامه اصلاح نزولی از اوجهای روز چهارشنبه، به محدوده 1.1750 رسید که پایینترین سطح سه روز اخیر است. در اروپا، انتشار قیمت تولیدکننده آلمان و سخنرانی مقامات بانک مرکزی اروپا در کنار نشستهای یوروگروپ و ECOFIN میتواند جهت بعدی یورو را مشخص کند.

پوند انگلیس نیز پس از تصمیم بانک مرکزی انگلستان برای تثبیت نرخ بهره، تحت فشار قرار گرفت و جفتارز GBP/USD به کف هفتگی 1.3530 رسید. بازار در انتظار دادههای اعتماد مصرفکننده GfK و همچنین آمار خردهفروشی و بدهی عمومی است.

در آسیا، جفتارز USD/JPY با قدرت رشد کرد و با عبور از سطح 148.00 به بالاترین سطح هشتروزه رسید. انتظار میرود بانک مرکزی ژاپن نرخ بهره را بدون تغییر روی 0.50٪ نگه دارد. علاوه بر این، آمار تورم و سرمایهگذاری خارجی در کانون توجه قرار خواهد گرفت.

در استرالیا نیز جفتارز AUD/USD به نزول ادامه داد و به کف هفتگی نزدیک 0.6600 رسید. انتشار شاخصهای اولیه PMI بخش تولید و خدمات در تاریخ 23 سپتامبر برای بازار این ارز اهمیت زیادی دارد.

در بازار کالا، قیمت نفت خام WTI به دلیل نگرانیهای دوباره درباره سلامت اقتصاد آمریکا، کاهش یافت و به کف دو روزه نزدیک 63 دلار رسید. همزمان، قیمت اونس طلا به زیر 3,630 دلار در هر اونس سقوط کرد و نقره نیز برای سومین روز متوالی افت کرد و به نزدیکی 41 دلار رسید.

برای دسترسی به چارت زنده بازارهای مالی از این لینک استفاده نمایید: چارت های بازارهای مالی

نوشته اخبار فارکس: تقویت شاخص دلار آمریکا پس از کاهش نرخ بهره فدرال رزرو اولین بار در تجارت آفرین. پدیدار شد.

رشد شاخص داوجونز با حمایت از کاهش نرخ بهره و سرمایهگذاری جدید در حوزه هوش مصنوعی

نکات مهم:

- شاخص داوجونز (DJIA) روز پنجشنبه تا سطح 46,200 واحد پیش رفت.

- افزایش 0.8٪ در هفته و 1.5٪ از ابتدای سپتامبر؛ در مسیر پنجمین ماه مثبت متوالی.

- فدرال رزرو پس از 9 ماه نرخ بهره را 0.25٪ کاهش داد.

- کاهش نرخ بهره اعتماد سرمایهگذاران به رشد بازار سهام را افزایش داد.

- دادههای اشتغال: 231 هزار درخواست جدید بیمه بیکاری (کمتر از پیشبینی 240 هزار).

- میانگین چهار هفتهای درخواستها همچنان بالاتر از ابتدای سال (240K در برابر 212K).

- انویدیا (Nvidia) سرمایهگذاری 5 میلیارد دلاری در اینتل (Intel) اعلام کرد.

- سهام اینتل حدود 30٪ رشد کرد و به 31.50 دلار رسید.

- سهام انویدیا 3.75٪ افزایش یافت و به 176.70 دلار رسید.

رشد شاخص داوجونز با حمایت از کاهش نرخ بهره و سرمایهگذاری جدید در حوزه هوش مصنوعی

شاخص داوجونز در معاملات روز پنجشنبه با افزایش امیدواری سرمایهگذاران و تصمیم فدرال رزرو برای کاهش نرخ بهره، روندی صعودی را تجربه کرد. این شاخص پس از شروعی پرنوسان موفق شد به سطح 46,200 واحد برسد و اکنون در مسیر ثبت رکوردهای جدید قرار دارد. داوجونز در هفته جاری نزدیک به 0.8٪ رشد داشته و از ابتدای سپتامبر نیز بیش از 1.5٪ افزایش یافته است؛ این روند در صورت تداوم، به پنجمین بسته شدن ماهانه مثبت متوالی ختم خواهد شد.

تصمیم فدرال رزرو مبنی بر کاهش 0.25 درصدی نرخ بهره، اولین بار پس از 9 ماه، اعتماد بازار را به ادامه رشد سهام تقویت کرده است. با وجود نگرانیها درباره دادههای کلان اقتصادی، این اقدام نشاندهنده توجه بیشتر بانک مرکزی به خطرات افزایش بیکاری در برابر تورم پایدار است.

در بخش دادههای اقتصادی، درخواستهای هفتگی بیمه بیکاری به 231 هزار کاهش یافت که کمتر از پیشبینی 240 هزار بود. با این حال، میانگین چهار هفتهای همچنان در سطح 240 هزار قرار دارد که بالاتر از ابتدای سال (212 تا 213 هزار) است و نشانهای از ضعف تدریجی بازار کار محسوب میشود.

از سوی دیگر، بازار فناوری نیز تحت تأثیر خبر سرمایهگذاری بزرگ قرار گرفت. شرکت انویدیا (Nvidia) از برنامهای برای سرمایهگذاری 5 میلیارد دلاری در اینتل (Intel) خبر داد؛ اقدامی که به سهام اینتل جهش 30 درصدی بخشید و آن را به 31.50 دلار رساند. سهام انویدیا نیز با 3.75٪ رشد تا 176.70 دلار افزایش یافت. این سرمایهگذاری فرصتی دوباره برای اینتل فراهم میکند تا به رقابت در بازار سختافزارهای هوش مصنوعی بازگردد، هرچند تلاشهای مشابه قبلی نتایج چندان موفقی نداشتهاند.

برای دسترسی به چارت زنده شاخص داوجونز از این لینک استفاده نمایید: چارت شاخص داوجونز

نوشته رشد شاخص داوجونز با حمایت از کاهش نرخ بهره و سرمایهگذاری جدید در حوزه هوش مصنوعی اولین بار در تجارت آفرین. پدیدار شد.

شوک عرضه احتمالی در XRP؛ تقاضای نهادی میتواند قیمت را جهش دهد

شوک عرضه احتمالی در XRP؛ تقاضای نهادی میتواند قیمت را جهش دهد

تحلیلگر شناختهشده بازار ارزهای دیجیتال، Cheeky Crypto با بیش از 203 هزار دنبالکننده در یوتیوب، به بررسی ادعای جنجالی پرداخت که عرضه در گردش XRP ممکن است “یکشبه ناپدید شود”. او در تحلیل خود تأکید کرد که چنین ادعایی از نظر فنی نادرست است، زیرا هیچ کوینی از دفتر کل حذف نمیشود؛ اما آنچه اهمیت دارد، میزان عرضه مؤثر و نقدینگی واقعی در بازار است که بهمراتب کمتر از آمارهای رسمی دیده میشود.

این تحلیلگر ابتدا دادههای عمومی را بررسی کرد و به اختلاف میان منابع اشاره داشت. برای مثال، CoinMarketCap عرضه در گردش را حدود 59.6 میلیارد XRP اعلام میکند، در حالی که XRPScan این رقم را نزدیک به 64.7 میلیارد واحد میداند. او توضیح داد که بخش زیادی از این توکنها در حسابهای امانی (Escrow) نگهداری میشوند و در واقع قابلیت معامله فوری ندارند. طبق گزارش او، بیش از 35 میلیارد XRP در کیفپولهای قفلشده باقی مانده که بهصورت ماهانه بخشی از آن آزاد میشود.

فراتر از ذخایر امانی، دارندگان بزرگ و نهادهای استراتژیک نیز بخش قابل توجهی از توکنها را بدون عرضه در بازار نگهداری میکنند. در نتیجه، میزان شناور واقعی بهطور چشمگیری کمتر از 59 یا 64 میلیارد واحد گزارششده است. برخی برآوردها عددی بین 20 تا 30 میلیارد XRP را بهعنوان نقدینگی واقعی تخمین میزنند.

Cheeky Crypto هشدار داد که اگر تقاضا بهطور ناگهانی افزایش یابد، بازار میتواند با پدیدهای شبیه به شوک عرضه مواجه شود؛ شرایطی که در آن حجم موجودی برای فروش کافی نباشد و قیمتها بهسرعت و حتی بهشکل “خشونتآمیز” رشد کنند. او این وضعیت را با نیمهشدن بیتکوین مقایسه کرد و افزود: “نسخه XRP از یک هاوینگ میتواند در واقع یک رویداد پذیرش گسترده باشد.”

او همچنین نقش توکنیزاسیون داراییهای واقعی (RWA) را در آینده XRP پررنگ دانست. به گفته وی، اگر داراییهایی مانند اوراق قرضه، استیبلکوینها، CBDCها یا حتی طلا روی شبکه XRP Ledger تسویه شوند، تقاضا برای XRP بهعنوان توکن پل افزایش چشمگیری خواهد یافت و فشار عرضه را تشدید میکند.

با وجود این تحلیل صعودی، او بارها تأکید کرد که این صرفاً یک سناریو احتمالی است و هیچ قطعیتی وجود ندارد. او هشدار داد: “من مشاور مالی نیستم… کریپتو بسیار پرنوسان است.”

در زمان نگارش این گزارش، قیمت XRP حدود 3.01 دلار معامله میشد.

بیشتر بخوانید:

- ریپل چیست؟ + بررسی کامل XRP به زبان ساده

- تحلیل ریپل امروز

- اخبار ریپل

- معرفی کیف پولهای ارز ریپل

- خالق ریپل کیست؟

- آیا ریپل برای سرمایهگذاری خوب است؟

- ریپل بخریم یا نخریم؟

- آموزش تبدیل ریپل به تتر

- آیا قیمت ریپل بالا میرود؟

- ریپل مال کدام کشور است؟

- آموزش استیک ریپل چگونه است؟

- علت افزایش قیمت ریپل

- علت کاهش قیمت ریپل

- پیشبینی قیمت ریپل

62 درصد داراییهای توکنیزه شده روی شبکه Algorand صادر میشود؛ تقویت بنیاد بازار

62 درصد داراییهای توکنیزه شده روی شبکه Algorand صادر میشود؛ تقویت بنیاد بازار

ارز دیجیتال الگورند (ALGO) پس از رد مقاومت 0.26 دلاری، هماکنون با قیمت 0.2344 دلار معامله میشود. در این شرایط، سطح 0.22 دلار به عنوان یک حمایت حیاتی در بازار در نظر گرفته میشود و توجه معاملهگران را به خود جلب کرده است.

تحلیلگران میگویند حجم معاملات در این محدوده پایدار باقی مانده و نشانهای از فشار فروش گسترده مشاهده نمیشود. این موضوع بیانگر آن است که بازار بیشتر در حال چرخش و ادغام در محدوده است تا خروج سنگین سرمایه.

نمودار هفتگی نشان میدهد که ALGO پس از برخورد به مقاومت 0.26 دلار، به سمت محدوده حمایتی 0.23 دلار بازگشته است. این سطح اکنون به یک نقطه کلیدی تبدیل شده که میتواند مسیر آتی قیمت را تعیین کند. در صورتی که سطح 0.22 دلار حفظ شود، احتمال بازگشت قیمت و حرکت به سمت مقاومت بعدی در 0.29 دلار وجود دارد.

از نظر بنیادی، الگورند همچنان موقعیت قدرتمندی دارد. بر اساس دادههای جدید، بیش از 62 درصد از داراییهای توکنیزهشده روی شبکه این بلاکچین صادر میشود. این مسئله اهمیت حمایتهای فعلی را دوچندان کرده و نشان میدهد فعالیت واقعی زنجیرهای میتواند به تثبیت قیمت کمک کند.

کارشناسان تأکید دارند که ثبات حجم معاملات و فعالیت قابل توجه توکنیزاسیون روی الگورند، میتواند ضعف اخیر را تنها یک مرحله ادغام پیش از تلاش صعودی دیگر به سمت 0.29 دلار نشان دهد. در مقابل، از دست رفتن حمایت 0.22 دلار میتواند سناریوی نزولی را فعال کند.

به طور کلی، الگورند در محدوده حساسی قرار گرفته است. حفظ حمایت کلیدی و تقویت بنیادهای شبکه، میتواند زمینهساز حرکت بعدی این دارایی دیجیتال در بازار باشد.

صعود RPL با تأیید EMA Crossover؛ هدف بعدی 7.06 دلار

صعود RPL با تأیید EMA Crossover؛ هدف بعدی 7.06 دلار

توکن Rocket Pool (RPL) در روزهای اخیر نشانههای روشنی از تقویت روند صعودی از خود نشان داده است. این دارایی در حال حاضر بالای سطح حمایتی 6.46 دلار معامله میشود و با حفظ کفهای بالاتر، ساختار تکنیکالی مثبت خود را تثبیت کرده است. در زمان نگارش خبر، RPL با رشد 3.07 درصدی به حدود 6.72 دلار رسیده است.

تحلیلها نشان میدهد که میانگینهای متحرک نمایی (EMA) در بازههای کوتاهمدت و میانمدت به سمت صعودی چرخیدهاند. این اتفاق، به عنوان یک سیگنال تأییدی برای ادامه روند مثبت تعبیر میشود. کارشناسان معتقدند تا زمانی که قیمت بالای حمایت کلیدی 6.46 دلار باقی بماند، چشمانداز بازار همچنان صعودی خواهد بود.

سطوح مقاومت پیش روی RPL اکنون در محدوده 7.06 دلار قرار دارد. در صورت شکست این سطح، مسیر برای حرکت به اهداف بالاتر از جمله 9.46 دلار و حتی تارگت بلندمدت 19.91 دلار هموار خواهد شد. هماکنون نمودار RPL در یک مثلث صعودی فشرده قرار دارد که از دید تحلیلگران معمولاً به شکست صعودی منجر میشود.

کارشناسان خاطرنشان میکنند که هرگونه عبور موفق از مقاومت 7.06 دلاری میتواند جرقه یک حرکت بزرگتر باشد. در مقابل، حفظ حمایت 6.46 دلار برای ادامه این روند حیاتی است. با توجه به حجم معاملات و ساختار فعلی بازار، انتظار میرود RPL در جلسات معاملاتی پیشرو شاهد افزایش نوسانات و احتمال شکلگیری یک شکست تعیینکننده باشد.

عبور احتمالی AVAX از مقاومت ۳۰ دلاری؛ هدف بعدی ۵۰ دلار؟

عبور احتمالی AVAX از مقاومت ۳۰ دلاری؛ هدف بعدی ۵۰ دلار؟

قیمت رمزارز بهمن (AVAX) پس از رشد اخیر خود، اکنون حوالی ۲۹.۸ دلار در نوسان است و درست زیر مقاومت مهم ۳۰ دلاری قرار دارد. این سطح به عنوان یک مانع کلیدی شناخته میشود که شکست آن میتواند راه را برای ادامه روند صعودی باز کند.

وضعیت فعلی AVAX

در حال حاضر، AVAX در بازهای محدود میان ۲۹.۶۰ تا ۳۰.۵۰ دلار معامله میشود. اگرچه حرکت کوتاهمدت کمی کند شده، اما تحلیلگران معتقدند که خریداران همچنان کنترل بازار را در دست دارند. شکست مقاومت ۳۰ دلار میتواند چراغ سبزی برای افزایش فشار خرید و آغاز یک حرکت بزرگتر باشد.

چشمانداز صعودی

تحلیلگران بر این باورند که عبور قیمت از محدوده ۳۰ تا ۳۳ دلار میتواند زمینهساز صعود AVAX تا محدوده ۵۰ تا ۶۰ دلار در هفتههای آینده شود. این دیدگاه خوشبینانه با عوامل بنیادی نیز تقویت میشود. بنیاد بهمن اخیراً از برنامه جذب ۱ میلیارد دلار سرمایهگذاری نهادی خبر داده است که نشانگر اعتماد بلندمدت به آینده این پروژه است. علاوه بر این، درخواستهای ETF از سوی شرکتهایی مانند Bitwise، Grayscale و VanEck، توجه سرمایهگذاران نهادی به AVAX را افزایش داده و میتواند در صورت تأیید، رشد قیمتی بیشتری به همراه داشته باشد.

خطرات نزولی

با وجود چشمانداز مثبت، کارشناسان هشدار میدهند که در صورت عدم حفظ سطح ۳۰ دلاری، حمایت مهم بعدی در ۲۸.۴۰ دلار قرار دارد. شکست این سطح میتواند فشار فروش را افزایش دهد و اصلاح قیمتی بیشتری به دنبال داشته باشد. با توجه به نوسانات بازار کریپتو، معاملهگران باید هوشیار باشند تا از ریسک انحلال یا توقف معاملات جلوگیری کنند.

به طور کلی، سطح ۳۰ دلار برای AVAX اهمیت حیاتی دارد. عبور از این سطح میتواند راه را برای رسیدن به ۵۰ دلار هموار کند، در حالی که از دست دادن آن ریسک اصلاح به سمت ۲۸ دلار را افزایش میدهد. با توجه به رشد علاقه نهادی و برنامههای توسعهای بنیاد بهمن، بسیاری از تحلیلگران همچنان چشمانداز میانمدت این رمزارز را صعودی میدانند.

بیشتر بخوانید:

شاخصهای فنی هشدار فشار نزولی در بازار XRP را نشان میدهند

شاخصهای فنی هشدار فشار نزولی در بازار XRP را نشان میدهند

ارز دیجیتال XRP موفق شد هفته گذشته را بالاتر از اوج تاریخی خود به پایان برساند و با ثبت قیمت 2.98 دلار، ساختار فنی بازار را دستخوش تغییر کند. این حرکت که پس از عبور از مقاومتهای چندماهه رخ داد، توجه معاملهگران و سرمایهگذاران را به سطوح قیمتی بالاتر جلب کرده است.

در حالی که XRP توانست در طول هفته گذشته از محدوده مقاومتی تاریخی عبور کند، دادههای تکنیکال نشانههایی متضاد را برای حرکت بعدی بازار نشان میدهند. شاخص قدرت نسبی (RSI) در سطح 39.47 قرار دارد و شرایط نسبی اشباع فروش را نشان میدهد. از سوی دیگر، شاخص MACD سیگنالی نزولی ارائه کرده و نزدیک شدن خط آن به زیر خط سیگنال خود را نشان میدهد که میتواند هشداری برای فشار نزولی در کوتاهمدت باشد.

تحلیلگران بر این باورند که حمایت کلیدی در 2.96 دلار نقش حیاتی در تثبیت شکست اخیر دارد. در سمت مقابل، مقاومتهای پیشروی XRP در 3.09 دلار و پس از آن در 3.45 دلار قرار گرفتهاند. محدوده نوسان 24 ساعته این ارز بین 2.96 تا 3.09 دلار نیز اهمیت این سطوح را در تصمیمگیری معاملهگران برجسته میکند.

کارشناسان بازار معتقدند عبور XRP از اوج تاریخی پیشین و تأیید سیگنالهای صعودی RSI میتواند زمینهساز ادامه رشد باشد، هرچند فشار فروش و سیگنالهای نزولی MACD همچنان بهعنوان ریسکهای کوتاهمدت باقی ماندهاند. به گفته تحلیلگران، روند پیشروی XRP وابسته به توانایی آن در حفظ سطح حمایت 2.96 دلار و شکست مقاومت 3.09 دلار خواهد بود.

بیشتر بخوانید:

- ریپل چیست؟ + بررسی کامل XRP به زبان ساده

- تحلیل ریپل امروز

- اخبار ریپل

- معرفی کیف پولهای ارز ریپل

- خالق ریپل کیست؟

- آیا ریپل برای سرمایهگذاری خوب است؟

- ریپل بخریم یا نخریم؟

- آموزش تبدیل ریپل به تتر

- آیا قیمت ریپل بالا میرود؟

- ریپل مال کدام کشور است؟

- آموزش استیک ریپل چگونه است؟

- علت افزایش قیمت ریپل

- علت کاهش قیمت ریپل

- پیشبینی قیمت ریپل

معاملهگران و نهنگها در مورد اتریوم چه فکری میکنند؟

اتریوم (ETH) پس از کاهش ۰.۲۵ درصدی نرخ بهره توسط فدرال رزرو، شاهد موج جدیدی از انباشت توسط نهنگها بوده است. طبق آمار، یک نهنگ در معاملهای سنگین ۲۵ هزار ETH به ارزش ۱۱۲ میلیون دلار خریداری کرده است. همچنین، بیش از ۸۶ میلیون دلار ETH از صرافیها خارج شده که نشانهای از اعتماد سرمایهگذاران به اتریوم و کاهش فشار فروش در کوتاهمدت است.

با این حال، دادههای آنچین حاکی از آن است که کیف پولهای میانرده (دارای ۱۰ تا ۱۰۰ هزار ETH) اکنون در سطح سود تحققنیافتهای قرار دارند که آخرین بار در اوج تاریخی سال ۲۰۲۱ دیده شده بود. این موضوع میتواند انگیزهای برای برداشت سود و در نتیجه، فشار فروش باشد.

از منظر معاملات مشتقه، بیش از ۶۵ درصد از معاملهگران بایننس روی اتریوم موقعیت خرید دارند؛ رقمی که برتری گاوهای بازار را به نمایش میگذارد، اما ریسک لیکوییدیشن در صورت اصلاح ناگهانی را نیز افزایش میدهد. تحلیلگران معقتدند اتریوم در ساختاری صعودی قرار دارد و اگر فشار فروش به هر شکلی مهار شود، احتمال ادامه رشد قیمت ETH از سطوح فعلی بسیار بالاست.

نوشته معاملهگران و نهنگها در مورد اتریوم چه فکری میکنند؟ اولین بار در رمز ارز نیوز. پدیدار شد.

زمان اوج تاریخی جدید بیت کوین مشخص شد!

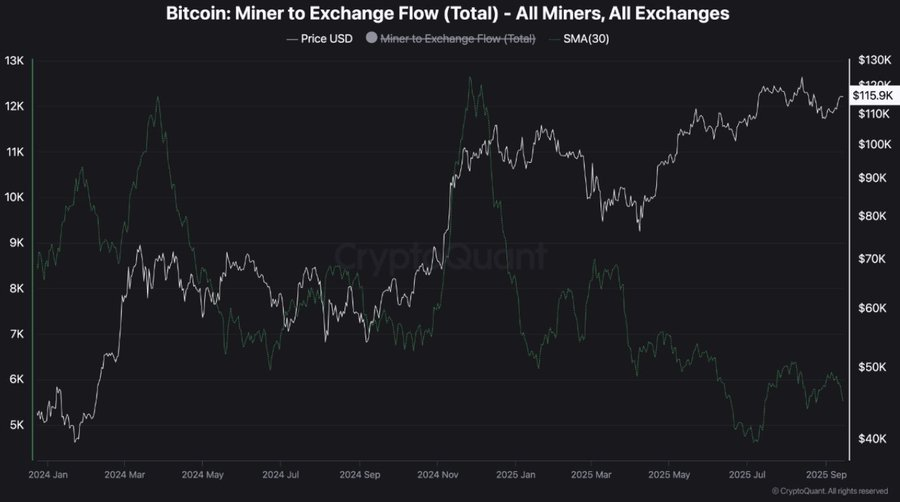

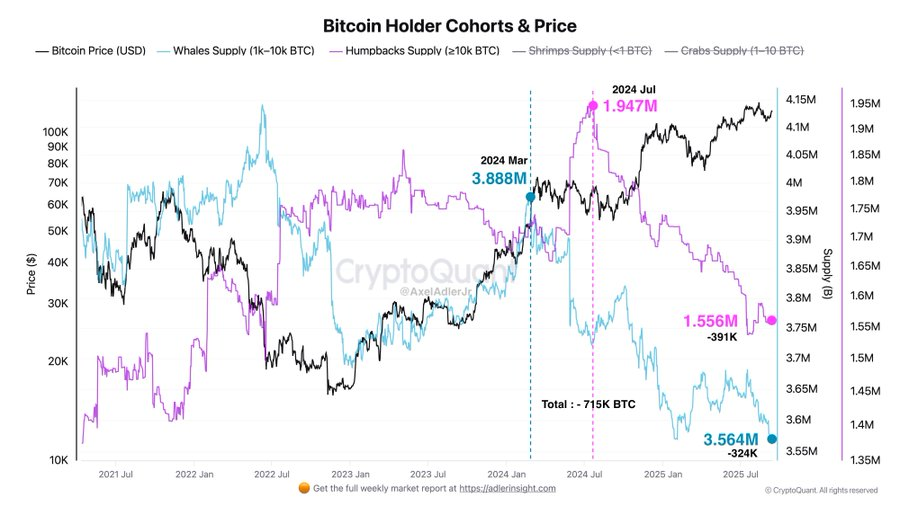

به گفته تحلیلگران، قیمت بیت کوین (BTC) این روزها در شرایط حساسی قرار دارد. بر اساس تحلیل اکسل آدلر جونیور، احتمال رسیدن بیت کوین به اوجهای تاریخی جدید در دو هفته آینده حدود ۷۰ درصد برآورد میشود؛ زیرا بازار متعادل شده و شرایط برای ادامه روند مهیاست.

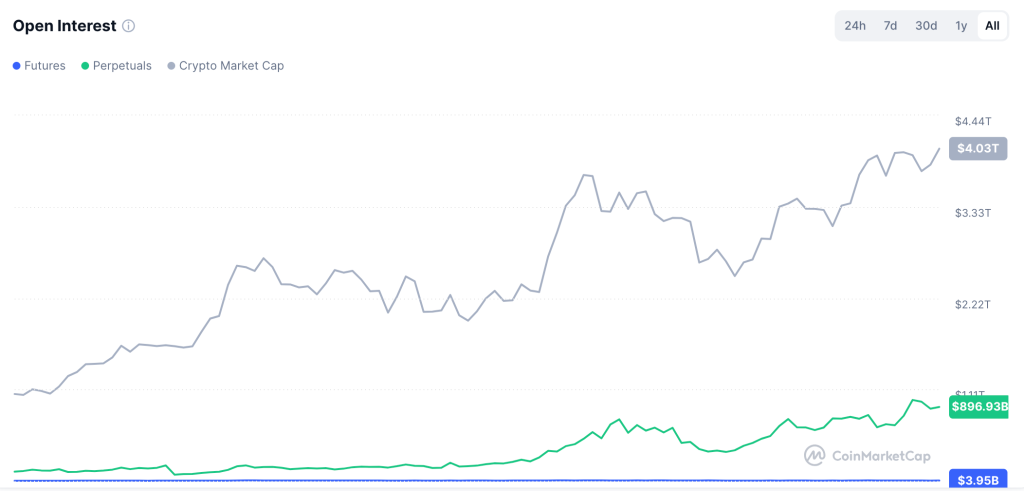

قراردادهای آتی بیت کوین نیز با پریمیوم بالاتر نسبت به قیمت اسپات معامله میشوند که معمولاً سیگنالی صعودی تلقی میگردد. از سوی دیگر، ورود سرمایه نهادی همچنان محرک اصلی بازار است. طبق آمار، صندوقهای قابل معامله در بورس (ETF) اسپات بیت کوین از ۹ سپتامبر تاکنون بیش از ۲.۸ میلیارد دلار ورودی خالص جذب کردهاند.

اکنون بیت کوین در محدوده ۱۱۷,۸۰۰ دلار معامله میشود. در صورت تثبیت بالای ۱۱۷,۵۰۰ دلار، روند صعودی BTC ادامه پیدا میکند و احتمال افت به محدوده نقدینگی ۱۱۳ هزار دلار کاهش مییابد. در چنین حالتی، مسیر رشد سریع تا مقاومت ۱۲۴ هزار دلاری هموارتر خواهد شد.

نوشته زمان اوج تاریخی جدید بیت کوین مشخص شد! اولین بار در رمز ارز نیوز. پدیدار شد.

آغاز فاز سوم تستنت لینرا (Linera) و دریافت ایردراپهای پرسود!

پروژه لینرا (Linera) که با هدف افزایش مقیاسپذیری و سرعت پردازش تراکنشهای بلاکچینی طراحی شده، وارد فاز سوم تستنت خود شد. این مرحله فرصتی ارزشمند برای کاربران، توسعهدهندگان و علاقهمندان به وب۳ فراهم میکند تا علاوه بر آشنایی بیشتر با معماری پروژه، نقشی مهم در آزمایش و تکامل این شبکه ایفا کنند.

کاربران میتوانند به پورتال رسمی پروژه لینرا وارد شوند، کیف پول خود را متصل کنند و با انجام مأموریتهای مختلف (Quests) امتیاز دریافت نمایند. این امتیازها در نهایت جایگاه کاربران را در جدول ردهبندی (Leaderboard) مشخص خواهد کرد.

فازهای پیشین تستنت Linera با استقبال قابل توجهی همراه بود و حالا با آغاز فاز سوم، این پروژه وارد مرحلهای شده که تمرکز آن بر ارزیابی پایداری و ارتقای قابلیتهای تعاملپذیری است. مشارکت فعال کاربران نه تنها به تیم توسعه کمک میکند، بلکه میتواند در آینده، فرصت دریافت ایردراپهای پرسود را فراهم سازد.

نوشته آغاز فاز سوم تستنت لینرا (Linera) و دریافت ایردراپهای پرسود! اولین بار در رمز ارز نیوز. پدیدار شد.

قیمت طلا چه ساعتی اعلام میشود؟ زمان شروع کار بازار طلای ایران

در بطن اقتصاد ایران، طلا فراتر از فلزی گرانبها، نمادی از ثبات، سرمایهگذاری امن و بخشی جداییناپذیر از فرهنگ مردم بوده است. همین جایگاه ویژه، پرسشی محوری را برای هر سرمایهگذار و حتی شهروند عادی مطرح میسازد: «قیمت طلا چه ساعتی اعلام میشود؟ و زمان شروع بازار طلای ایران چگونه است؟» در فضای اقتصادی پرهیجان و متغیر امروز، نوسانات قیمتی، بیوقفه جریان دارند و هر حرکت میتواند پیامدهای مالی قابل توجهی داشته باشد. به همین خاطر، درک دقیق این زمانبندیها، نقش اساسی در اتخاذ تصمیمات درست و مدیریت کارآمد ریسک در بازار طلا ایفا میکند.

این مقاله به مکانیزم اعلام قیمتها، سنتهای بازار داخلی، ارتباط پیچیده آن با جریانهای جهانی و عوامل تأثیرگذار میپردازد تا شما را در مسیر درک کامل نبض طلا یاری کند.

سنت دیرینه بازار ایران؛ ساعت ۱۱ صبح

در بازار داخلی ایران یک رسم مشخص وجود دارد: قیمت طلا چه ساعتی اعلام میشود؟ پاسخ روشن است؛ حوالی ساعت ۱۱ صبح. این ساعت به مرور زمان بهعنوان زمان رسمی و معتبر اعلام نرخها پذیرفته شده است.

پیش از ساعت ۱۱، برخی کانالها و وبسایتها ارقامی منتشر میکنند، اما فعالان حرفهای بازار بهخوبی میدانند که این اعداد چندان قابل اعتماد نیستند. چرا که، پیش از رسیدن ساعت رسمی، معاملات پراکنده و محدود بوده و قیمتها ثبات لازم را ندارند. به همین دلیل، بسیاری از کارشناسان توصیه میکنند خرید و فروش طلا یا سکه قبل از اعلام رسمی نرخها انجام نشود.

انتخاب ساعت ۱۱ به دلایل مشخصی است. بازارهای جهانی طلا و ارز، پیشتر باز میشوند و فعالان داخلی باید مدتی صبر کنند تا تأثیر این بازارها بر نرخ داخلی، روشن شود. همچنین، نیاز است عرضه و تقاضا در بازار ایران با شرایط روز وفق پیدا کند. این روند، معمولاً تا حوالی ۱۱ صبح طول میکشد و پس از آن نرخها اعلام میشود.

همچنین بخوانید: بهترین روش خرید طلا برای سرمایه گذاری در ایران

زمان شروع بازار طلا و بازگشایی معاملات

بسیاری از مردم میپرسند زمان شروع بازار طلا در ایران چه ساعتی است؟ مغازهها و صرافیها معمولاً، از صبح زود فعالیت خود را آغاز میکنند، اما معاملات اصلی بر اساس قیمت تثبیتشده بعد از ساعت ۱۱ شکل میگیرد. در واقع، شروع روز کاری بازار سنتی از حوالی ۹ صبح است، اما ساعت اعلام نرخ رسمی، معیار اصلی برای آغاز معاملات پرحجم به شمار میآید.

بنابراین، اگرچه زمان باز شدن بازار طلا زودتر است، اما بهترین زمان برای انجام خرید یا فروش، همان بعد از تثبیت نرخهاست. این موضوع باعث میشود، سرمایهگذاران تصمیمی مطمئنتر بگیرند و از ریسکهای بیمورد دوری کنند.

بازار جهانی و تاثیر آن بر ایران

پرسش «قیمت طلا چه ساعتی اعلام میشود؟» بدون درک بازار جهانی پاسخ کاملی نخواهد داشت. بازار جهانی طلا بهصورت ۲۴ ساعته و پنج روز در هفته فعال است.

چرخه معاملات جهانی به وقت ایران، معمولاً از ساعت ۲:۳۰ بامداد و با باز شدن بازارهای آسیایی آغاز میشود. سپس جریان معاملات، به بازار اروپا و بعد به بازار آمریکا منتقل میشود. هر کدام از این بخشها، اهمیت خاص خود را دارند:

- سشن آسیایی: از ۲:۳۰ بامداد تا ۱۰:۳۰ صبح

- سشن اروپایی: از ۱۰:۳۰ صبح تا ۱۸:۳۰ عصر

سشن آمریکایی: از ۱۶:۳۰ عصر تا ۰۰:۳۰ بامداد

زمانی که سشن لندن و نیویورک همزمان فعال هستند (۱۶:۳۰ تا ۱۸:۳۰ به وقت ایران)، نقدینگی و نوسان بازار به اوج میرسد. این تحولات جهانی، مستقیما بر نرخهای داخلی اثرگذار است و به همین دلیل، در ایران تا ساعت ۱۱ صبر میکنند تا بازار هماهنگ شود.

چرا ساعت اعلام نرخ اهمیت دارد؟

اهمیت دانستن اینکه قیمت طلا چه ساعتی اعلام میشود را در چند نکته اساسی خلاصه میکنیم:

- جلوگیری از تصمیمگیری بر اساس قیمتهای ناپایدار و زودهنگام.

- امکان خرید و فروش در بازاری با ثبات بیشتر.

- همگام شدن با نرخ جهانی و نرخ ارز داخلی.

- کاهش ریسک ناشی از معاملات هیجانی صبحگاهی.

به همین دلیل، صبر تا زمان اعلام نرخ رسمی، قطعا تفاوت بزرگی میان یک معامله موفق و یک معامله زیانآور ایجاد میکند.

بهترین ساعات خرید و فروش طلا در طول روز

بسیاری از سرمایهگذاران میخواهند بدانند پس از ساعت ۱۱، چه ساعتی برای معامله مناسبتر است. تجربه نشان میدهد:

- در بازار داخلی، بین ساعت ۱۴ تا ۱۷ شرایط بهتری فراهم میشود. در این بازه، بازار از هیجان اولیه فاصله گرفته و قیمتها به ثبات نسبی میرسند.

- در بازار جهانی، بین ۱۶:۳۰ تا ۱۹:۳۰ به وقت ایران، بهترین زمان است؛ زیرا معاملات لندن و نیویورک همزمان میشوند و فرصتهای زیادی برای کسب سود ایجاد خواهد شد.

بنابراین، چه در بازار داخلی و چه در معاملات آنلاین جهانی، انتخاب ساعت مناسب، نقش کلیدی در نتیجه معامله دارد.

بهترین زمان در طول سال برای خرید طلا

اگر پرسش «قیمت طلا چه ساعتی اعلام میشود» را به سطحی گستردهتر ببریم، میتوانیم از بهترین دورههای سال هم سخن بگوییم. عواملی چون کاهش حباب سکه، ثبات نرخ ارز یا پیشبینی رشد اونس جهانی، میتوانند دورههای مناسبی برای خرید باشند.

همچنین در شرایطی مانند تورم بالا، بحرانهای اقتصادی، یا تنشهای سیاسی، طلا بیشتر از همیشه، در جایگاه پناهگاه امن مطرح میشود. خرید در این دورهها، ممکن است تصمیم درستی باشد.

عوامل اثرگذار بر قیمت طلا

برای درک کامل اینکه قیمت طلا چه ساعتی اعلام میشود باید عوامل اثرگذار بر این نرخ را هم بشناسیم:

- عرضه و تقاضا: چون استخراج طلا محدود است، هر افزایش تقاضای صنعتی یا سرمایهگذاری باعث بالا رفتن قیمت میشود.

- نرخ تورم: وقتی تورم زیاد میشود، مردم برای حفظ ارزش پولشان به خرید طلا روی میآورند.

- ارزش دلار: کاهش ارزش دلار معمولا باعث افزایش قیمت طلا در بازار جهانی میشود.

- نرخ ارز داخلی: تغییرات قیمت دلار در داخل کشور مستقیما روی نرخ ریالی طلا اثر میگذارد.

- سیاستهای پولی: افزایش نرخ بهره، جذابیت طلا را کم میکند و کاهش آن، به رشد قیمت کمک میکند.

- بحرانهای سیاسی و اقتصادی: در زمان نااطمینانی، طلا پناهگاه امن است.

- احساسات و سفتهبازی: انتظارات روانی و معاملات آتی، احتمالا نوسانات شدید کوتاهمدت ایجاد کنند.

این مجموعه عوامل در کنار هم، تعیین میکنند که در ساعت ۱۱ چه قیمتی برای طلا اعلام شود.

زمان اعلام قیمت طلا؛ یک معیار مهم برای سرمایهگذاران

اکنون روشن است که دانستن اینکه قیمت طلا چه ساعتی اعلام میشود، ابزاری ضروری برای معاملهگران است. کسی که این زمانبندی را درک کند، میتواند:

- از خرید و فروش در ساعات پرریسک دوری کند.

- معاملات خود را در بازاری شفافتر انجام دهد.

- فرصتهای بهتری در بازههای زمانی مناسب بیابد.

- تصمیمهایش را با دید بازتری اتخاذ کند.

جدول ساعات کلیدی بازار طلا در ایران و جهان

برای اینکه بدانید قیمت طلا چه ساعتی اعلام میشود و هر بازار چه زمانی بیشترین تاثیر را دارد، این جدول، ساعات اصلی فعالیت بازار داخلی و سشنهای جهانی طلا را به صورت خلاصه نشان میدهد:

| نوع بازار | زمان شروع (به وقت ایران) | زمان پایان (به وقت ایران) | توضیحات مهم |

| بازار داخلی ایران (اعلام نرخ رسمی) | ۱۱:۰۰ صبح | پایان روز کاری (حدود ۱۹:۰۰) | معیار اصلی معاملات روزانه |

| شروع کار بازار سنتی طلا در ایران | ۹:۰۰ صبح | ۱۹:۰۰ | قبل از ساعت ۱۱ نرخها تثبیت نشدهاند |

| سشن آسیایی (توکیو، هنگکنگ، شانگهای) | ۲:۳۰ بامداد | ۱۰:۳۰ صبح | تأثیر اولیه بر روند قیمت جهانی |

| سشن اروپایی (لندن) | ۱۰:۳۰ صبح | ۱۸:۳۰ عصر | یکی از پرحجمترین دورههای معاملات |

| سشن آمریکایی (نیویورک) | ۱۶:۳۰ عصر | ۰۰:۳۰ بامداد روز بعد | تعیینکننده جهت اصلی بازار |

| همپوشانی لندن و نیویورک | ۱۶:۳۰ عصر | ۱۸:۳۰ عصر | بیشترین نوسان و نقدینگی جهانی |

جمعبندی

با آنچه گفته شد، اکنون درک روشنی از اینکه قیمت طلا چه ساعتی اعلام میشود در اختیار داریم؛ ساعت ۱۱ صبح، ب عنوان معیار رسمی بازار داخلی، نقشی محوری در آغاز معاملات ایفا میکند. این زمانبندی دقیق، نتیجه تعاملی ظریف بین رسم دیرینه محلی و نوسانات ۲۴ ساعته بازارهای جهانی طلاست که از سشنهای آسیایی آغاز شده و تا نیویورک ادامه پیدا میکند. آگاهی از این نظم، همراه با شناخت دقیق عوامل موثر نظیر نرخ ارز، تورم، و رویدادهای بینالمللی، به سرمایهگذاران ابزاری قدرتمند برای تصمیمگیریهای آگاهانه میبخشد.

این دانش عمیق، به شما بینشی تازه از پویایی بازار طلا میبخشد و کمک میکند از تصمیمات شتابزده و زیانآور دوری کنید. با تکیه بر این اطلاعات، میتوانید فرصتهای ارزشمند خرید و فروش را با دقت شناسایی کرده و گامهایی استوارتر در جهت تحقق اهداف مالی خود بردارید.

سوالات متداول

روزهای جمعه و تعطیلات رسمی بازار طلا در ایران تعطیل است. روزهای پنجشنبه نیز اگر تعطیل رسمی نباشند، بازار فقط تا حدود ساعت ۱۴:۰۰ باز است.

قیمت رسمی و معتبر طلا در ایران معمولاً حوالی ساعت ۱۱ صبح هر روز کاری اعلام میگردد.

در حالی که مغازهها از ۹ صبح باز هستند، معاملات اصلی طلا در ایران پس از اعلام رسمی قیمت در ساعت ۱۱ صبح آغاز میشود.

بازار جهانی طلا (اونس) از دوشنبه تا جمعه، به صورت تقریباً ۲۴ ساعته و از ساعت ۰۲:۳۰ بامداد به وقت ایران فعال میشود.

بهترین زمان برای خرید طلای فیزیکی در بازار داخلی ایران معمولاً بین ساعت ۱۴:۰۰ تا ۱۷:۰۰ بعدازظهر است، پس از تثبیت قیمتها.

هماهنگی با بازارهای جهانی، تثبیت نرخ ارز داخلی و تعادل عرضه و تقاضا، بر زمان ۱۱ صبح برای اعلام قیمت طلا تاثیرگذار است.

نوشته قیمت طلا چه ساعتی اعلام میشود؟ زمان شروع کار بازار طلای ایران اولین بار در مجله نوبیتکس. پدیدار شد.

بهترین ارز برای ترید روزانه در سال 2025؛ معرفی 5 ارز برتر برای معاملهگران حرفهای

بسیاری از تریدرهای تازهکار در بازار کریپتو، به دلیل بیتوجهی به اصول مهمی مانند حجم معاملات، مدیریت اسلیپیج و اتکای بیش از حد به ترندهای شبکههای اجتماعی، سرمایه خود را به خطر میاندازند. اگر قصد دارید در سال ۲۰۲۵ بهصورت حرفهای وارد ترید روزانه شوید، اولین قدم کنار گذاشتن کوینهای پرریسک و کماعتبار است. به جای آن، باید روی داراییهایی تمرکز کنید که نقدینگی بالا، نوسان مناسب و امکان خروج سریع و مطمئن را فراهم میکنند.

در این مقاله، بر اساس دادههای واقعی و معتبر از حجم معاملات، عمق دفتر سفارشها و رفتار فعلی بازار، مجموعهای از بهترین ارزها برای ترید روزانه در سال ۲۰۲۵ معرفی میشوند. هدف ما ارائه گزینههایی است که نه صرفاً برای سفتهبازیهای هیجانی، بلکه برای معاملات روزانه سودآور و منطقی مناسب باشند. این تحلیل با استناد به منابع معتبر بینالمللی از جمله گزارشهای منتشرشده در وب سایت مدیوم (Medium) تهیه شده است تا انتخابهای شما در مسیر ترید، علمی تر و امنتر باشد.

بیت کوین (BTC)؛ پادشاه بیرقیب بازار

ممکن است برخی تصور کنند که بیت کوین برای ترید روزانه جذابیت کافی ندارد، اما واقعیت این است که همچنان بهترین ارز برای ترید روزانه در سال ۲۰۲۵ محسوب میشود. دلیل اصلی آن ساده است: نقدینگی بینظیر و واکنش سریع به رویدادهای اقتصاد کلان.

وقتی فدرال رزرو تصمیمی اعلام میکند یا دادههای مهمی مانند CPI منتشر میشود، بیت کوین نه تنها واکنش نشان میدهد، بلکه معمولاً حرکات شدیدی را تجربه میکند. این ویژگی، آن را به داراییای تبدیل کرده که در هر شرایطی میتواند فرصتهای معاملاتی ارزشمند ایجاد کند.

دلایل انتخاب بیت کوین؛ بهترین ارز برای ترید روزانه

- حجم معاملات روزانه بیش از ۵۰ میلیارد دلار در صرافیهای معتبر.

- اسپرد پایین و عمق بالای نقدینگی که ریسک اسلیپیج را کاهش میدهد.

- حساسیت بالا به اخبار کلان اقتصادی و سیاستهای پولی.

بهترین زمان معامله بیت کوین:

- هنگام انتشار دادهها و تصمیمات مهم مانند FOMC و CPI.

- زمانی که نرخ تأمین مالی (Funding Rate) بهطور غیرعادی بالا میرود.

- وقتی حجم معاملات باز (Open Interest) رشد میکند اما قیمت ثابت میماند (نشانه احتمالی اسکوئیز).

در نهایت، اگرچه بیت کوین همیشه پرهیجان به نظر نمیرسد، اما در لحظههای کلیدی میتواند بهترین نتایج را برای معاملهگران روزانه رقم بزند. میتوان آن را به نوعی S&P 500 دنیای کریپتو دانست؛ شاخصی که نبض کل بازار را در اختیار دارد.

اتریوم (ETH)؛ نوسان همراه با پشتوانه قدرتمند

اگر بیت کوین را پادشاه بازار بدانیم، اتریوم بدون شک شاهزاده نوسان است. بسیاری از سرمایههای بزرگ، برای تجربه نوسان با پشتوانهای قوی، به سمت اتریوم جذب میشوند. با توجه به جایگاه پیشرو آن در حوزه دیفای (DeFi)، ارتقاهای استیکینگ و رشد سریع راهکارهای لایه دوم (Layer 2)، اتریوم یکی از بهترین ارزها برای ترید روزانه در سال ۲۰۲۵ به شمار میآید.

حجم معاملات روزانه اتریوم معمولاً بین ۳۰ تا ۴۰ میلیارد دلار است. همین حجم بالا باعث میشود که در واکنش به اخبار مربوط به آپدیتهای شبکه یا تغییر روایتهای بازار، حرکات قیمتی شدیدی را از خود نشان دهد. در نتیجه، معاملهگران روزانه فرصتهای زیادی برای شکار موقعیتهای سودآور خواهند داشت.

چرا اتریوم برای ترید روزانه مناسب است؟

- نوسان بیشتر نسبت به بیت کوین و در عین حال با پشتوانه قوی.

- شکلگیری الگوهای تکنیکال قابل اعتماد مثل Breakouts، Bull Flags و Mean Reversion.

- واکنش سریع به اخبار مهم مربوط به لایه دوم (Arbitrum، zkSync و غیره) یا تغییرات استیکینگ.

بهترین استراتژیها برای معامله اتریوم:

- معاملات اسکالپ بر اساس اخبار Layer 2.

- استفاده از فرصتهای فروش (Short) بعد از رالیهای دیفای.

- بهرهگیری از نوسانات کارمزدها و تغییرات در سیستم استیکینگ.

کارمزدهای گس در گذشته نقطه ضعف اتریوم بود، اما با گسترش راهکارهای مقیاسپذیری لایه دوم، اکنون خرید و فروش آن سریعتر و مقرونبهصرفهتر از همیشه شده است.

سولانا (SOL)؛ زمین بازی پرهیجان تریدرها

اگر اتریوم را به وال استریت تشبیه کنیم، سولانا چیزی شبیه لاسوگاس است؛ سریع، پرهیجان و گاهی غیرقابل پیشبینی. در سالهای اخیر، سولانا به یکی از محبوبترین گزینهها برای تریدرهای روزانه تبدیل شده است. سرعت بالای شبکه و واکنش سریع آن به اخبار، سولانا را به یکی از بهترین ارزها برای ترید روزانه در سال ۲۰۲۵ بدل کرده است.

ویژگی اصلی سولانا، نوسان شدید آن است. این رمزارز در برابر تحولات اکوسیستم خود واکنشهای لحظهای و اغلب پرقدرتی دارد:

- اگر یک پروژه دیفای هک شود، سولانا سقوط میکند.

- با راهاندازی پروژههای جدید NFT، رشد شارپی تجربه میکند.

- حمایت شرکتهای سرمایهگذاری بزرگ میتواند آن را به خط مقدم بازار برساند.

حجم معاملات روزانه سولانا معمولاً بین ۷ تا ۱۰ میلیارد دلار است و این عدد همچنان روندی صعودی دارد. همین حجم در کنار نوسان بالا، شرایطی ایدهآل برای شکار سودهای کوتاهمدت (۲ تا ۵ درصدی) فراهم میکند.

نکته کلیدی در معامله سولانا:

نوسان در هر دو جهت عمل میکند؛ میتواند بهترین دوست شما باشد یا بدترین دشمن. اگر از حد ضرر سختگیرانه استفاده کنید، سولانا برایتان فرصتی طلایی خواهد بود. اما بدون مدیریت ریسک، کافی است یک لحظه غفلت کنید تا بازار خودش حد ضررتان را فعال کند.

ریپل (XRP)؛ بازی قانونی با نقدینگی واقعی

صرفنظر از تمام بحثها و روایتهای مربوط به مأموریت ریپل در حوزه بانکداری، یک واقعیت انکارناپذیر وجود دارد: XRP همچنان یکی از پرمعاملهترین آلتکوینها در بازار کریپتو است. همین ویژگی باعث میشود که ریپل در لیست بهترین ارزها برای ترید روزانه در سال ۲۰۲۵ جایگاه ویژهای داشته باشد.

آنچه ریپل را برای معاملهگران روزانه جذاب میکند، نه صرفاً فاندامنتالهای آن، بلکه واکنش سریع به اخبار حقوقی و مقرراتی است. کافی است حکم یک دادگاه، شایعهای درباره پروندههای قضایی یا گزارشی از نهادهای قانونی منتشر شود؛ در این شرایط، قیمت XRP میتواند بهصورت عمودی جهش کند یا به سرعت سقوط نماید.

ویژگیهای معاملاتی ریپل:

- حجم معاملات روزانه بین ۲ تا ۴ میلیارد دلار.

- نوسانات شدید ناشی از اخبار و احکام دادگاهها.

- فرصتهای معاملاتی سودآور در واکنشهای ناگهانی بازار.

چه زمانی ریپل را معامله کنیم؟

اگر از آن دسته تریدرهایی هستید که اخبار لحظهای بازار را دنبال میکنید، ریپل برای شما یک گزینه ایدهآل است. با فعال کردن اعلانهای خبری، میتوانید پیش از آنکه سرمایهگذاران خرد واکنش نشان دهند، وارد معامله شوید و از نوسانات سریع سود بگیرید. البته توجه داشته باشید که ریپل بیشتر برای معاملات خبری و واکنشی مناسب است تا اسکالپهای کوتاهمدت.

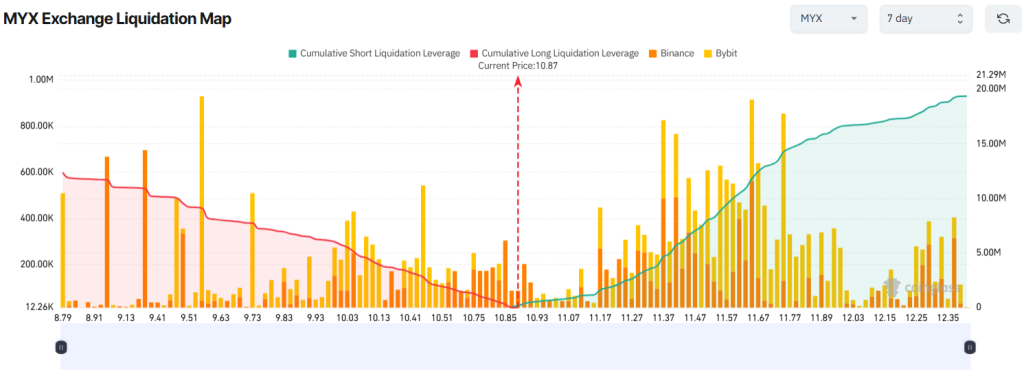

بایننس کوین (BNB)

BNB شاید مانند میمکوینها پر سر و صدا نباشد، اما هر بار که بایننس، بزرگترین صرافی جهان، حرکتی انجام میدهد، قیمت این توکن نیز واکنش نشان میدهد. از تغییر کارمزدها و لیست شدن توکنهای جدید گرفته تا بهروزرسانیهای اکوسیستم و حتی شایعات نظارتی، همه میتوانند باعث حرکت ناگهانی BNB شوند. به همین دلیل، BNB یکی از بهترین ارزها برای ترید روزانه در سال ۲۰۲۵ محسوب میشود.

برخلاف بسیاری از آلتکوینها، بایننس کوین ساختاری نسبتاً منظم دارد، اما در عین حال به اندازه کافی نوسان قیمتی ایجاد میکند تا فرصت کسب سودهای ۳ تا ۶ درصدی در معاملات روزانه فراهم شود. نکته مهم این است که بهترین عملکرد BNB در همان صرافی بایننس دیده میشود؛ جایی که کارمزدها کاهش یافته و سرعت اجرای معاملات بالاست.

مزایای معامله BNB:

- نوسان کافی برای معاملات روزانه کوتاهمدت.

- کاهش کارمزدها و اجرای سریعتر در اکوسیستم بایننس.

- حساسیت بالا به اخبار و تغییرات داخلی صرافی.

نکته کلیدی:

همانطور که اخبار مثبت میتواند محرک رشد BNB باشد، شایعات یا اخبار منفی نظارتی پیرامون بایننس میتواند به سرعت باعث سقوط قیمت این کوین شود. بنابراین، معاملهگران روزانه باید همیشه اخبار مرتبط با این صرافی را زیر نظر داشته باشند.

جمعبندی

بسیاری از تریدرها هنوز هم کوینها را مانند یک بلیت بختآزمایی انتخاب میکنند؛ این روش نه استراتژی معاملاتی است و نه میتواند سودآوری پایداری داشته باشد. برای موفقیت در ترید روزانه، نیازمند سه عنصر کلیدی هستید: حجم معاملات کافی، نوسان قابلاعتماد و نقدینگی واقعی.

۵ ارزی که در این مقاله معرفی شدند (بیت کوین، اتریوم، سولانا، ریپل و بایننس کوین)، همگی این ویژگیها را دارند و به همین دلیل در لیست بهترین ارزها برای ترید روزانه در سال ۲۰۲۵ قرار گرفتهاند. اینها نه میمکوینهای وابسته به توییتهای سلبریتیها هستند و نه پروژههای پرریسکی که با یک اسلیپیج سنگین تمام سرمایه شما را از بین ببرند؛ بلکه داراییهایی با اسپرد پایین و حجم واقعی معاملات هستند.

به جای اتلاف وقت روی نمودارهای بیجان و آلتکوینهای کمحجم، روی داراییهایی تمرکز کنید که واقعاً فرصت معاملاتی ایجاد میکنند.

همیشه حد ضرر برای معاملات خود تعیین کنید؛ زیرا مدیریت ریسک، کلید بقا و سودآوری مداوم است.

به یاد داشته باشید: آنچه نقدینگی و حرکت دارد را معامله کنید، نه چیزی که شاید روزی پامپ شود.

اگر به دنبال ترید روزانه حرفهای و پایدار هستید، این پنج ارز میتوانند ابزار اصلی شما در سال ۲۰۲۵ باشند.

۳ دلیل رسیدن BNB به هزار دلار؛ سقف بعدی کجاست؟

همکاری Janction و Altlayer با تمرکز بر مقیاسپذیری و بازاریابی مشترک

همکاری Janction و Altlayer با تمرکز بر مقیاسپذیری و بازاریابی مشترک

پلتفرم بلاکچینی Janction از اتحاد راهبردی خود با Altlayer برای ارتقای مقیاسپذیری و قابلیت همکاری بلاکچین خبر داد. این همکاری که در تاریخ 17 سپتامبر از طریق حساب رسمی X (توییتر سابق) Janction اعلام شد، بر توسعه فناوری رولآپ و تقویت فعالیتهای بازاریابی مشترک متمرکز است.

Altlayer به عنوان یک ارائهدهنده مطرح در حوزه Rollup-as-a-Service (RAAS) شناخته میشود و تخصص آن در ارائه رولآپهای مقیاسپذیر، ایمن و قابل تنظیم، نقش مهمی در این اتحاد ایفا خواهد کرد. هدف این همکاری فراهمکردن زیرساختی قدرتمند برای توسعهدهندگان و ایجاد محیطی کارآمد جهت ساخت برنامههای بلاکچینی است.

بر اساس بیانیه منتشرشده، ترکیب تواناییهای Janction و Altlayer میتواند روند پذیرش فناوری بلاکچین را سرعت بخشد. این همکاری نه تنها به بهبود زیرساختها محدود نمیشود، بلکه با اجرای برنامههای بازاریابی مشترک و گسترش دامنه دسترسی جهانی، فرصتهای جدیدی برای توسعهدهندگان و کاربران فراهم میکند.

تحلیلگران معتقدند که این اتحاد میتواند گام مهمی در جهت ایجاد بنیانی قوی برای نسل بعدی Web3 باشد. Janction با تاکید بر نوآوری و Altlayer با تخصص اثباتشده در حوزه رولآپ، تلاش دارند مسیر را برای افزایش کارایی، مقیاسپذیری و دسترسی گستردهتر در اکوسیستم غیرمتمرکز هموار کنند.

حرکت بیت کوین پس از کاهش نرخ بهره فدرال: اصلاح یا فرصت خرید؟

حرکت بیت کوین پس از کاهش نرخ بهره فدرال: اصلاح یا فرصت خرید؟

قیمت بیت کوین پس از اعلام کاهش نرخ بهره توسط فدرال رزرو، واکنش محدودی نشان داده و در حدود 115,500 دلار معامله میشود. این کاهش حدود ۱ درصدی، در حالی رخ داد که کمیته بازار آزاد فدرال (FOMC) نرخ وجوه فدرال را با رأی ۱۱ به ۱، یک چهارم درصد کاهش داد و در محدوده ۴.۰۰ تا ۴.۲۵ درصد قرار داد.

اگرچه بازار رمزارزها نشانههایی از ضعف و خستگی را نشان میدهند، اما برخی تحلیلگران این وضعیت را نمونهای از الگوی کلاسیک «خرید شایعه، فروش خبر» میدانند؛ به این معنا که انتظارات پیشاپیش در قیمتها لحاظ شده و اعلام رسمی تأثیر کوتاهمدتی داشته است.

در همین حال، دادههای بازار پیشبینی نشان میدهد که بسیاری از معاملهگران همچنان نسبت به آینده بیت کوین دیدگاه صعودی دارند. کاربران این پلتفرم شانس رسیدن بیت کوین به ۱۲۵ هزار دلار پیش از اصلاح به سطح ۱۰۵ هزار دلار را ۶۱ درصد برآورد کردهاند. همچنین، آنها احتمال ماندگاری بیت کوین بالاتر از ۱۰۵ هزار دلار تا پایان ماه سپتامبر را حدود ۸۰ درصد میدانند.

از منظر تکنیکال، سطوح کلیدی بازار به شرح زیر ارزیابی میشود:

-

حمایت فوری: 113,700 دلار (میانگین متحرک ۵۰ روزه)

-

حمایت قوی: 108,000 دلار (بخش اصلی ناحیه تجمیع اخیر)

-

مقاومت فوری: 119,000 دلار (منطقه رد اخیر قیمت)

-

مقاومت سنگین: 124,621 دلار (بالاترین سطح تاریخی)

به طور کلی، کاهش اخیر هنوز نشانهای از تغییر روند کلی صعودی بیت کوین محسوب نمیشود و چشمانداز میانمدت همچنان مثبت باقی مانده است.

بیشتر بخوانید:

- بیت کوین چیست؟ + بررسی کامل btc به زبان ساده

- تحلیل بیت کوین

- اخبار بیت کوین

- معرفی کیف پول های ارز بیت کوین

- خالق بیت کوین کیست؟

- آیا بیت کوین برای سرمایه گذاری خوب است؟

- آموزش تبدیل بیت کوین به تتر

- آیا قیمت بیت کوین بالا می رود؟

- بیت کوین مال کدام کشور است؟

- علت افزایش قیمت بیت کوین

- علت کاهش قیمت بیت کوین

- پیش بینی قیمت بیت کوین

بررسی ۳ آلت کوین که ممکن است در روزهای آینده به رکورد جدیدی برسند!

با رکوردزنی بایننس کوین، مونتوم بازار تقویت شده و ۳ آلت کوین دیگر ممکن است به رکورد جدیدی برسند.

خلاصه تحلیل

- اتریوم حدود ۱۰ درصد با اوج تاریخی خود فاصله دارد.

- منتل نیز کمتر از ۱۰ درصد تا اوج تاریخیاش فاصله دارد.

به گزارش بیاینکریپتو، بازار کریپتو پس از شروع صعودی سپتامبر (شهریور) در حال تثبیت است و این موضوع فضایی برای ادامه رشد آلت کوین ها فراهم کرده است.

۱. اتریوم (ETH)

اتریوم کمتر از ۱۰ درصد با اوج تاریخیاش فاصله دارد. این اوج در اواخر آگوست (مرداد) ثبت شد و اکنون اتریوم نشانههایی از بازیابی نشان میدهد زیرا بهتدریج در حال صعود دوباره برای آزمودن این سطح است.

هفته گذشته، اتریوم نتوانست مقاومت ۴,۷۴۹ دلاری را بشکند و حرکت به سمت اوج تاریخی را به تأخیر انداخت. با این حال، قرار گرفتن اندیکاتور پارابولیک SAR زیر کندلها نشاندهنده روند صعودی فعال است. با حمایت تازه سرمایهگذاران، ETH میتواند دوباره سطح ۴,۷۴۹ را بیازماید و شکست موفقیتآمیز آن قیمت را به اوج تاریخی ۴,۹۵۶ نزدیکتر میکند.

اگر اتریوم نتواند مومنتوم خود را حفظ کند، سقوط به زیر حمایت ۴,۵۰۰ دلار میتواند حرکت صعودی اخیر را معکوس کند. این کاهش ممکن است قیمت اتریوم را تا ۴,۳۳۱ دلار پایین بیاورد و فشار نزولی بر این آلت کوین وارد کند. این سناریو چشمانداز صعودی را بیاعتبار کرده و احتمال حرکت خنثی را افزایش خواهد داد.

۲. منتل (MNT)

MNT فاصله خیلی کمی با رکوردش دارد. این آلت کوین مومنتوم صعودی قوی خود را حفظ کرده است و اوج تاریخیاش را کمتر از ۷۲ ساعت پیش ثبت کرد که نشاندهنده تقاضای مداوم از سوی سرمایهگذاران است.

اگر MNT این مومنتوم را حفظ کند، رکورد جدید نباید سخت باشد. چنین شکستی میتواند قیمت منتل را سریعاً بالاتر از ۱.۸۰ دلار ببرد.

با این حال در صورتی که MNT به سمت حمایت ۱.۴۷ دلار سقوط کند، حرکت صعودی احتمالاً از بین خواهد رفت. این امر زیان سرمایهگذاران را افزایش داده و آن را در معرض ریزشهای عمیقتر قرار میدهد.

۳. استوری (IP)

IP فاصله کمی با اوج تاریخی ۱۱.۸۴ دلاری دارد. این آلت کوین با قدرت بالای حمایت ۹.۵۸ دلاری حفظ شده که نشاندهنده پایهای محکم است، زیرا سرمایهگذاران مومنتومش را برای حرکت احتمالی صعودی زیر نظر دارند.

اگر IP بتواند مقاومت ۱۱.۸۴ دلاری را بشکند، میتواند، تا بالای ۱۲ دلار افزایش یابد. این امر اعتماد سرمایهگذاران را تقویت کرده و تقاضای تازهای در بازار ایجاد کند.

با این حال، ریسک افزایش فشار فروش هم وجود دارد. در صورت برداشت سود توسط سرمایهگذاران، قیمت IP ممکن است حمایت ۹.۵۸ دلاری را از دست بدهد و به سمت ۸.۵۸ دلار سقوط کند. چنین کاهشی چشمانداز صعودی را بیاعتبار کرده و تردید سرمایهگذاران را برجسته میکند.

نوشته بررسی ۳ آلت کوین که ممکن است در روزهای آینده به رکورد جدیدی برسند! اولین بار در مجله نوبیتکس. پدیدار شد.

افزایش تقاضای سرمایهگذاران، توکنایزیشن را به رکورد 7.3 میلیارد دلار رساند

افزایش تقاضای سرمایهگذاران، توکنایزیشن را به رکورد 7.3 میلیارد دلار رساند

روند توکنایزیشن داراییهای دنیای واقعی (RWA) وارد مرحلهای تازه شده و فراتر از دیجیتالیسازی اوراق بهادار سنتی حرکت کرده است. بر اساس گزارش مشترک Dune و Rwaxyz در سال 2025، این داراییها اکنون به عنوان بلوکهای اصلی ساختار دیفای (DeFi) عمل میکنند و نقشی حیاتی در تأمین وثیقه، ابزارهای تجاری و محصولات درآمدزا ایفا میکنند.

این گزارش تأکید میکند که RWA ها اکنون از مرحله آزمایش فراتر رفته و به اجرا رسیدهاند. برای نمونه، پلتفرم Maple Finance توانسته است داراییهای تحت مدیریت خود را به 2.5 میلیارد دلار برساند که بیش از 30 درصد آن در برنامههای دیفای مانند Spark به کار گرفته شده است. همچنین محصول جدید Dejaaa Centrifuge با پشتوانه صندوق AAA CLO شرکت Janus Henderson، هماکنون در صرافیهایی مانند Coinbase و Aerodrome معامله میشود.

از سوی دیگر، بازار RWA پلتفرم AAVE Horizon به سرمایهگذاران نهادی امکان میدهد تا خزانهداریهای توکنشده را به عنوان وثیقه ارائه دهند؛ اقدامی که دسترسی به بازارهای مالی غیرمتمرکز را گسترش داده است.

رشد سریع این بخش تحت هدایت شرکتهایی چون BlackRock، WisdomTree، Ondo و Centrifuge رقم خورده و تنها در سال 2025 ارزش خزانهداریهای توکنشده به بیش از 7.3 میلیارد دلار رسیده است که نشاندهنده افزایشی 85 درصدی نسبت به سال گذشته است. افزون بر این، صندوق Spark Grand نیز توانسته با جذب سرمایه یک میلیارد دلاری به یکی از پروژههای شاخص این حوزه بدل شود.

سید پاول، مدیرعامل Maple Finance در این گزارش گفت:

«RWA ها از مرحله آزمایش عبور کردهاند. رشد ما به 3.5 میلیارد دلار دارایی تحت مدیریت نشاندهنده تغییری بزرگ است؛ جایی که مؤسسات مالی سنتی داراییهای رمزارزی را پذیرفتهاند و در مقابل، کاربران دیفای نیز به داراییهای سنتی دسترسی پیدا میکنند.»

افزایش تقاضای سرمایهگذاران برای بازدهی بالاتر و فرصتهای متنوعتر، مهمترین عامل این رشد است. به گفته گزارش، RWA ها دیگر صرفاً نسخهای دیجیتال از داراییهای سنتی نیستند، بلکه با فراهمکردن نقدینگی، افزایش دسترسی جهانی و تقویت وثیقه، در حال بازتعریف مرزهای جدیدی برای بازارهای مالی دیجیتال هستند.

بازگشت پاجی پنگوئنز به مسیر صعودی؛ قیمت PENGU در این رالی تا کجا بالا میرود؟

میمکوین پاجی پنگوئنز (PENGU) در ۲۴ ساعت گذشته بیش از ۱۳ درصد رشد کرده و اکنون در محدوده قیمتی ۰.۰۳۷ دلار معامله میشود.

پیشبینیکنندگان در پلتفرم Myriad، بازار پیشبینی متعلق به شرکت Dastan، اکنون انتظار دارند قیمت پنگو با رشدی ۳۴ درصدی به ۰.۰۵ دلار برسد. احتمال این حرکت صعودی ۶۷ درصد تخمین زده شده که نسبت به ۵۷ درصد اوایل هفته افزایش یافته است.

این رشد پس از انتشار گزارش درآمدی رخ داده که موفقیتهای تجاری پروژه پاجی پنگوئنز را برجسته کرده است، از جمله فروش اسباببازیها در والمارت، عرضه بازی موبایل پاجی پارتی و استفاده گسترده از این ارز دیجیتال توسط شرکتها و شخصیتهای برجسته کریپتو.

در همین حال، احتمال تأیید ETF برای رمزارز پاجی پنگوئنز پیش از اکتبر کم است و تنها حدود ۸ درصد تخمین زده میشود.

از طرفی، طبق پیشبینیها، حدود ۴۷ درصد احتمال دارد که شرکتهای لیستشده در بازار بورس نیویورک NFTهای پاجی پنگوئنز را به خزانه خود اضافه کنند.