Reading view

تامین 250 میلیارد ریال اعتبار پروژه کنارگذر کرمان از محل مالیاتهای نشاندار کردن مالیاتها

اعتبار احداث بیمارستان آموزشی تربت حیدریه با مالیات نشاندار تامین شد

عوارض ارزش افزوده، پشتوانهی اجرای پروژههای عمرانی و تقویت زیرساختهای شهری

تقویت رقابتپذیری تولید و بهبود محیط کسبوکار به کمک صورت حساب الکترونیک

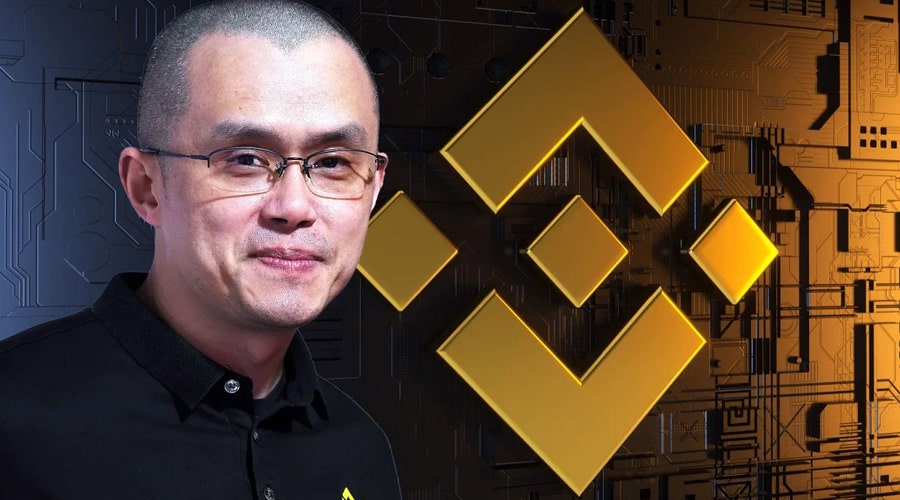

عفو ژائو؛ بایننس آزاد شد و شوخی درباره ساتوشی

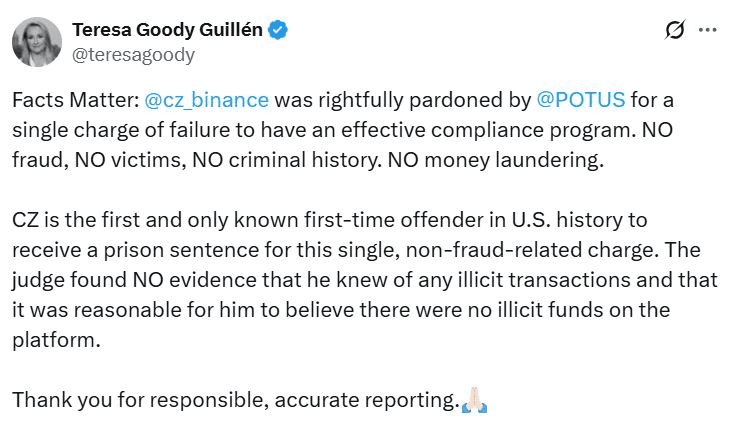

بنیانگذار بایننس، چانگپنگ ژائو، پس از دریافت عفو ریاستجمهوری از دونالد ترامپ با یک طنز جنجالی در شبکه اجتماعی X جامعه ارز دیجیتال را متعجب کرد. کاخ سفید اعلام کرد که عفو کامل ژائو اتهامات مرتبط با نقض قوانین ضدپولشویی را لغو کرده و محدودیتهای فعالیت مالی او را برمیدارد.

ژائو در پستی در حساب تاییدشده خود در X نوشت که برای او باعث افتخار است روزی رئیسجمهور ترامپ را ملاقات کند و به شوخی اضافه کرد: «شاید او همان ساتوشی ناکاموتو باشد!» این اظهار طنزآمیز ساعاتی پس از انتشار بیانیه کاخ سفید منتشر شد و توجه کاربران و فعالان صنعت رمزارز را جلب کرد.

کاخ سفید و سخنگوی آن، کارولاین لیویت، در بیانیهای خبر عفو کامل ژائو را اعلام کردند. به نقل از والاستریت ژورنال، تیم حقوقی و روابط عمومی بایننس نزدیک به یک سال برای حصول این نتیجه تلاش کرده بود. عفو ریاستجمهوری بهصورت رسمی اتهامات مرتبط با قوانین ضدپولشویی (AML) که علیه ژائو مطرح شده بود را منتفی میسازد و بدینترتیب محدودیتهای قانونی و بخشی از موانع اداری پیشروی وی برداشته میشود.

ژائو که در سال 2023 به چهار ماه حبس محکوم شده و در سپتامبر 2024 از زندان آزاد شد، اکنون از منظر حقوقی وضعیت متفاوتی یافته و میتواند در فعالیتهای مرتبط با پروژهها و خدمات مالی فعالتر شرکت کند. دولت ترامپ در چند ماه گذشته سیاستهایی را برای تسهیل فعالیتهای صنعت کریپتو اعلام کرده؛ از جمله پیشنهاداتی برای ایجاد «ذخیره ملی رمزارزها» و تسهیل سرمایهگذاری در داراییهای دیجیتال از طریق حسابهای بازنشستگی که از سوی رئیسجمهور مطرح شده بود. اعلام این عفو در چارچوب همان رویکرد حمایتی دولت نسبت به بخش کریپتو قرار میگیرد.

واکنشها به این خبر در داخل و بیرون از جامعه رمزارز متنوع بود. کاربران شبکههای اجتماعی، فعالان بازار و برخی تحلیلگران، شوخی ژائو درباره ساتوشی را بهعنوان لحظهای کمیک اما نمادین از وضعیت کنونی صنعت قلمداد کردند؛ جایی که سیاست، حقوق و فرهنگ عمومی با سرعت بالایی یکدیگر را تحت تأثیر قرار میدهند. در مقابل، ناظران حقوقی و برخی تحلیلگران خطرات احتمالی بازگشت بیقیدوشرط بازیگران برجسته بازار به عرصه عملیات مالی را یادآور شدند و بر لزوم نظارت شفاف و اجرای قوانین اشاره کردند.

از منظر بازار، عفو ژائو میتواند پیامدهای متعددی داشته باشد: نخست، برداشته شدن محدودیتهای قانونی ممکن است به تسهیل مشارکت مستقیم ژائو در تصمیمگیریهای استراتژیک بایننس بینجامد؛ دوم، فضای سیاستگذاری حامی کریپتو در دولت فدرال ایالات متحده ممکن است به سرمایهگذاری بیشتر و توسعه محصولات جدید منجر شود؛ و سوم، توازن نظارتی بین ملاحظات امنیتی مالی و خواستار رشد فناوری همچنان موضوعی پرچالش باقی میماند. با این حال، اثرگذاری دقیق این تغییرات بر قیمتها و رفتار کاربران بستگی به واکنش رگولاتورها، شرکای بانکی و نهادهای نظارتی بینالمللی دارد.

بایننس که در سالهای اخیر با بررسیها و شکایات متعدد از سوی نهادهای نظارتی در چندین کشور مواجه شده، اکنون در پی این تحول ممکن است فرصتهای تازهای برای بازسازی تصویر عمومی و تقویت همکاری با نهادهای قانونی بیابد. به نقل از والاستریت ژورنال، تلاشهای داخلی بایننس برای کسب عفو و کاهش موانع حقوقی نشاندهنده اهمیت برخورداری از راهحلهای قانونی برای تداوم فعالیت در بازارهای جهانی بوده است.

در پایان، شوخی ژائو درباره احتمال اینکه ترامپ همان ساتوشی باشد، بیشتر بهعنوان یک نکته نمایشی در فضای رسانهای بازتاب یافت تا یک ادعای جدی؛ اما خود خبر عفو و تبعات حقوقی و بازارِ آن در کوتاهمدت و میانمدت قابلتوجه خواهد بود. پیگیری واکنشهای رسمی بایننس، نهادهای نظارتی و بازارها در روزها و هفتههای آینده کلیدی خواهد بود تا روشن شود این تحول تا چه اندازه وضعیت عملیات و مقررات صنعت ارز دیجیتال را تغییر میدهد.

بیت کوین تا ۱۱۲ هزار دلار جهش کرد؛ بورس آمریکا رکورد زد

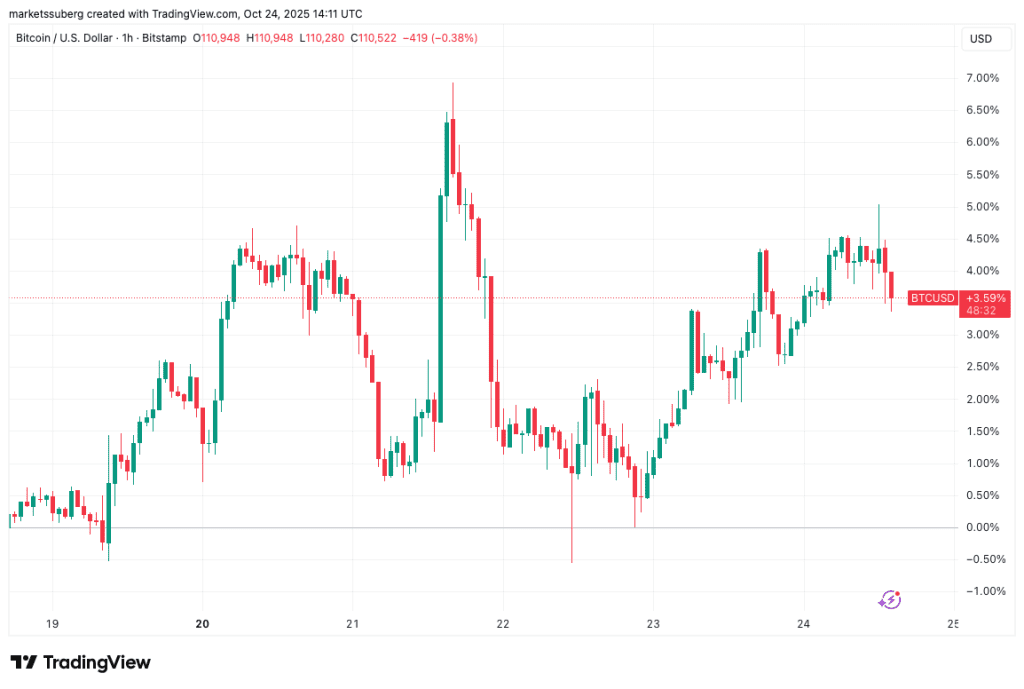

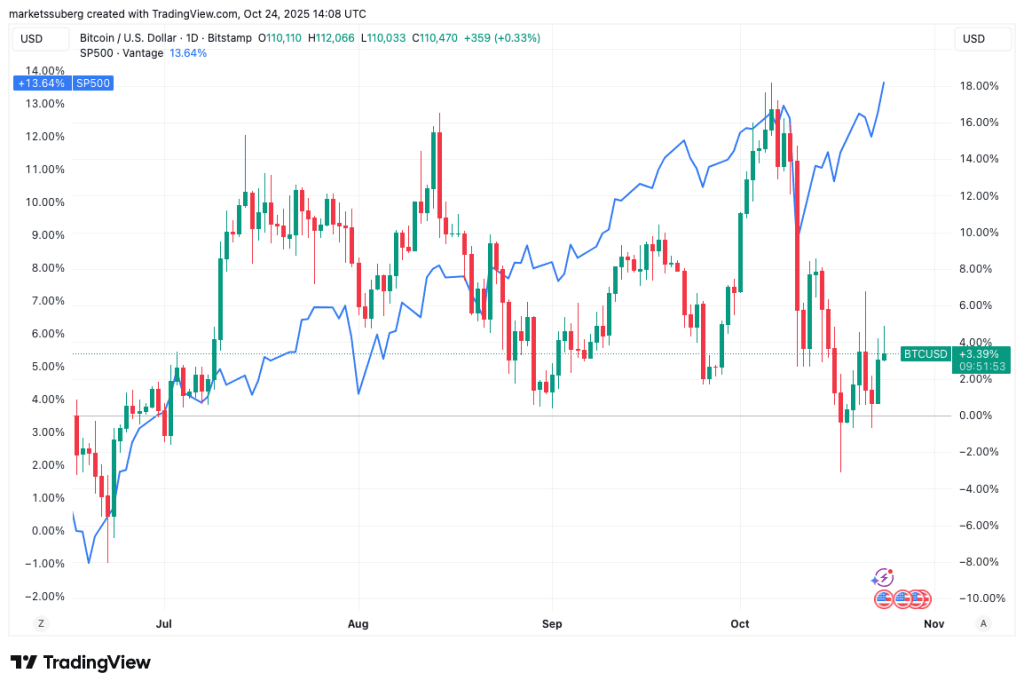

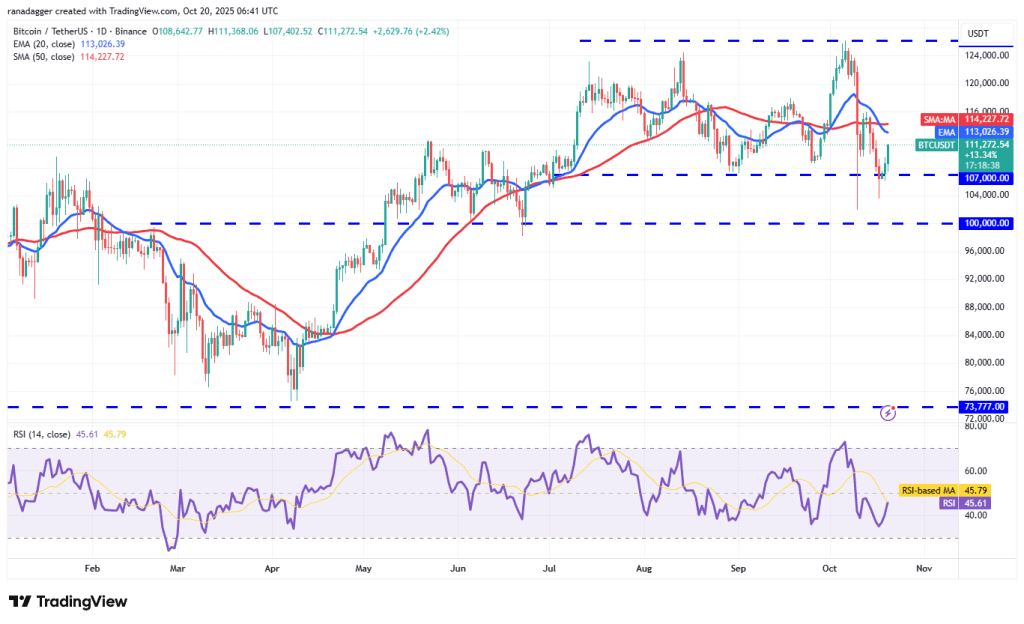

قیمت بیت کوین پس از انتشار آمار تورم آمریکا روز جمعه با جهشی کوتاهمدت تا سطح ۱۱۲ هزار دلار رسید، اما سپس با فشار فروش به کانال ۱۱۱ هزار دلار بازگشت. همزمان شاخص S&P 500 نیز با امید سرمایهگذاران به کاهش نرخ بهره فدرال رزرو به بالاترین سطح تاریخی خود صعود کرد.

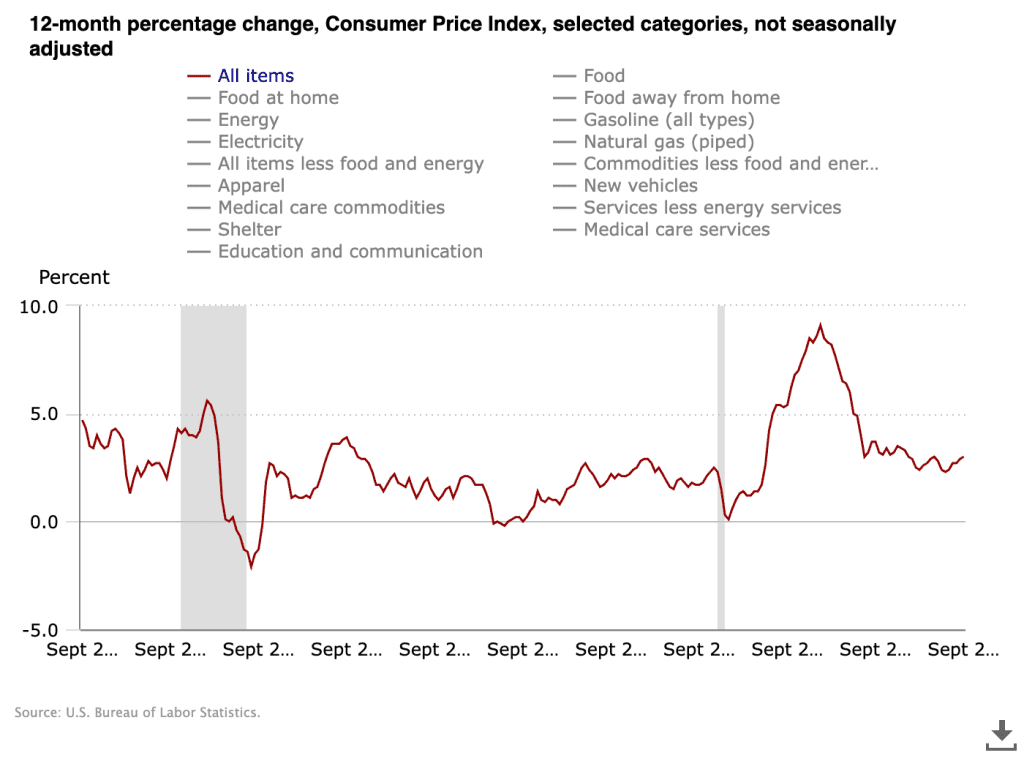

آمار تورم و واکنش بازارها

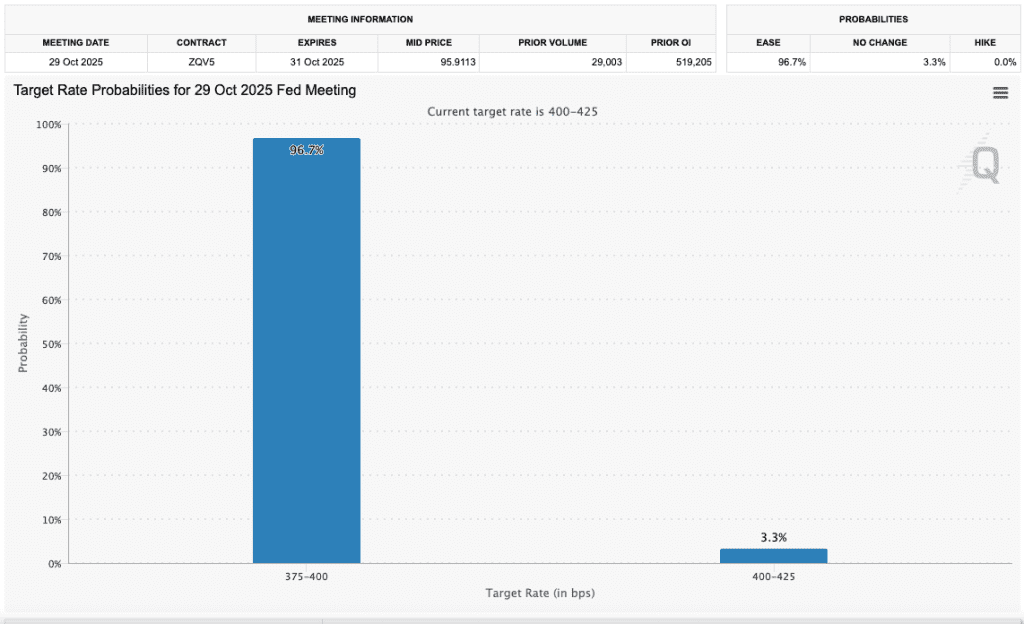

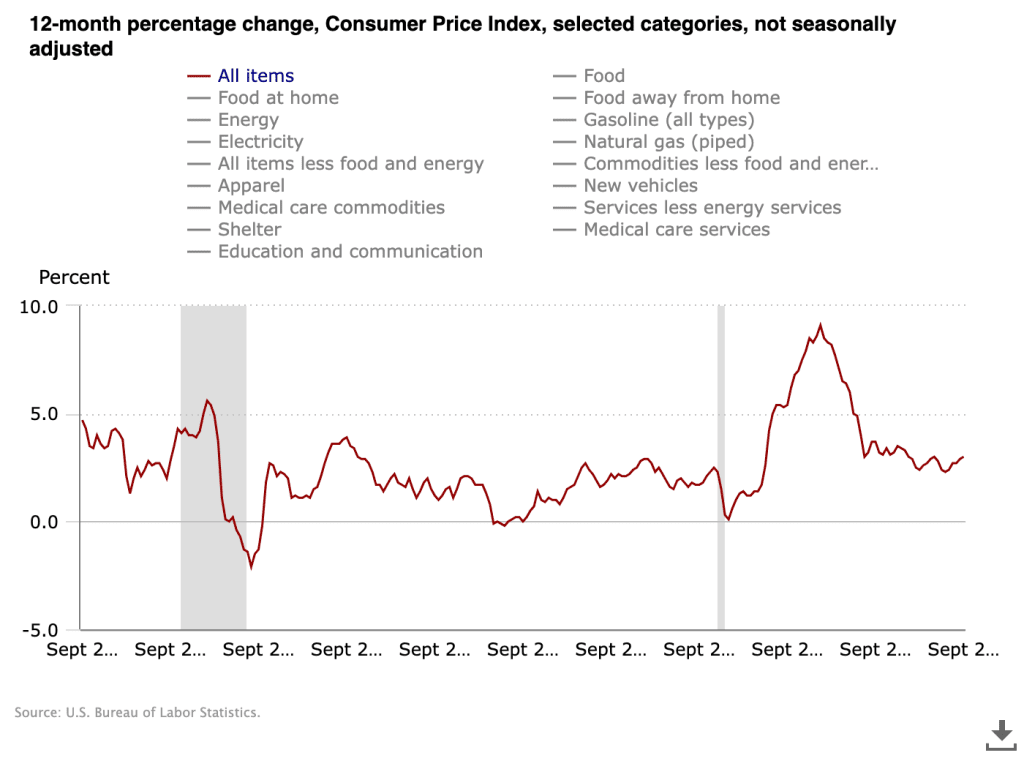

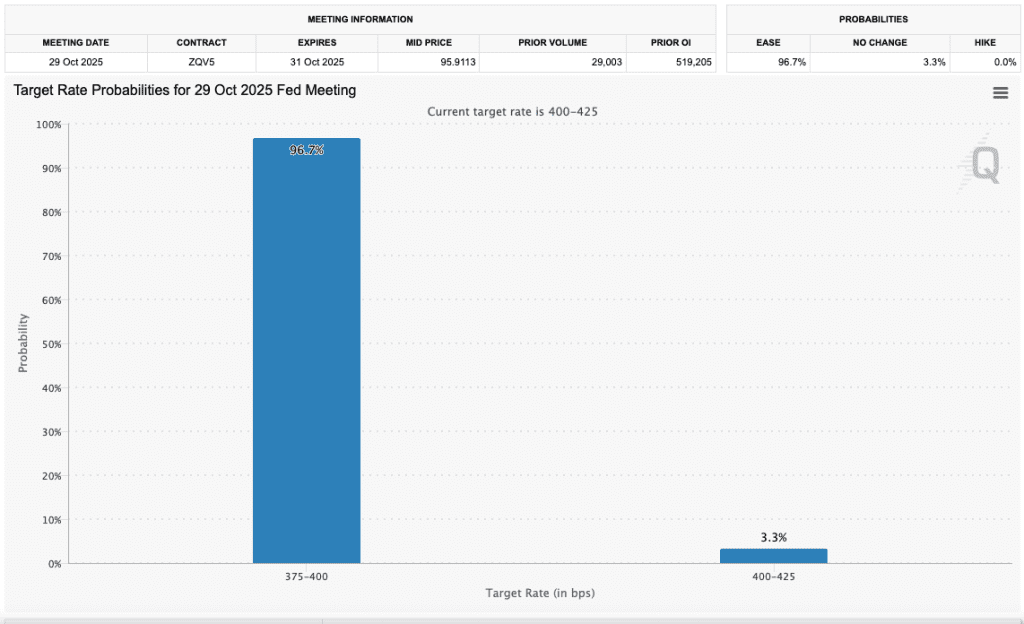

بر اساس گزارش اداره آمار کار آمریکا (BLS)، نرخ رشد شاخص قیمت مصرفکننده و شاخص هستهای آن هر دو حدود ۰.۱ واحد درصد کمتر از پیشبینیهای بازار اعلام شدند و در محدوده حدود ۳ درصد ثبت شدند. کاهش جزئی این شاخصها بهعنوان نشانهای از تضعیف روند تورم و احتمال تداوم مسیر کاهشی نرخ بهره در افق سال ۲۰۲۶ تعبیر شد. به نقل از The Kobeissi Letter، دادههای جدید مسیر را برای احتمال کاهش ۰.۲۵ درصدی نرخ بهره در نشست ۲۹ اکتبر فدرال رزرو هموار میکند و ابزار FedWatch شرکت CME Group نیز احتمال بالای این تصمیم را نشان میدهد.

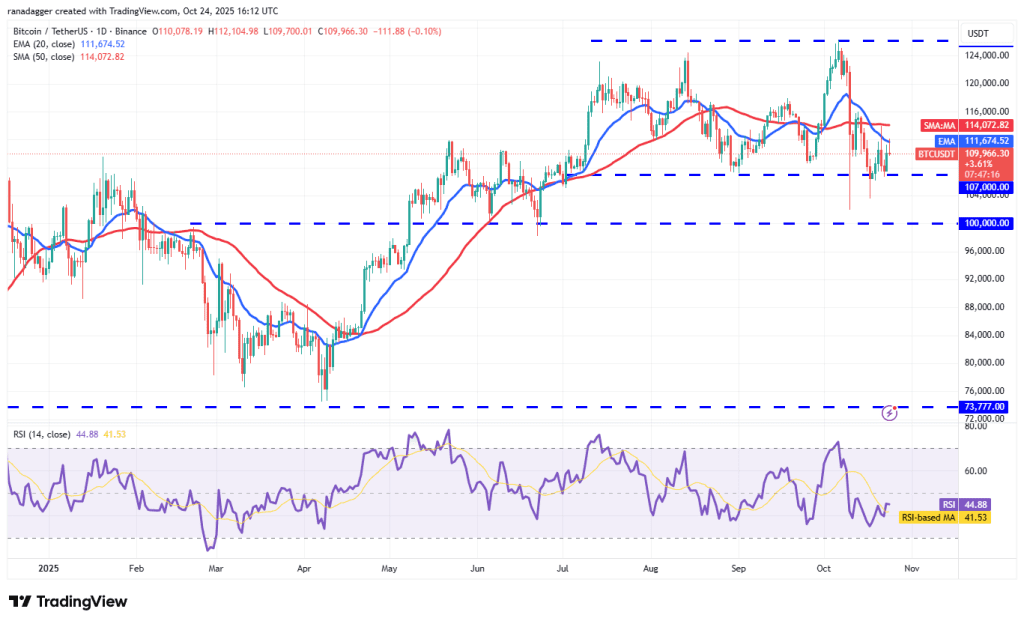

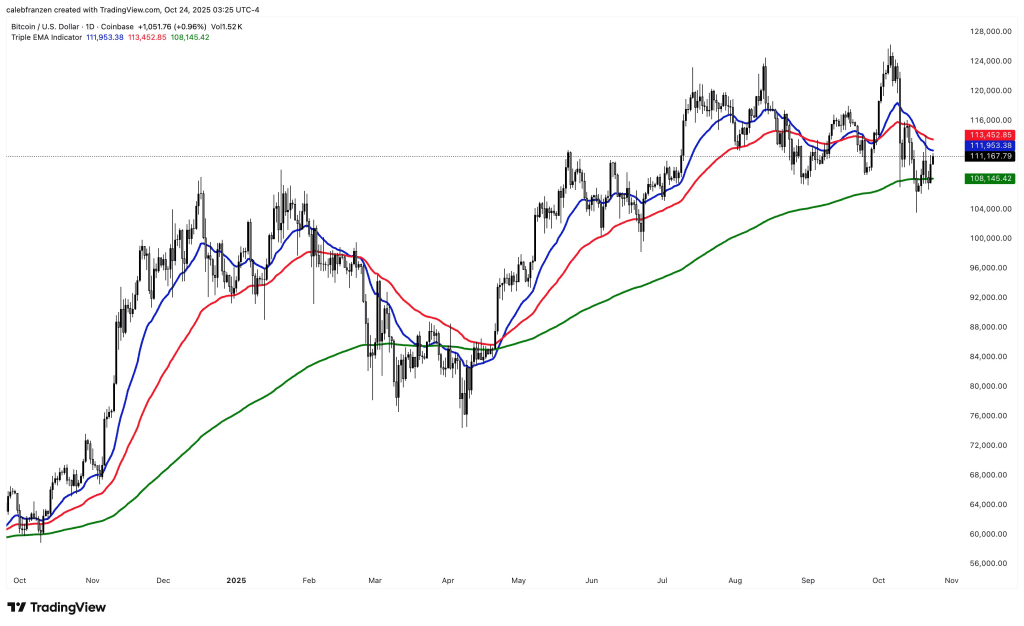

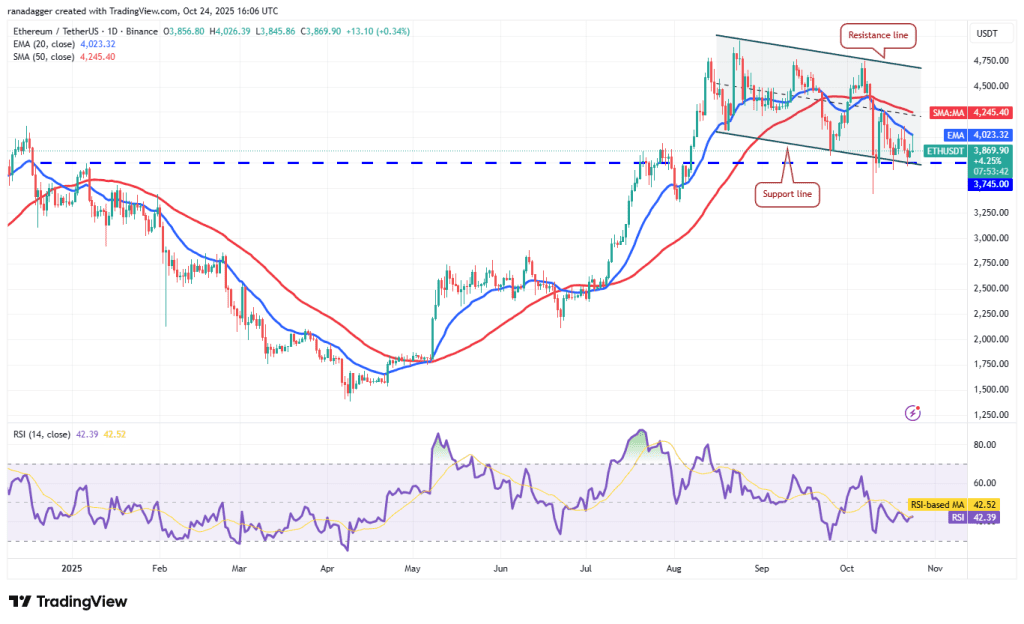

واکنش بیت کوین و تحلیل تکنیکال

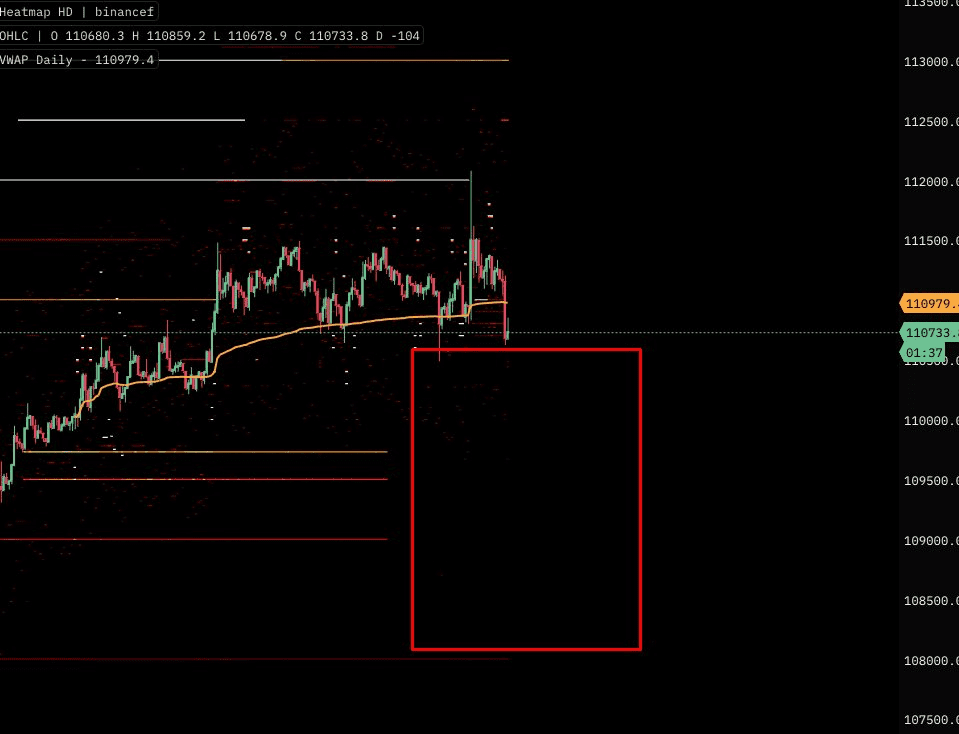

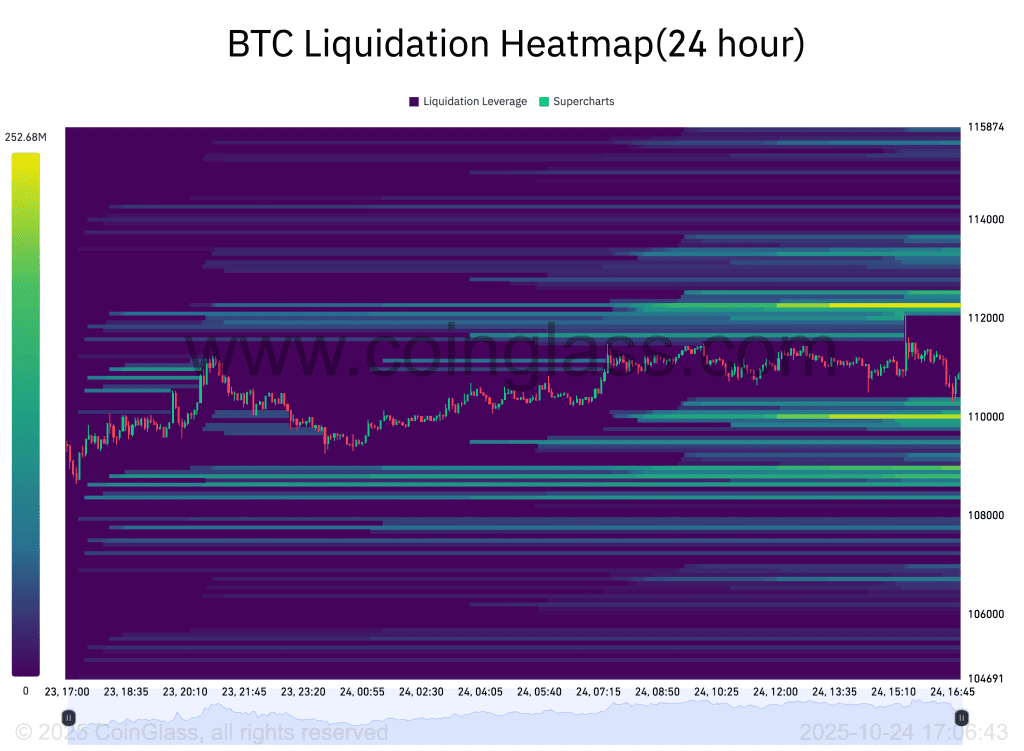

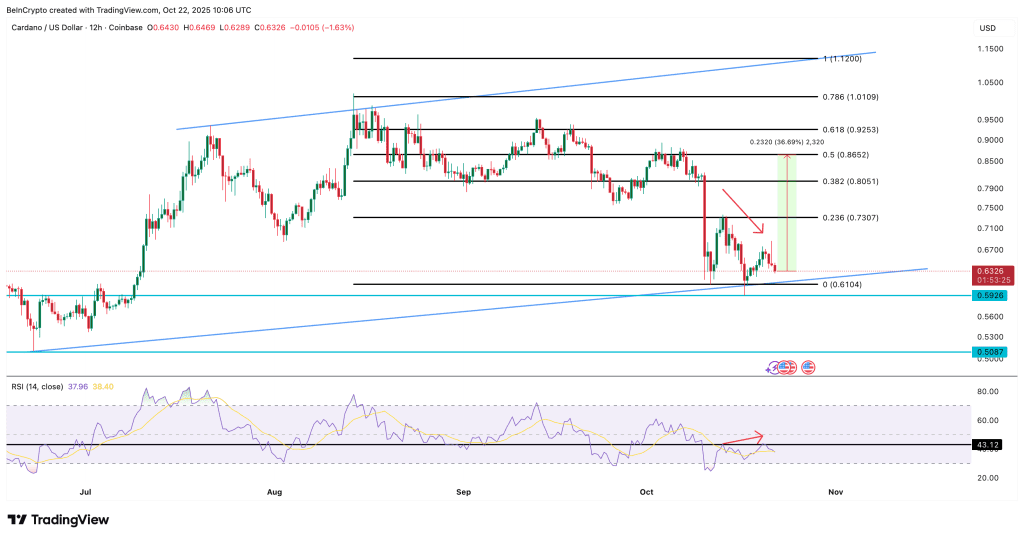

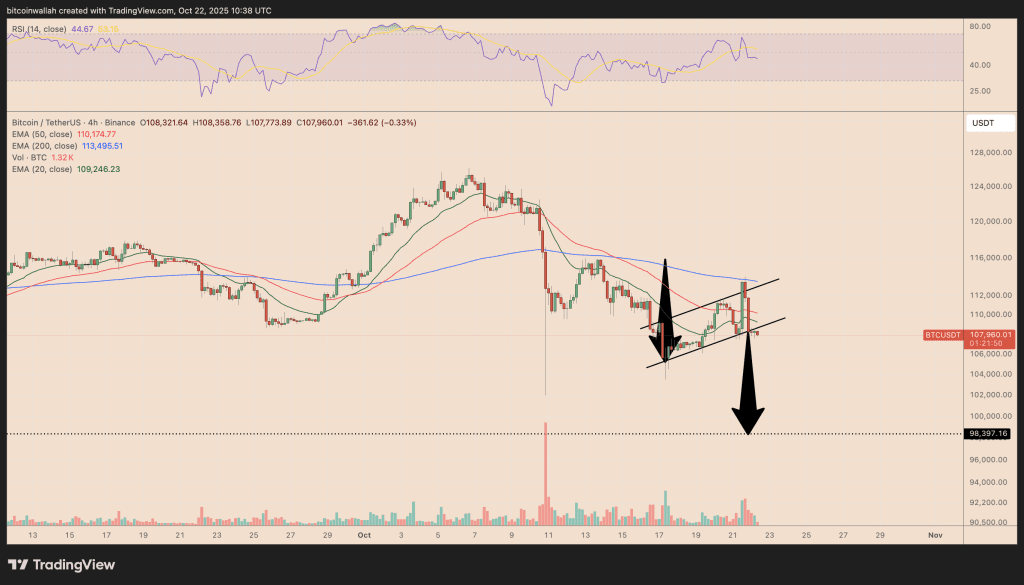

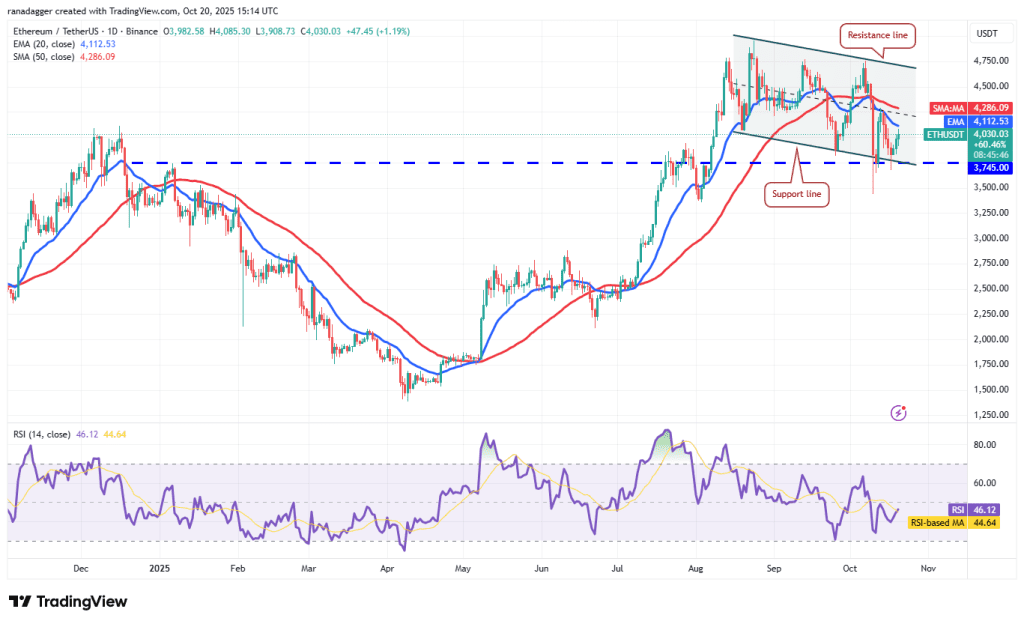

واکنش بازار ارز دیجیتال به آمار تورم ابتدا موجب افزایش تقاضا و صعود قیمت بیت کوین تا حوالی ۱۱۲ هزار دلار شد، اما فشار فروش پس از این لمس قله باعث شد بیت کوین سریعاً به محدوده ۱۱۱ هزار دلار بازگردد. تحلیلگران فنی میگویند مقاومت اصلی در نزدیکی همین محدوده قرار دارد و در صورت تداوم عرضه، حمایتهای مهم بعدی در سطوحی پایینتر از ۱۱۰ هزار دلار شکل میگیرند. معاملهگران کوتاهمدت به رفتار قیمت در اطراف ۱۱۱ تا ۱۱۲ هزار دلار و حجم معاملات در این محدوده توجه دارند تا جهتگیری بعدی بازار مشخص شود.

اثر همزمانی بازار سهام و ارز دیجیتال

همزمانی رکوردشکنی شاخص S&P 500 و رشد موقت بیت کوین نشان میدهد که سرمایهگذاران نهادی و خرد بخشی از موقعیتهای خود را بهدنبال کاهش ریسک و امید به سیاست پولی آرامتر فدرال رزرو افزایش دادهاند. ثبت رکورد جدید S&P 500 عمدتاً منعکسکننده خوشبینی نسبت به چشمانداز رشد اقتصادی و کاهش انتظارات تورمی است که میتواند در کوتاهمدت تقاضا برای داراییهای پرریسک مانند سهام و ارز دیجیتال را تقویت کند؛ اما نوسانات پس از لمس سطوح کلیدی قیمت بیت کوین نشان میدهد معاملهگران محتاط هنوز در مواجهه با سطوح بالای قیمت، سودگیری میکنند.

پتانسیلهای سیاست پولی و ریسکها

با وجود اینکه دادههای CPI ضعیفتر از انتظار، فضای فکری بازارها را به سمت کاهش نرخ بهره هدایت کردهاند، تصمیم نهایی فدرال رزرو وابسته به مجموعه وسیعتری از دادههای اقتصادی از جمله گزارشهای اشتغال، تولید و شاخصهای مصرفی آتی است. ابزار FedWatch شرکت CME Group و تفسیرهای تحلیلی مانند The Kobeissi Letter احتمال بالایی برای برش ۰.۲۵ درصدی نرخ بهره در نشست آتی نشان میدهند، اما سرمایهگذاران باید این احتمال را بهعنوان یکی از سناریوهای ممکن در نظر بگیرند نه نتیجه قطعی. اگر دادههای اقتصادی بعدی قویتر از انتظار منتشر شوند، پیامد آن میتواند افزایش مجدد نوسان در هر دو بازار سهام و ارز دیجیتال باشد.

در مجموع، رویدادهای روز جمعه تأکید کردند که بازارها همچنان نسبت به تغییرات در سیاست پولی حساسند و بیت کوین نیز همگام با داراییهای پرریسک به اطلاعات کلان اقتصادی واکنش نشان میدهد. معاملهگران و سرمایهگذاران برای تصمیمگیری باید به سطح مقاومت و حمایتهای تکنیکال، حجم معاملات و همچنین آمارهای اقتصادی پیشرو توجه کنند.

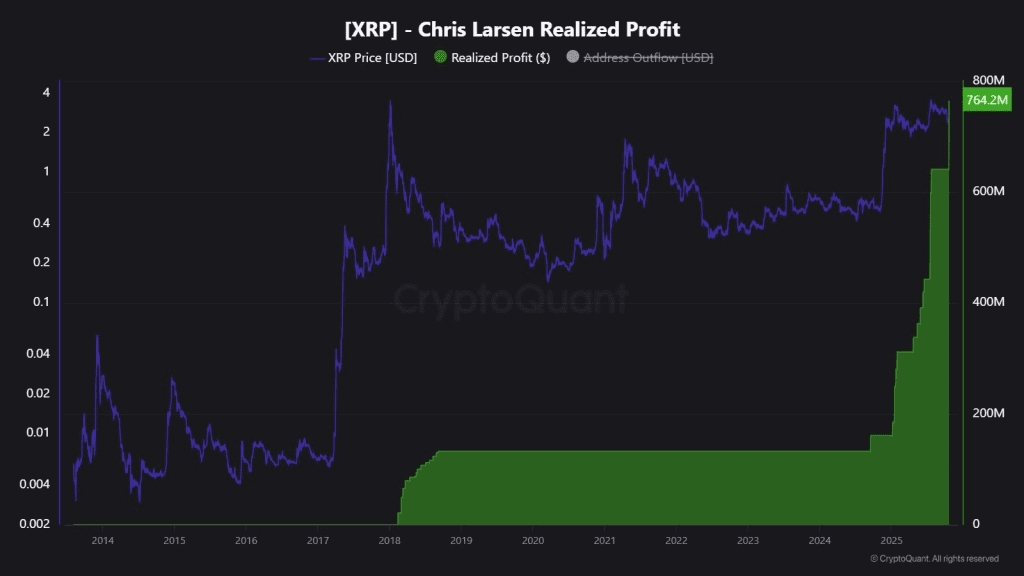

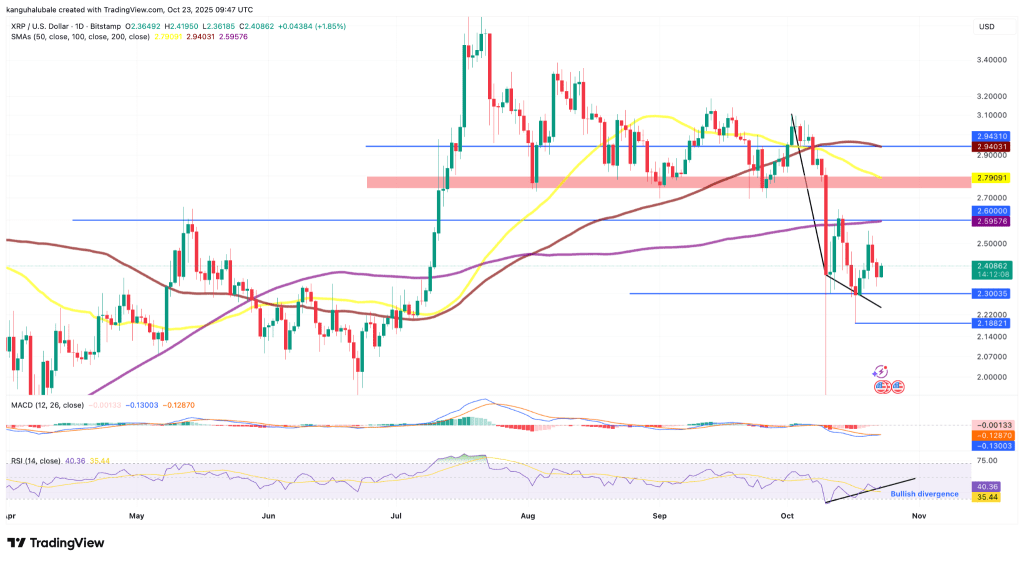

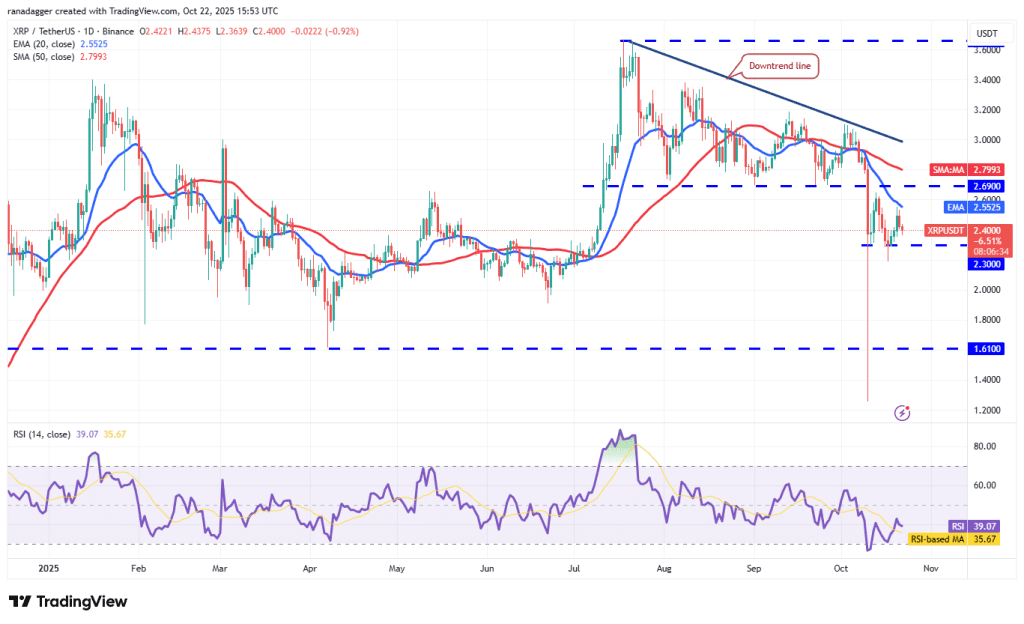

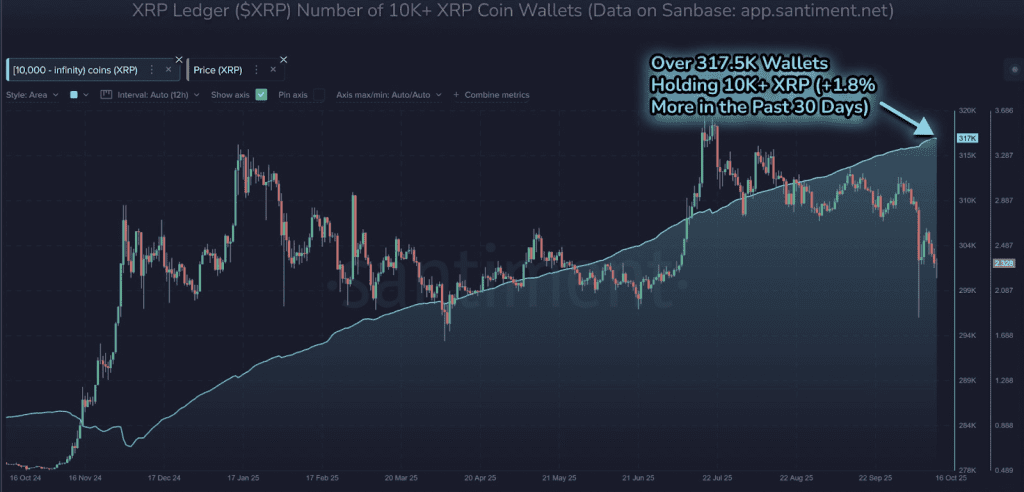

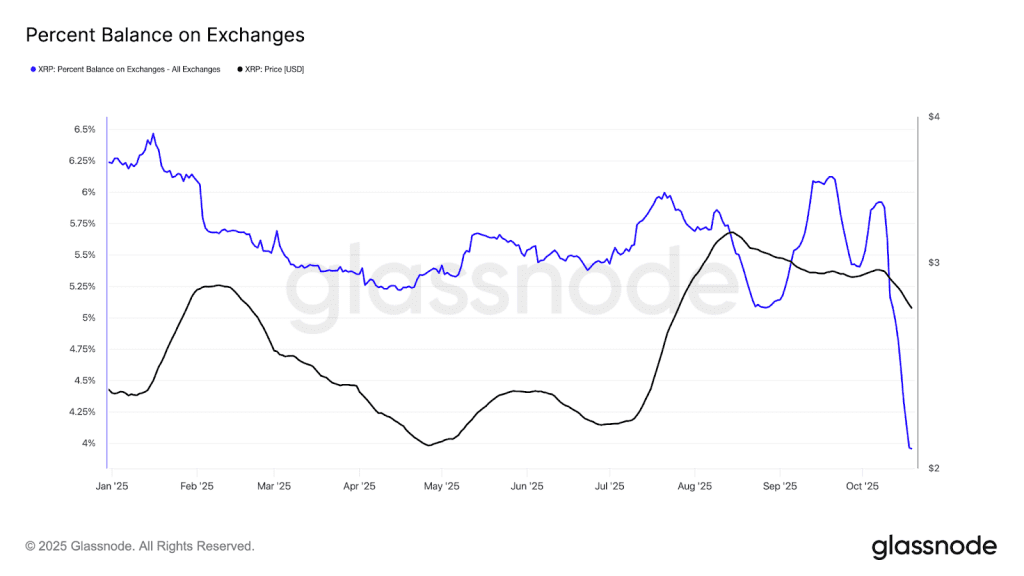

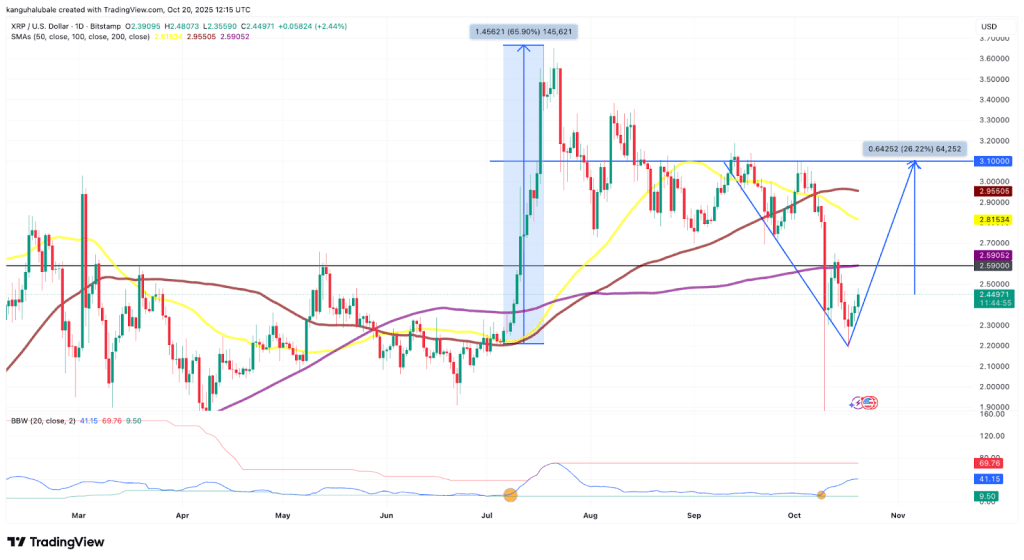

ریپل ۳ درصد رشد کرد؛ حجم معاملات XRP در CME رکورد زد

قیمت ریپل (XRP) روز جمعه بیش از سه درصد افزایش یافت و تا سطح حدودی ۲.۴۶ دلار بالا رفت. همزمان صندوق قابل معامله بر پایه ریپل که توسط REX-Osprey راهاندازی شده، داراییهای خود را به بیش از ۱۰۰ میلیون دلار رساند و حجم معاملات آتی XRP در بورس کالای شیکاگو رکورد تازهای ثبت کرد.

جزئیات دادهها و رشد داراییهای صندوق

به نقل از اطلاعات منتشرشده در وبسایت REX-Osprey، صندوق XRPR ETF اکنون بیش از ۱۰۰.۸۹ میلیون دلار دارایی تحت مدیریت دارد و با نسبت کارمزد ۰.۷۵ درصد فعالیت میکند. این سطح دارایی باعث شده XRPR در میان بزرگترین صندوقهای قابل معامله مبتنی بر آلتکوین قرار بگیرد. نرخ کارمزد این صندوق از صندوقهای اسپات بیتکوین و اتریوم بالاتر است، موضوعی که میتواند برای سرمایهگذاران نهادی و خرد در تصمیمگیریهای آتی اهمیت پیدا کند.

رکورد حجم معاملات در CME و دادههای بازار آتی

شرکت CME Group در حساب رسمی خود در شبکه X اعلام کرد که مجموع قراردادهای آتی ریپل و نسخه Micro XRP تاکنون بیش از ۵۶۷ هزار قرارداد معامله شده که ارزش اسمی آنها بیش از ۲۶ میلیارد دلار برآورد میشود. این ارقام نشاندهنده افزایش چشمگیر علاقه معاملهگران و افزایش نقدینگی در بازار مشتقات XRP است. به دنبال این تحرکات، ریپل به یکی از فعالترین داراییها در بازار قراردادهای آتی تبدیل شده است.

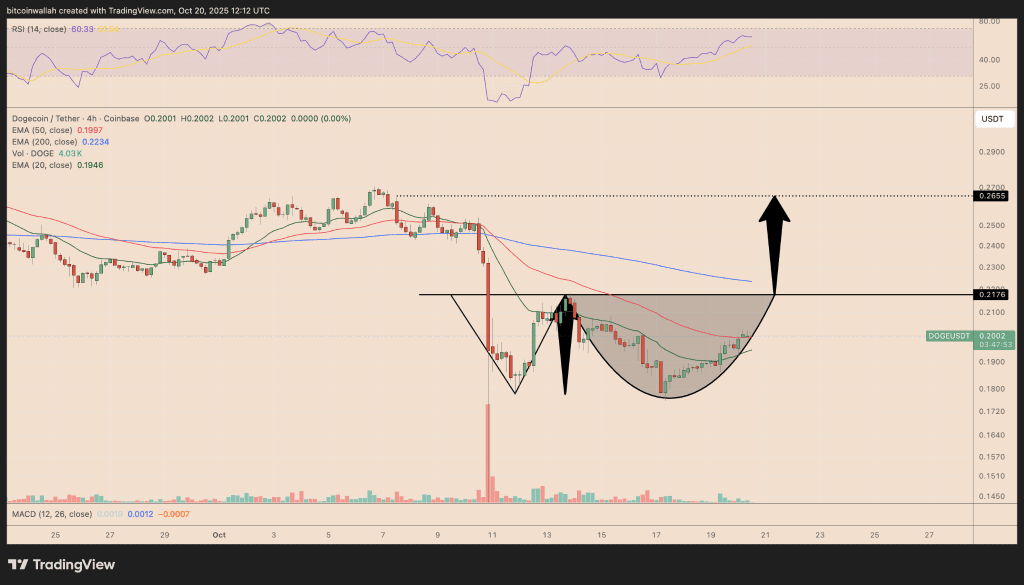

تحلیل فنی و اهداف قیمتی

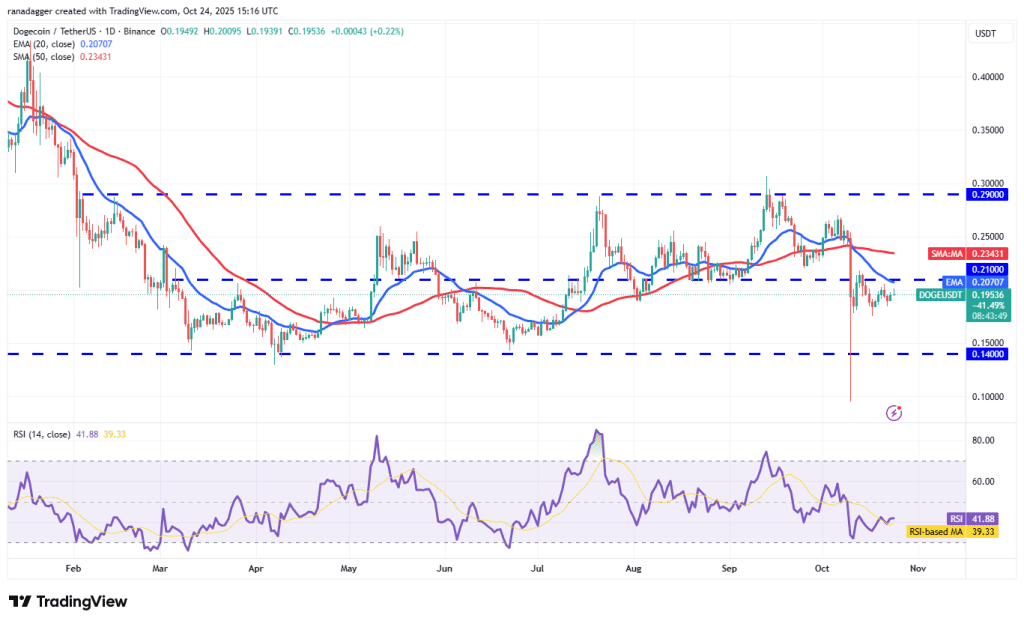

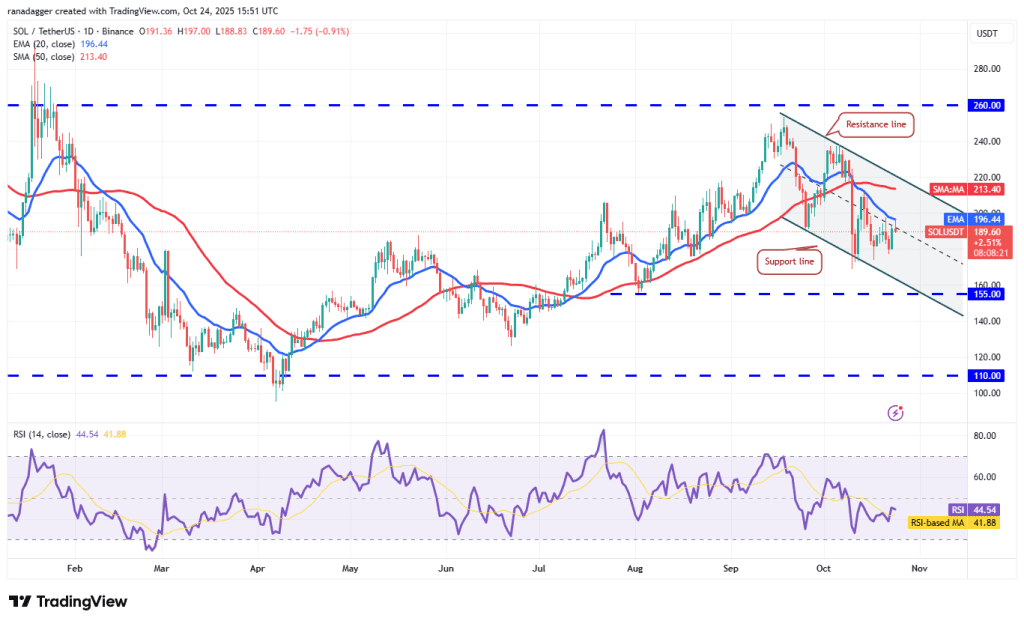

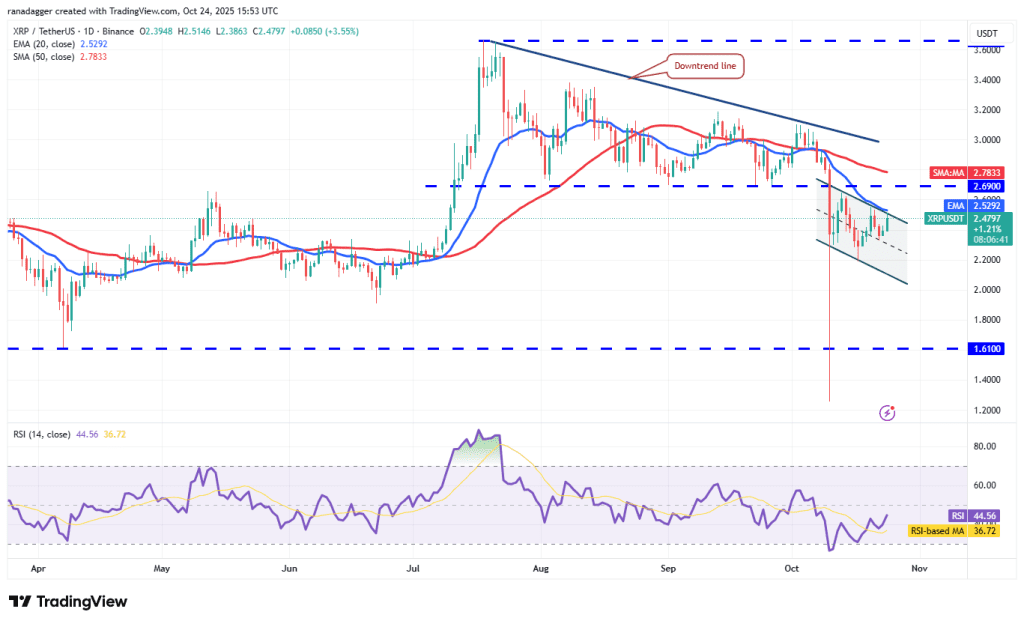

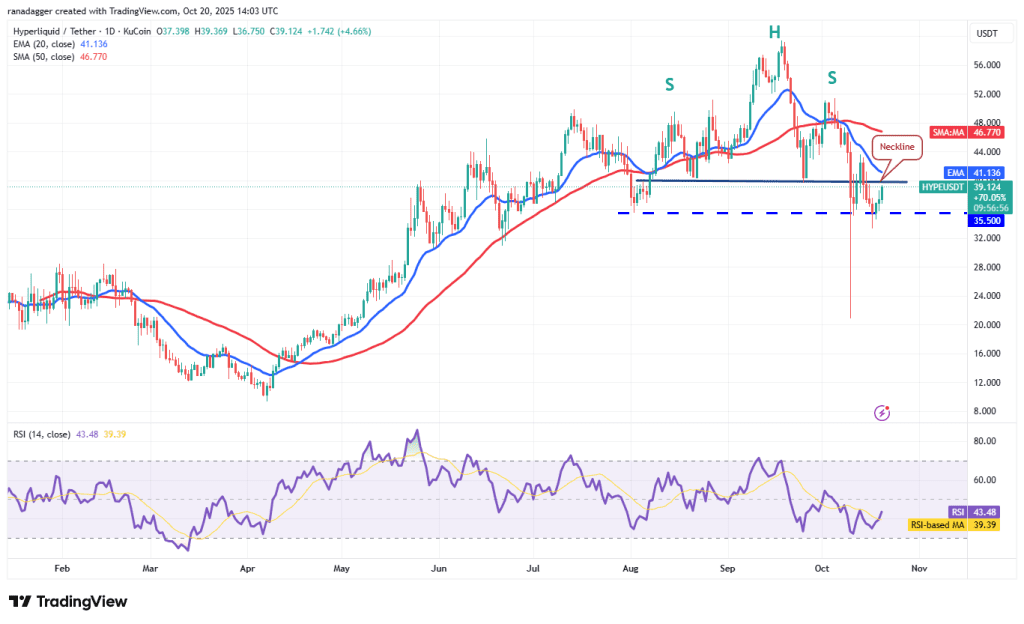

بررسی نمودار هشتساعته نشان میدهد که قیمت پس از ثبت کف حدود ۱.۳۷ دلار در سال جاری، الگوی سر و شانه معکوس شکل داده است که سیگنال بالقوه برای بازگشت صعودی به شمار میآید. در صورت شکست معتبر مقاومت فعلی، هدف نخست در محدوده ۳ دلار قرار دارد که معادل تقریبی ۲۱ درصد رشد نسبت به قیمت فعلی است. با این حال، معاملهگران باید مراقب سطوح کلیدی حمایتی و مقاومت باشند و از مدیریت ریسک مناسب استفاده کنند، زیرا افزایش حجم معاملات مشتقه گاهی با نوسان سریع قیمت همراه است.

پیامدها برای بازار و سرمایهگذاران

ترکیب رشد داراییهای صندوق XRPR و جهش حجم معاملات آتی در CME چند پیامد قابل توجه دارد: اول، جذب سرمایه نهادی در قالب ETF میتواند نقدینگی اسپات را تقویت کند و فشار خرید طولانیمدت روی XRP ایجاد کند. دوم، رشد بازار مشتقات معمولا بستری برای فعالشدن بازارسازها و فراهمشدن فرصتهای آربیتراژ بین اسپات و فیوچر فراهم میکند که به تعمیق بازار کمک میکند. سوم، نسبت کارمزد بالاتر صندوق جدید ممکن است هزینه سرمایهگذاری برای برخی از سرمایهگذاران خرد را افزایش دهد و با صندوقهای کمهزینه رقابت کند.

برای کاربران ایرانی که بهطور مستقیم به بازارهای بینالمللی دسترسی محدودتری دارند، افزایش فعالیت نهادی و نوسان بالاتر میتواند هم فرصت و هم ریسک ایجاد کند؛ فرصت از طریق افزایش نقدینگی و ریسک از مسیر افزایش نوسانات قیمتی و احتمال تغییرات ناگهانی در شرایط معاملاتی صرافیها. بنابراین، توصیه میشود معاملهگران حتما نکات مربوط به مدیریت ریسک، استفاده از استراتژیهای حد ضرر و آگاهی از هزینههای مرتبط با صندوقها و معاملات مشتقه را در نظر بگیرند.

جمعبندی

افزایش بیش از سه درصدی قیمت ریپل همراه با ثبت رکورد حجم معاملات آتی در CME و عبور داراییهای صندوق XRPR از مرز ۱۰۰ میلیون دلار، نشانهای از تقویت تقاضای نهادی و افزایش توجه بازار به XRP است. اگر الگوی فنی فعلی با Confirm شکست روبهرو شود، هدف حدود ۳ دلار محتمل خواهد بود، ولی تداوم این روند به پایداری جریانهای سرمایه و شرایط کلی بازار بستگی دارد.

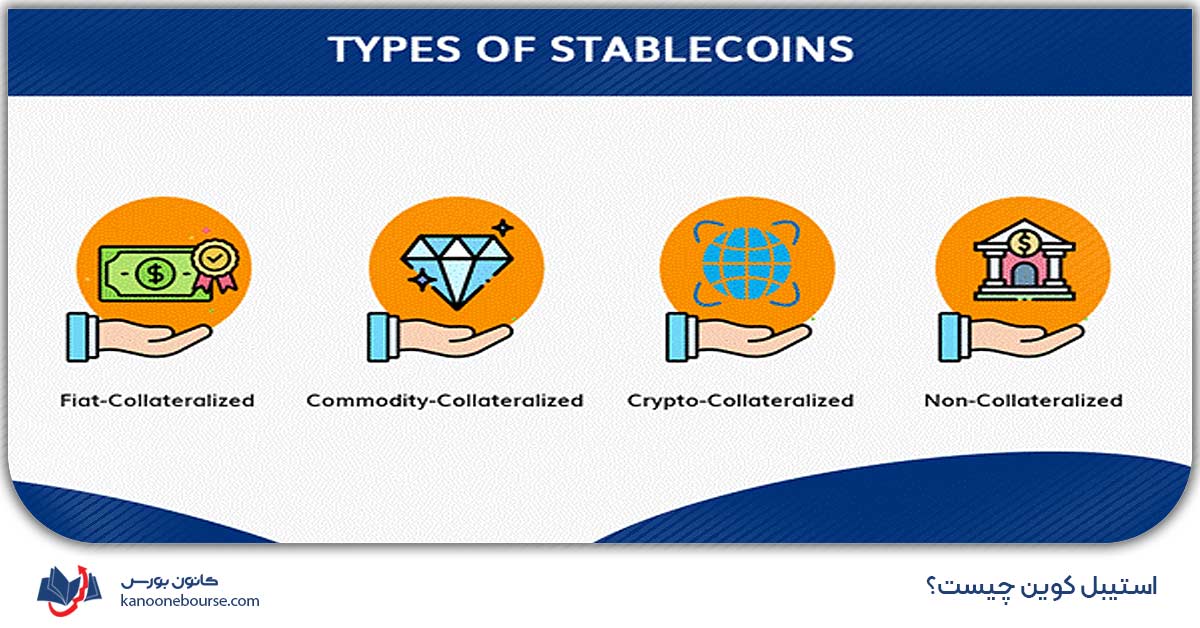

تتر آماده ثبت سود ۱۵ میلیارد دلاری در ۲۰۲۵

شرکت تتر، بزرگترین صادرکننده استیبل کوین جهان، پیشبینی کرده که در سال ۲۰۲۵ به سود خالصی در حدود ۱۵ میلیارد دلار دست یابد. این اعلامیه که به گزارش بلومبرگ منتشر شده، بازتاب رشد قابل توجه تتر و تحولات جدید در بازار استیبل کوین است.

جزئیات گزارش و مقیاس تتر

به نقل از بلومبرگ، تتر که با توکن USDT سهم عمده بازار استیبل کوین را در اختیار دارد، امیدوار است سود خالص سال ۲۰۲۵ را به حدود ۱۵ میلیارد دلار برساند. بر اساس همین گزارش، حجم در گردش USDT نزدیک به ۱۸۶ میلیارد دلار است و تتر از السالوادور مدیریت میشود. مدیرعامل تتر، پائولو آردوئینو، در توضیح چشم انداز مالی شرکت گفت «تعداد زیادی از شرکتها خواهان سرمایهگذاری در تتر هستند و ما باید مرزی منطقی برای ارزشگذاری خود تعیین کنیم.»

جذب سرمایه و ارزشگذاری پیشنهادی

آردوئینو اعلام کرده که تتر در حال مذاکره با گروهی از سرمایهگذاران برجسته برای جذب سرمایه ۲۰ میلیارد دلاری است و ارزشگذاری پیشنهادی حدود ۵۰۰ میلیارد دلار اعلام شده است. اگر این جذب سرمایه نهایی شود، تتر یکی از باارزشترین شرکتهای حوزه ارز دیجیتال محسوب خواهد شد و توانایی تقویت ذخایر، توسعه محصولات و افزایش نفوذ بازار را پیدا میکند. نمایندگان تتر تاکنون جزئیات کامل سرمایهگذاران یا زمانبندی نهایی معامله را اعلام نکردهاند و بلومبرگ نیز بر این نکته تاکید کرده است که مذاکرات هنوز در جریان است.

زمینه قانونگذاری و رشد بازار استیبل کوین

افزایش سودآوری تتر همزمان با تصویب نخستین قانون جامع استیبل کوین در ایالات متحده، موسوم به قانون GENIUS، رخ داده است. به گفته ریف کالینز، یکی از بنیانگذاران تتر، در کنفرانس Token2049 سنگاپور «در آینده، تمام پولها به نوعی استیبل کوین خواهند بود؛ دلار، یورو یا ین — فقط با نامی متفاوت.» این نگاه نشان میدهد که بازیگران بزرگ مالی و قانونگذاران در حال خروجی دادن چارچوبهای جدیدی برای پذیرش استیبل کوینها در نظام پرداخت و بازار سرمایه هستند.

دادههای DefiLlama نشان میدهد ارزش کل بازار استیبل کوینها از ۳۰۰ میلیارد دلار فراتر رفته است و آردوئینو نیز گفته است تتر به تنهایی هماکنون به حدود ۶.۲۵ درصد از جمعیت جهان دسترسی دارد. ترکیب افزایش تقاضا، قانونگذاری روشنتر و گسترش ابزارهای مالی مبتنی بر استیبل کوین میتواند به رشد بیشتر حجم تراکنشها و سودآوری بازیگران بزرگ مانند تتر منجر شود.

پیامدها برای بازار و ریسکهای محتمل

پیشبینی تتر درباره سود ۱۵ میلیارد دلاری میتواند پیامدهای متعددی برای بازار ارز دیجیتال و کاربران داشته باشد. از یک سو، افزایش درآمد و جذب سرمایه سنگین میتواند به بهبود ذخایر پشتوانه USDT، تقویت نقدشوندگی و توسعه محصولات جدید مانند خدمات بانکی مبتنی بر استیبل کوین کمک کند. از سوی دیگر، تمرکز بالای بازار در دست یک صادرکننده میتواند نگرانیهای نظارتی و ریسک تمرکز بازار را افزایش دهد؛ به خصوص در شرایطی که قانونگذاریهای ملی در حال تغییر است و افشای شفافیت ذخایر و عملیات اهمیت بیشتری یافته است.

تحلیلگران و فعالان بازار اشاره میکنند که تحقق وعده سودآوری بستگی به عوامل متعددی دارد از جمله تکمیل جذب سرمایه، چگونگی پاسخ قانونگذاران، رفتار رقبا و شرایط کلی اقتصاد جهانی. تتر تاکنون به نقش خود به عنوان بازیگر مهم بازار استیبل کوین ادامه داده است، اما رقابت از سوی سایر استیبل کوینها و پروژههای رمزارزی و همچنین انتظارات شفافیت گزارشگری میتواند روند رشد را تحت تاثیر قرار دهد.

در خاتمه، تتر در موقعیتی قرار گرفته که با جذب سرمایه و تکیه بر موقعیت فعلی USDT میتواند رکورد سودآوری را در ۲۰۲۵ ثبت کند، اما مسیر پیشرو نیازمند شفافیت، مدیریت ریسک و تعامل نزدیک با نهادهای قانونگذاری خواهد بود. بلومبرگ و منابع رسمی تتر از نزدیک روند مذاکرات سرمایهگذاری و تحولات مقرراتی را دنبال میکنند و هرگونه اعلامیه جدید میتواند تاثیر قابل توجهی بر بازار استیبل کوینها داشته باشد.

معاملات اسپات صرافیهای متمرکز ۳۱٪ رشد کرد

حجم معاملات اسپات در صرافیهای متمرکز طی سهماهه سوم سال ۲۰۲۵ با رشد قابل توجه ۳۰.۶ درصدی همراه شد و به ۴.۷ تریلیون دلار رسید. گزارش پلتفرم تحلیلی توکناینسایت این افزایش را همزمان با اوج گرفتن بیتکوین در ماه آگوست و افزایش نقدینگی بازار ثبت کرده است.

خلاصه دادهها

به نقل از توکناینسایت، پس از کاهش چشمگیر در نیمه نخست سال، بازار اسپات در سهماهه سوم بازگشتی قوی داشت و حجم کل معاملات اسپات صرافیهای متمرکز به ۴.۷ تریلیون دلار بالغ شد؛ معادل رشد ۳۰.۶ درصد نسبت به سهماهه قبل. در همین بازه، بازار مشتقه نیز شاهد افزایش ۲۹ درصدی بود و از ۲۰.۲ تریلیون دلار در Q2 به حدود ۲۶ تریلیون دلار رسید که نشان میدهد مشتقهها همچنان بخش بزرگتری از گردش معاملات را در اختیار دارند.

سهم صرافیها از بازار

بر اساس این گزارش، بایننس همچنان در صدر بازار اسپات قرار دارد و با سهم ۴۳ درصدی از کل معاملات پادشاهیاش را حفظ کرده است. پس از آن صرافیهای MEXC و Bybit هر کدام حدود ۹ درصد از حجم معاملات اسپات را به خود اختصاص دادند. در بازار مشتقه نیز بایننس در ماه سپتامبر با سهم ۳۱.۳ درصدی از معاملات پیشرو مانده است.

در گزارش توکناینسایت به جابهجایی سهم برخی بازیگران اشاره شده است؛ اوکیایکس و بایبیت در این بازه کاهش سهم بازار داشتند، در حالی که پلتفرمهایی مانند Gate، KuCoin و BingX رشد قابلتوجهی ثبت کردند. این تغییرات ترکیب بازار را دستخوش تحول نموده و رقابت میان صرافیها را تشدید کرده است.

پیامدها برای بازار و کاربران

افزایش حجم معاملات اسپات معمولاً نشاندهنده بازگشت اعتماد و ورود دوباره سرمایهگذاران به بازار نقدی است، خصوصاً وقتی همزمان با رشد قیمتهای کلیدی مانند بیتکوین رخ دهد. افزایش تقاضا در بازار اسپات میتواند به بهبود نقدشوندگی و کاهش اسپرد خرید و فروش برای معاملهگران خرد و نهادی منجر شود. با این حال، سهم بالای بازار مشتقه نیز هشداری است که نوسان و ریسک سیستماتیک را همچنان در بازار حفظ میکند، زیرا مشتقهها میتوانند حرکات تند قیمتی را تشدید کنند.

برای کاربران، تغییر سهم صرافیها به این معناست که گزینههای جایگزین برای معاملات و نقدشوندگی در حال افزایش است؛ این موضوع میتواند به رقابت کارمزدها، بهبود ابزارهای معاملاتی و توسعه خدماتی مانند استیبلکوینها و کیف پولها بیانجامد. در عین حال، تمرکز بالای حجم معاملات در چند پلتفرم بزرگ اهمیت بررسی امنیت، شفافیت و انطباق مقرراتی صرافیها را دوچندان میکند.

تحلیل ساختاری بازار مشتقه

توکناینسایت در گزارش خود اشاره کرده است که بازار مشتقه در آستانه یک «تحول ساختاری» قرار دارد که رقابت را میان ارائهدهندگان این بازار شدیدتر کرده است. این تحول میتواند ناشی از تغییرات در بازارسازها، ورود محصولات جدید مشتقه، یا جابهجایی تقاضا میان قراردادهای دائمی و آتی با سررسید مشخص باشد. اگر این روند ادامه یابد، شاهد بازتعریف موقعیت رقابتی صرافیها و احتمالا تقسیمبندی تازهای از بازار خواهیم بود.

نهایتاً، دادههای بهروز نشان میدهد بازار ارز دیجیتال همچنان پویا و در حال تکلیفیابی است؛ بازیگران بزرگ سهم خود را حفظ کردهاند اما فضای رشد برای صرافیهای میانی و کوچکتر فراهم شده است. گزارش توکناینسایت چشمانداز فعلی بازار را مبنی بر افزایش رقابت و تغییرات در ترکیب معاملات به تصویر میکشد و تاکید دارد که پیگیری روند سهمها و ساختار معاملات برای سرمایهگذاران و ناظران بازار حیاتی خواهد بود.

بیتکوین در پی مذاکرات چین و آمریکا رشد کرد

در پی ازسرگیری مذاکرات تجاری میان چین و ایالات متحده، بازارهای جهانی واکنش مثبت نشان دادند و بیتکوین بهعنوان حساسترین دارایی ریسکپذیر، روند صعودی کوتاهمدتی را ثبت کرد. به نقل از بلومبرگ، دیدارهای اقتصادی دو کشور در کوالالامپور آغاز شده و امیدها به کاهش تعرفهها تقویت شده است.

به گزارش بلومبرگ، معاون نخستوزیر چین هه لیفنگ و وزیر خزانهداری آمریکا اسکات بسنت روز شنبه در کوالالامپور دور جدید گفتوگوهای تجاری را شروع کردند. این دیدار پنجمین ملاقات حضوری مقامات دو کشور از زمان آغاز جنگ تجاری جاری عنوان شده و محور مذاکرات موضوعات کلیدی روابط اقتصادی و تجاری دوجانبه است. منابع رسمی چین اعلام کردهاند که نشستها محرمانه برگزار میشود و احتمال ادامه مذاکرات در روزهای آتی وجود دارد.

کاخ سفید نیز تأیید کرده که رؤسای جمهور دو کشور قرار است در نشست بعدی در واشنگتن بهصورت حضوری دیدار کنند؛ اتفاقی که نخستین دیدار حضوری پس از بازگشت ترامپ به قدرت توصیف شده است. به نقل از بلومبرگ، برخی تحلیلگران معتقدند نتیجه این دور از مذاکرات میتواند به کاهش موقت تعرفهها منجر شود، بهویژه در حوزه صادرات محصولات کشاورزی آمریکا. بلومبرگ همچنین نوشت که میانگین تعرفههای دو کشور در حال حاضر حدود ۱۵۷ درصد برآورد میشود که یکی از نکات مورد بحث در گفتگوها است.

بازارهای مالی و ارزهای دیجیتال به این اخبار واکنش نشان دادند؛ شاخصهای سهام و داراییهای پرریسک رشد کردند و بیتکوین نیز در واکنش به خبرهای مثبت، افزایش قیمت را تجربه کرد. به گفته برخی تحلیلگران بازار، چشمانداز کاهش تنشهای تجاری تقویت تقاضای سرمایهگذاری در داراییهای ریسکپذیر را تسهیل میکند که میتواند در کوتاهمدت فشار فروش را کاهش دهد و موج صعودی در بازار ارز دیجیتال ایجاد کند. با این حال، تحلیلگران هشدار میدهند که هر گونه توافق موقت یا جزئی ممکن است تنها تأثیر گذرا داشته باشد و معاملهگران باید مراقب نوسانات و اخبار بعدی باشند.

برای کاربران و معاملهگران ایرانی نیز این تحولات قابل اهمیت است. کاهش تنشهای تجاری و بهبود نسبت ریسک بازارهای جهانی میتواند فرصتهایی برای بازگشت نسبی تقاضا در بازارهای دارایی از جمله بیتکوین فراهم کند، اما محدودیتهای تراکنشی و ریسکهای مقرراتی بینالمللی همچنان به قوت خود باقی است. فعالان بازار داخل باید همزمان با رصد اخبار بینالمللی، مدیریت ریسک مناسبی را در دستور کار قرار دهند و از تأثیرات احتمالی تغییرات تعرفه و سیاست تجاری بر جریان سرمایه و نرخ ارز مطلع باشند.

در پایان، ادامه مذاکرات در کوالالامپور و نشست رؤسای جمهور در واشنگتن از جمله نقاط عطفی است که میتواند تأثیر قابل توجهی بر جهتگیری بازارها داشته باشد. منابع خبری مانند بلومبرگ تاکنون مهمترین جزئیات را گزارش کردهاند و برای ارزیابی نهایی باید منتظر بیانیههای رسمی و نتایج نهایی مذاکرات بود.

آموزش تحلیل طلا به زبان ساده؛ روشهای پیش بینی قیمت طلا

بازار طلا یکی از مهمترین و پایدارترین عرصههای سرمایهگذاری در ایران و جهان است که همیشه مورد توجه سرمایهگذاران قرار دارد. با توجه به نوسانات سریع اقتصادی، تغییرات نرخ ارز و تحولات سیاسی، تحلیل دقیق و جامع این بازار اهمیت ویژهای یافته است. پرسش اساسی بسیاری از سرمایهگذاران بهویژه افراد تازهکار این است که چگونه میتوان آینده قیمت طلا را پیشبینی یا حداقل تخمین زد؟ روشهای گوناگونی برای تحلیل قیمت طلا وجود دارد که هر کدام از زاویهای متفاوت به بررسی این فلز گرانبها میپردازند. در ادامه، مهمترین روشهای تحلیل قیمت طلا را معرفی میکنیم؛ روشهایی که با بهرهگیری از آنها میتوانید تصمیمهای آگاهانهتر و هوشمندانهتری در سرمایهگذاری طلا داشته باشید.

روشهای تحلیل قیمت طلا

به طور کلی، دو رویکرد اصلی برای تحلیل قیمت طلا وجود دارد: تحلیل بنیادی و تحلیل تکنیکال. هر یک از این روشها بر مجموعهای متفاوت از عوامل تمرکز دارد و ترکیب هوشمندانه آنها میتواند دید جامعتری به سرمایهگذار بدهد. در ادامه به تشریح این دو روش میپردازیم.

تحلیل فاندامنتال طلا

تحلیل فاندامنتال (بنیادی) به بررسی عوامل کلان اقتصادی، مالی و سیاسی میپردازد که بر عرضه و تقاضای طلا اثرگذارند. مهمترین این عوامل عبارتاند از سیاستهای پولی و نرخ بهرهٔ بانکهای مرکزی، نرخ تورم و انتظارات تورمی، ارزش دلار و سایر ارزهای مهم، میزان تقاضای جهانی (مثلاً از سوی کشورهایی مانند چین و هند) و ذخایر طلای بانکهای مرکزی. تحلیلگر بنیادی با ارزیابی این متغیرها تلاش میکند ارزش واقعی طلا و روند احتمالی آن را در بلندمدت تعیین کند. برای مثال، کاهش نرخ بهره یا افزایش تورم معمولاً باعث افزایش قیمت طلا میشود. به طور کلی، تحلیل بنیادی بیشتر برای دیدگاههای میانمدت و بلندمدت مناسب است.

تحلیل تکنیکال طلا

تحلیل تکنیکال بر مطالعه نمودارهای قیمت و دادههای تاریخی تکیه دارد؛ به بیان دیگر، تمرکز این روش بر حرکات گذشته قیمت است نه عوامل بنیادین. تحلیلگران تکنیکال با بررسی الگوهای قیمتی، خطوط حمایت و مقاومت، میانگینهای متحرک و شاخصهایی مانند RSI و MACD تلاش میکنند روندها و نقاط مناسب معامله را شناسایی کنند. این روش برای معاملات کوتاهمدت بسیار کاربردی است و به سرمایهگذاران کمک میکند زمان ورود یا خروج به بازار را تشخیص دهند. برای مثال، عبور قیمت طلا از یک سطح مقاومت مهم روانی رند (مثل ۵٬۰۰۰ دلار به ازای هر انس) میتواند نشانگر آغاز یک روند صعودی جدید باشد.

تحلیل طلا در بازار داخلی

برای تحلیل طلا در بازار داخلی (ایران)، علاوه بر تأثیر قیمت جهانی طلا، باید متغیرهای اقتصادی داخلی را نیز در نظر گرفت. نرخ برابری ارز، میزان تورم، سیاستهای پولی کشور، شرایط سیاسی و تقاضای محلی همگی میتوانند قیمت طلا در ایران را دستخوش تغییر کنند. در زیر به مهمترین عوامل مؤثر داخلی اشاره میکنیم:

نرخ ارز (قیمت دلار)

قیمت طلا در ایران عمدتاً تابع نرخ دلار است. به بیان ساده، قیمت طلا در بازار داخلی از ضرب قیمت اونس جهانی طلا در نرخ دلار به دست میآید؛ بنابراین نوسانات نرخ دلار مستقیماً قیمت طلای داخلی را بالا یا پایین میبرد.

تورم و وضعیت اقتصادی

در دورههایی که تورم بالا است یا اقتصاد بیثباتی را تجربه میکند، مردم برای حفظ قدرت خرید به خرید طلا روی میآورند و افزایش تقاضا موجب رشد قیمت طلا میشود. حتی در رکودها و بحرانهای شدید اقتصادی نیز طلا به عنوان پناهگاه امن مورد توجه قرار میگیرد و تقاضای آن افزایش مییابد.

سیاستهای پولی و نرخ بهره

تغییرات نرخ بهره بانکی بر جذابیت طلا اثر دارد. افزایش نرخ بهره (مثلاً توسط بانک مرکزی) هزینهٔ فرصت نگهداری طلا را بیشتر کرده و معمولاً تقاضا برای طلا را کاهش میدهد. در مقابل، سیاستهای پولی انبساطی (نظیر چاپ پول و افزایش نقدینگی) که باعث افزایش تورم میشوند، میتوانند قیمت طلا را در داخل کشور بالا ببرند.

تحولات سیاسی و اجتماعی

بیثباتیهای سیاسی یا اجتماعی در داخل کشور، مانند ناآرامیهای مدنی، تغییرات دولت یا کاهش امنیت، اغلب سرمایهگذاران را به سمت طلا به عنوان دارایی امن سوق میدهد و در نتیجه قیمت طلا رشد میکند.

تقاضای داخلی

میزان تقاضای فیزیکی طلا در بازار ایران (مثلاً تقاضا برای سکه و جواهرات یا کاربردهای صنعتی) نیز عامل مهمی است. هرگونه تغییر در الگوی مصرف و تقاضای مردم میتواند بر قیمت طلا تأثیرگذار باشد؛ برای مثال، افزایش تقاضا در مناسبتهای خاص یا فصلهای ازدواج ممکن است به افزایش موقت قیمتها منجر شود.

تحلیل طلای جهانی

در تحلیل طلای جهانی (بازارهای بینالمللی طلا)، باید به مجموعه عوامل اقتصاد کلان و رویدادهای جهانی توجه کرد که مستقیماً بر قیمت اونس طلا مؤثرند. قیمت طلا در سطح جهانی عمدتاً توسط عرضه و تقاضای جهانی و همچنین شرایط اقتصادی و سیاسی قدرتهای بزرگ تعیین میشود. مهمترین عوامل تاثیرگذار بر تحلیل طلای جهانی عبارتاند از:

عرضه و تقاضای جهانی طلا

میزان تولید طلا (استخراج معادن و بازیافت) و میزان تقاضای آن در جهان از مهمترین عوامل پایهای هستند. هرگونه افزایش در عرضه (مثلاً کشف معادن جدید یا افزایش تولید) میتواند موجب کاهش قیمت شود و بالعکس، کاهش عرضه به رشد قیمت میانجامد. از سوی دیگر، تغییر در تقاضای صنایع جواهرسازی، فناوری یا سرمایهگذاری (از جمله خرید طلا توسط بانکهای مرکزی) مستقیماً بر قیمت اونس اثر میگذارد.

سیاستهای پولی و نرخ بهرهٔ جهانی

تصمیمات بانکهای مرکزی بزرگ (مانند فدرال رزرو آمریکا) در مورد نرخ بهره، تاثیر چشمگیری بر بهای طلا دارند. افزایش نرخهای بهره بینالمللی معمولاً فشار نزولی بر قیمت طلا وارد میکند، زیرا سرمایهگذاران داراییهای با بازدهی بالاتر را ترجیح میدهند. در مقابل، سیاستهای پولی انبساطی (کاهش نرخ بهره یا تزریق نقدینگی) جذابیت طلا را به عنوان دارایی بدونبهره بیشتر میکند.

تورم جهانی

نرخ تورم در اقتصادهای بزرگ جهان یکی از محرکهای اصلی تقاضا برای طلا است. هنگامی که تورم افزایش مییابد و قدرت خرید ارزهای رایج کاهش پیدا میکند، سرمایهگذاران به طلا به عنوان محافظ ارزش روی میآورند و در نتیجه قیمت طلا بالا میرود. نمونه تاریخی آن دهه ۱۹۷۰ در آمریکا است که تورم شدید موجب جهش قیمت طلا شد.

وضعیت اقتصاد جهانی

شرایط کلی اقتصاد دنیا نیز مؤثر است. در دوران رونق بازارهای سهام و رشد اقتصادی، تمایل سرمایهگذاران به داراییهای پرریسک بیشتر شده و ممکن است اقبال به طلا کاهش یابد. اما در زمان رکودها یا بحرانهای مالی بینالمللی، تقاضا برای طلا به عنوان یک دارایی امن بالا میرود و قیمت آن رشد میکند.

تنشهای ژئوپلیتیک

رویدادهای سیاسی بینالمللی مانند جنگها، تنشهای بین کشورها، تحریمها و نااطمینانیهای ژئوپلیتیکی غالباً سرمایهگذاران جهانی را به سمت طلا سوق میدهد. در چنین مواقعی با افزایش تقاضا برای طلا به عنوان پناهگاه امن، قیمت جهانی آن معمولاً صعود میکند.

همچنین بخوانید: بهترین روش سرمایه گذاری روی طلای جهانی ۲۴ عیار در ایران

نکات مهم در تحلیل طلا

در تحلیل قیمت طلا چند نکته مهم وجود دارد که بعضاً کمتر به آنها توجه میشود. برخی از این نکات عبارتاند از:

توجه به وضعیت اقتصاد کلان در ایران و جهان

یکی از نکات کلیدی در تحلیل طلا، رصد مداوم شاخصهای اقتصاد کلان در داخل کشور و در سطح جهانی است. متغیرهایی مانند نرخ تورم، نرخ بهره، رشد یا رکود اقتصادی و وضعیت کلی بازارهای مالی، همگی میتوانند روند قیمت طلا را دگرگون کنند. طلا به طور سنتی در مواجهه با بیثباتیهای اقتصادی نقش پناهگاه امن را ایفا میکند؛ بنابراین هر گونه نشانه از بحرانهای اقتصادی (چه در ایران و چه در اقتصاد جهانی) معمولاً با افزایش تقاضا برای طلا همراه میشود. سرمایهگذاران باید گزارشهای اقتصادی (مانند آمار تورم، تصمیمات بانکهای مرکزی، شاخصهای رشد و غیره) را دنبال کرده و اثر آنها بر بازار طلا را تحلیل کنند.

توجه به اخبار سیاسی

عامل مهم دیگر، اخبار و رویدادهای سیاسی است. تحولات سیاسی داخلی (مانند انتخابات، تغییر سیاستهای دولت، تنشهای اجتماعی) و رویدادهای سیاسی خارجی (مانند درگیریهای بینالمللی، تحریمها یا توافقات بین دولتها) میتواند به سرعت جو بازار طلا را تحت تأثیر قرار دهد. گاهی اخبار سیاسی یا اقتصادی مهم باعث ایجاد موجی از ترس یا امید در بازار میشود که مستقیماً بر قیمت طلا اثر میگذارد. بنابراین، یک تحلیلگر طلا باید بهصورت مستمر خبرها را دنبال کند و تأثیر احتمالی هر رویداد را بر قیمت طلا ارزیابی نماید.

توجه همزمان به قیمت جهانی و داخلی

از آنجا که قیمت طلا در ایران وابسته به هر دو بازار جهانی و عوامل داخلی است، لازم است سرمایهگذاران به طور همزمان نوسانات قیمت جهانی طلا و بازار داخلی را زیر نظر داشته باشند. قیمت طلا در بازار تهران عمدتاً بر اساس قیمت اونس جهانی و نرخ دلار تعیین میشود، از این رو تحلیل وضعیت اونس جهانی بدون در نظر گرفتن تغییرات نرخ ارز (یا بالعکس) میتواند گمراهکننده باشد. برای مثال، ممکن است قیمت اونس طلا در بازارهای جهانی افزایش یابد اما به دلیل کاهش شدید نرخ دلار در داخل، قیمت ریالی طلا رشد چشمگیری نکند. عکس این حالت نیز صادق است؛ افت قیمت جهانی طلا میتواند با افزایش نرخ ارز داخلی جبران شود. بنابراین جهت داشتن تصویری صحیح، باید رابطه بین قیمت طلای جهانی و قیمت داخلی را همواره مدنظر داشت و هر دو را به موازات هم تحلیل کرد.

جمعبندی

تحلیل قیمت طلا فرایندی پیچیده است که مستلزم در نظر گرفتن مجموعهای از دادههای اقتصادی، سیاسی و رفتاری است. هیچ روش تحلیلی به تنهایی قادر به پیشبینی قطعی آینده نیست، از این رو سرمایهگذاران حرفهای معمولاً با ترکیب روشهای مختلف سعی میکنند عدم قطعیت را کاهش داده و تصمیمهای بهتری بگیرند. برای افراد تازهکار، آشنایی با روشهای گوناگون تحلیل و توجه به عوامل کلیدی یادشده کمک میکند تا با دیدی بازتر وارد بازار طلا شوند. در نهایت، پیگیری مستمر قیمت طلا و زیر نظر داشتن تحلیلهای بنیادی و تکنیکال در کنار تحولات اقتصادی و سیاسی، مسیر روشنی برای سرمایهگذاری آگاهانه در بازار طلا فراهم میکند.

سوالات متداول

تحلیل بنیادی بر عوامل اقتصادی و سیاسی اثرگذار بر عرضه و تقاضای طلا تمرکز دارد، در حالی که تحلیل تکنیکال بر دادهها و الگوهای قیمتی گذشته تکیه میکند.

نرخ ارز، تورم، سیاستهای پولی، تحولات سیاسی و میزان تقاضای داخلی از مهمترین عوامل تعیینکننده قیمت طلا در ایران هستند.

چون قیمت ریالی طلا حاصل ضرب قیمت جهانی اونس در نرخ دلار است و تغییر هرکدام میتواند روند کلی قیمت داخلی را تغییر دهد.

نوشته آموزش تحلیل طلا به زبان ساده؛ روشهای پیش بینی قیمت طلا اولین بار در مجله نوبیتکس. پدیدار شد.

توکن سهام انویدیا چیست؟ بررسی جامع ارز دیجیتال NVDAX

تحلیل تکنیکال نیر پروتکل (NEAR): موج صعودی جدید در راه است؟

نود بیت کوین چیست؟ آموزش راه اندازی انواع Node

بیت کوین یک شبکه غیرمتمرکز همتا به همتا است که رایانههایی در سراسر جهان آن را اداره میکنند. این رایانهها نود (Node) نامیده میشوند و وظیفه آنها، اجرای نرمافزار بیت کوین و اعتبارسنجی تراکنشهای شبکه است. در روشهای پرداخت سنتی، این کار برعهده بانکها و پردازندههای پرداخت است؛ اما بلاک چین بیت کوین مرجع مرکزی ندارد و درنتیجه، به نودها متکی است. هرکسی میتواند با دانلود نرمافزار بیت کوین کور (Bitcoin Core) به یک اپراتور نود بیت کوین تبدیل شود و در امنیت شبکه سهیم باشد. این ویژگی باعث شفافیت، تغییرناپذیری و غیرمتمرکزبودن بلاکچین بیت کوین میشود که مسلماً در افزایش قیمت بیت کوین و حفظ ارزش آن در آینده تأثیر دارد.

دوست دارید بدانید چطور میتوان یک نود بیت کوین را راهاندازی کرد؟ در این مقاله، با ماهیت نودها آشنا میشویم و مراحل راهاندازی انواع نود را توضیح میدهیم. با ما همراه باشید.

نود بیت کوین چیست؟

بهطور کلی، هر رایانهای که نرمافزار بیت کوین را دانلود میکند و به شبکه بیت کوین میپیوندد، یک نود نامیده میشود. نودها ستونهای شبکه بیت کوین را تشکیل میدهند. آنها تاریخچه و گاهشمار بلاک چین بیت کوین را که مانند یک دفتر کل است، ذخیره میکنند و بهشکل مداوم درحال رصد آن هستند تا قوانین اجماع شبکه بهدرستی اجرا شود. نودها هر تراکنش نامعتبری را که این قوانین را نقض کند یا سعی در دوباره خرج کردن (Double-Spending) بیت کوین داشته باشد رد میکنند. بنابراین، وجود نودها برای تأمین امنیتی شبکه بیت کوین و حفظ یکپارچگی آن ضروری است.

ساتوشی ناکاموتو، خالق ناشناس بیت کوین، از همان ابتدا در وایت پیپر این ارز دیجیتال که در ۳۱ اکتبر ۲۰۰۸ منتشر کرد، درباره نودهای بیت کوین توضیح داد:

«این سیستم تا زمانی امن است که نودهای درستکار، بهشکل جمعی قدرت پردازش بیشتری نسبت به هر گروه دیگر از نودهای مهاجم داشته باشند».

بنابراین، ناکاموتو با سپردن کنترل و امنیت شبکه بیت کوین به تعداد زیادی از نودهای مستقل که در سراسر جهان توزیع شدهاند، راهی یافت تا هیچ نهاد واحدی نتواند این سیستم را تصاحب کند.

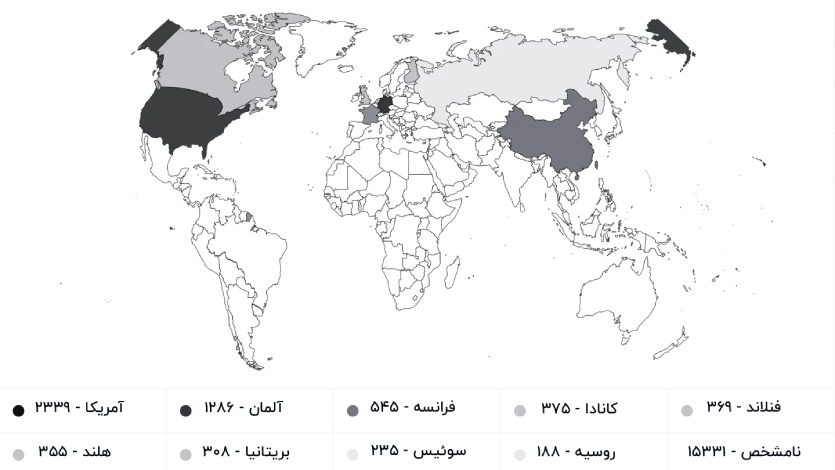

چند نود بیت کوین در جهان وجود دارد؟

ارزیابی تعداد دقیق نودهای فعال بیت کوین بسیار دشوار است؛ زیرا برخی کاربران بهصورت خصوصی به شبکه متصل میشوند یا از Tor یا VPN استفاده میکنند که موقعیت مکانی آنها را حذف میکند. این نودها را نمیتوان شناسایی کرد و شمرد. درنتیجه، آمار بسیار متناقضی در منابع مختلف وجود دارد. سایت بیتنودز (Bitnodes) تا ۵ اوت سال ۲۰۲۵، تعداد ۲۳٬۴۰۵ نود بیت کوین فعال قابلدسترسی را گزارش داد. آنها در ۱۸۱ کشور (تقریباً کل جهان) پراکنده بودند. آمریکا با ۲۳۳۹ نود فعال، بیشترین تعداد نودها را در اختیار داشت و پس از آن، آلمان، فرانسه و کانادا قرار داشتند. جالب اینجاست که در برخی از کشورها مثل پرو، الجزایر، کامبوج و ازبکستان فقط یک نود شناسایی شد. از همه شگفتآورتر، السالوادور بود که بیت کوین پول رسمی قانونی آن است و آن هم فقط یک نود فعال بیت کوین دارد!

در سطح شهری، شهرهای آلمان چهار رتبه برتر را به خود اختصاص دادند. برلین در صدر و مونیخ، هامبورگ و فرانکفورت در رتبههای بعد از آن قرار گرفتند.

آمار دقیقی از نودهای ایرانی هم در دسترس نیست؛ چرا که کاربران ایرانی از ابزارهای تغییر آیپی استفاده میکنند. در همان تاریخ ۵ اوت، بیش از ۱۵٬۰۰۰ نود ثبت شدند که مکان آنها مشخص نبود. براساس دادههای قبلی، ممکن است این نودها در برزیل، چین، استرالیا یا آسیای جنوبی قرار داشته باشند.

مقایسه تعداد نودهای فعلی با سال ۲۰۱۷

با اینکه ممکن است تعداد واقعی نودها بسیار بیشتر از این تعداد باشد، دادههای فعلی کمی نگرانکننده هستند. براساس برآوردهای لوک دش جونیور (Luke Dash Jr) که یکی از توسعهدهندگان محبوب بیت کوین کور است، در ژانویه ۲۰۲۱ حدود ۸۳٬۰۰۰ نود بیت کوین فعال بودند و در سال ۲۰۲۲ به حدود ۵۰٬۰۰۰ نود فعال کاهش یافتند. حتی در حالت کاهشیافته، تعداد نودها دو برابر امسال بود. حال این تعداد را با اوج بازار صعودی سال ۲۰۱۷ مقایسه کنید که بیش از ۲۰۰٬۰۰۰ نود فعال شناسایی شده بود! میدانیم که هرچه تعداد نودهای فعال و متصل به شبکه بیت کوین بیشتر باشند، این شبکه قویتر و غیرمتمرکزتر است.

نودهای بیت کوین چگونه کار میکنند؟

نودها بسته به نوع و نقش خود در شبکه، یک نسخه کامل از بلاکچین بیت کوین یا بخشی از آن را دانلود و ذخیره میکنند. سپس میتوانند بهشکل مستقل یا با کمک نودهای دیگر، تراکنشها و بلاکها را اعتبارسنجی کنند و از انطباق آنها با قوانین پروتکل بیت کوین اطمینان یابند.

هنگامی که یک تراکنش انجام میدهید، تراکنش شما در کل شبکه منتشر میشود. نودهای مختلف آن را دریافت میکنند و بعد از بررسی امضاهای دیجیتال، کافیبودن بودجه فرستنده و اطمینان از پایبندی تراکنش به قوانین شبکه، آن را تأیید میکنند. اگر تراکنش معتبر باشد، به نودهای دیگر منتقل میشود و در سراسر شبکه پخش خواهد شد تا زمانی که به همه شرکتکنندگان برسد.

نودها نقش مهمی در حفظ اجماع شبکه بیت کوین دارند و به اجرای قوانین پروتکل کمک میکنند. هر تراکنشی که نامعتبر یا جعلی باشد یا سعی کند بیت کوینی را که جای دیگری خرج شده است دوباره خرج کند، رد میشود تا تغییرناپذیری دفتر کل پابرجا بماند.

یکسری از نودها علاوه بر اعتبارسنجی تراکنشها، با فرایند استخراج به حفظ شبکه کمک میکنند. آنها از بین تراکنشهایی که بهعنوان «در انتظار» در فضایی به نام ممپول قرار گرفتهاند، تعدادی را انتخاب میکنند و درون یک بلاک قرار میدهند (تراکنشها بهصورت جداگانه تأیید نمیشوند). بعد از اینکه همه تراکنشهای این بلاک تأیید شدند، نود مورد نظر باید بلاک را به کل شبکه عرضه کند. اگر همه نودها معتبربودن و رعایت قوانین شبکه را در آن تأیید کنند، بلاک جدید به بلاکچین افزوده میشود و تسویه نهایی تراکنشها صورت میگیرد.

انواع مختلف نود بیت کوین

نودهای بیت کوین انواع مختلفی دارند و هریک عملکردهای خاصی را در شبکه بیت کوین انجام میدهند. در ادامه با انواع نود بیت کوین آشنا میشویم.

نود کامل (Full Node)

نودهای کامل بخش جداییناپذیر شبکه بیت کوین هستند. آنها یک نسخه کامل از بلاکچین بیت کوین را ذخیره میکنند و بهشکل مستقل، تمام تراکنشها و بلاکها را اعتبارسنجی میکنند. تأیید قانونیبودن تمام تراکنشهای انجامشده در شبکه بیت کوین و بررسی اینکه هیچیک از بیت کوینهای یک تراکنش قبلاً در جای دیگری خرج نشدهاند، برعهده نودهای کامل است.

نود کامل باید همه تراکنشهایی را که قبلاً انجام شدهاند، تمام تراکنشهای جدید و هدرهای بلاک را دانلود کند و درعینحال، دادههای مربوط به هر خروجی تراکنش خرج نشده (UTXO) را تا زمان خرجشدن نگه دارد. اگر میخواهید یک تصویر ذهنی از نود کامل داشته باشید، به آن مثل یک سرور فکر کنید. اگر نود خودتان را اجرا کنید، برای اعتبارسنجی و پخش تراکنشها به شبکه، به سرور خودتان متکی هستید. در غیر این صورت، برای این کار باید از سرورهای خارجی (در اینجا یعنی سایر نودها) استفاده کنید.

نودهای کامل، قوانین پروتکل بیت کوین را به اجرا درمیآورند و بین شرکتکنندگان، اجماع برقرار میکنند. البته اجرای چنین نودی برای همه مناسب نیست؛ زیرا به فضای ذخیرهسازی زیاد و قدرت محاسباتی قابلتوجهی نیاز دارد. اندازه دفتر کل بیت کوین تا به امروز بالغ بر ۶۰۰ گیگابایت است و چنین حجمی را هر رایانهای نمیتواند دانلود کند.

نود سبک (Lightweight Node)

نودهای سبک که نودهای SPV (کوتاهشدهٔ Simplified Payment Verification) هم نامیده میشوند، کل بلاکچین را ذخیره نمیکنند. بنابراین، برای اعتبارسنجی تراکنشها بهناچار باید به نودهای کامل متکی باشند.

دادههایی که نود سبک دانلود میکند، فقط شامل دادههای ضروری مثل هدر بلاک است. هدر در هر بلاک خلاصهای از اطلاعات آن شامل ارجاع هش به بلاک قبلی، زمان استخراج و عدد نانسِ تراکنشهای قبلی را ارائه میدهد.

وظیفه نود سبک این است که بررسی کند آیا تراکنش خاصی در یک بلاک گنجانده شده است یا نه. آنها تمام تراکنشها را اعتبارسنجی نمیکنند و نیازی به به ذخیره نسخه کامل بلاکچین ندارند. بنابراین، اجرای نود سبک برای کاربران عادی که فضای ذخیرهسازی و قدرت محاسباتی کمتری در اختیار دارند، مناسبتر است. این نودها مقرونبهصرفهتر از نودهای کامل هستند و معمولاً نزدیک به ۱۰ گیگابایت فضا برایشان کافی است.

نودهای ماینینگ (Mining Node)

این نودها همان ماینرها هستند که علاوه بر ذخیره کل نسخه بلاکچین، فرایند استخراج بیت کوینهای جدید را با استفاده از تجهیزات و نرمافزارهای استخراج انجام میدهند. آنها مسئول اجرای مکانیزم اجماع اثبات کار (PoW) هستند و با حل معماهای ریاضی پیچیده، برای بهدستآوردن حق اضافهکردن بلاک جدید به بلاکچین با هم رقابت میکنند. ماینرها نقش مهمی در امنیت شبکه دارند و قدرت محاسباتی خود را برای حفظ یکپارچگی دراختیار آن قرار میدهند.

تا سال ۲۰۱۰، میتوانستید با یک CPU ساده بهعنوان یک نود ماینر فعالیت کنید؛ اما با گسترش عظیم شبکه بیتکوین، دیگر این امکان وجود ندارد. هرچه ماینینگ رقابتیتر میشود و سختی شبکه افزایش مییابد، تجهیزات استخراج گرانتر و پرمصرفتر میشوند.

نودهای هرسشده (Pruned Node)

نودهای هرسشده نوعی از نودهای کامل هستند که با حذف دادههای تاریخی بیاهمیت، فقط زیرمجموعهای از دادههای جدید بلاکچین را ذخیره میکنند. در واقع، آنها ابتدا کل بلاکچین را دانلود میکنند اما وقتی به حد مشخصی مثل ۱۰۰ گیگابایت رسیدند، بلاکهای قدیمیتر را حذف میکنند تا بلاکهای جدید برای ذخیره فضا داشته باشند. درنتیجه، این نودها هم به نودهای کامل شبکه که کل بلاکچین را در آرشیو خود دارند وابسته هستند.

کاربرانی که ظرفیت رایانهشان کمتر از نود کامل و بیشتر از نود سبک است، میتوانند این نود را اجرا کنند.

نودهای شنونده یا لیسنینگ (Listening Node)

این نودها در شبکه مشارکت میکنند اما بلاکچین را ذخیره نمیکنند. آنها بیشتر بر انتقال اطلاعات بین نودها تمرکز دارند. در واقع نودهای شنونده تراکنشها و بلاکها را دریافت میکنند و برای نودهای دیگر در شبکه میفرستند. وظیفه آنها بهجای اعتبارسنجی تراکنشها، انتشار اطلاعات و تسهیل برقراری ارتباط بین اعضای شبکه است.

نکته: هر نود بیت کوین به تمرکززدایی، امنیت و عملکرد درست شبکه کمک میکند. بنابراین، هیچیک از آنها کماهمیت نیستند و همه با هم، شفافیت و یکپارچگی شبکه را تضمین میکنند.

انواع دیگر نود در شبکه بلاکچین بیت کوین

- نودهای آرشیوی کامل (Archival Full Nodes): نودهای کاملی هستند که کل بلاکچین را ذخیره کردهاند و به نودهای دیگر اجازه میدهند بلاکهای قدیمی را از روی آنها دانلود کنند. برای این کار، نرمافزار باید بهشکل پیشفرض در حالت -listen=1 اجرا شود.

- نودهای لایتنینگ (Lightning Nodes): این نودها به شبکه لایتنینگ متصلاند و برای انجام تراکنشهای سریعتر و ارزانتر طراحی شدهاند. برخلاف نودهای کامل بیت کوین که تمام تراکنشها را بررسی میکنند، نودهای لایتنینگ فقط تراکنشهایی را که مستقیماً با این شبکه تعامل دارند، اعتبارسنجی میکنند.

نکته: بلاکچین میتواند نودهای متنوع دیگری ازجمله نودهای مرجع و مسترنودها را هم داشته باشد؛ اما این نودها در شبکه بیت کوین وجود ندارند. برای مثال، نود مرجع (Authority Nodes) برای مدیریت بلاکچینهای خصوصی مناسب است و با ماهیت غیرمتمرکز بیت کوین سازگار نیست. مسترنود خدمات اضافی مثل تراکنشهای خصوصی ارائه میدهد و بنابراین، در بلاکچینهایی مثل دش قابل اجراست. به همین دلیل در بیت کوین، مستر نود تعریف نمیشود.

مقایسه نودهای بیت کوین

همه نودهای بیت کوین به تأمین امنیت، تمرکززدایی و بینیازی به اعتماد این شبکه کمک میکنند و برای حفظ عملکرد درست آن ضروری هستند. بااینحال، هریک از آنها روشها و الزامات متفاوتی برای این کار دارند:

نودهای کامل، باید کل بلاکچین را از بلاک جنسیس تا جدیدترین بلاک، دانلود کنند. وظیفه آنها این است که تراکنشها و بلاکها را اعتبارسنجی کنند و قوانین پروتکل شبکه را به اجرا درآورند. بنابراین، به فضای ذخیرهسازی بسیار بزرگ و اتصال قوی اینترنت نیاز دارند. ازآنجاکه این نودها کل بلاکچین را ذخیره میکنند، بهشکل کاملاً مستقل در شبکه عمل میکنند (البته به جز استخراج که در آن به ماینرها نیاز خواهند داشت).

نودهای سبک، فقط بخشی از بلاکچین را ذخیره میکنند. بنابراین، برای کاربرانی مناسباند که فضای ذخیرهسازی کافی و اتصال قوی اینترنت در اختیار ندارند. این نودها هم تراکنشها را اعتبارسنجی میکنند اما برای عملکرد خود به نودهای کامل متکی هستند.

نودهای ماینر نود کامل به شمار میروند اما هر نود کاملی، ماینر نیست. ماینرها علاوه بر ذخیره کل بلاکچین بیت کوین، باید سختافزارهای تخصصی ماینینگ (مثل ASIC) را برای حل مسائل پیچیده ریاضی تهیه کنند. این نودها در قالب بیت کوینهای جدید و کارمزد تراکنشها پاداش میگیرند. نودهای کاملی که ماینر نیستند، در استخراج نقشی ندارند.

پس ماینرها از هر نودی قویترند؟

اینطور نیست. برخلاف تصور رایج، قدرت ماینرها در شبکه محدود است. درست است که آنها توانایی بازآرایی بلاکچین یا حذف و اضافه تراکنشهای خاصی را دارند، اما این کار فقط روی کاغذ امکانپذیر است و توان محاسباتی بسیار بالایی را میطلبد که ارزشش را ندارد. یک ماینر بسیار قدرتمند حتی اگر به بیت کوین حمله کند، نمیتواند آن را بهطور کامل تغییر دهد یا از بین ببرد؛ چون نودهای کامل اجازه نمیدهند. این نودهای کامل هستند که قوانین شبکه را اجرا میکنند و فقط برای چند عملکرد محدود به ماینرها وابستهاند.

چگونه یک نود بیت کوین را راهاندازی کنیم؟

قبل از هرچیز بگوییم که هرکسی میتواند یک نود اجرا کند. کافی است یک لپتاپ یا سیستم مناسب و حداقل سطح دانش فنی لازم برای اجرای نود را داشته باشید. خوبی بیت کوین این است که فقط تراکنشها را ثبت میکند و قراردادهای هوشمند ندارد. به همین دلیل، با اینکه قدیمیترین بلاکچین است، دفتر کل آن درمقایسهبا اتریوم، ترون و سولانا نسبتاً کوچک است.

مرحله اول: تهیه الزامات سختافزاری

بسته به اینکه چه نودی را میخواهید راهاندازی کنید، به الزامات سختافزاری زیر نیاز خواهید داشت:

الزامات سختافزاری نود کامل

- فضای ذخیرهسازی (هارد دیسک): ۱ ترابایت. استفاده از SSD بهجای HDD پیشنهاد میشود؛

- فضای رم (RAM): حداقل ۴ گیگابایت، ولی برای عملکرد بهتر، ۸ گیگابایت به بالا پیشنهاد میشود؛

- پردازنده (CPU): پردازنده با حداقل ۲ هسته. هرچه قویتر باشد برای همگامسازی سریعتر بهتر است.

همچنین، پهنای باند اینترنت شما حداقل ۵ مگابیت بر ثانیه برای دانلود و ۱ مگابیت بر ثانیه برای آپلود باشد بهتر است. برق و اتصال اینترنت پایدار از اهمیت زیادی برخوردار است.

الزامات سختافزاری نود سبک

- فضای ذخیرهسازی (هارد دیسک): بین ۱۰۰ تا ۵۰۰ مگابایت. فقط هدر بلاکها و دادههای موقت قرار است ذخیره شوند؛

- فضای رم (RAM): حداقل ۱ گیگابایت؛

- پردازنده (CPU): پردازنده معمولی.

اینترنت عادی با حداقل ۱ مگابیت برای دانلود و ۵۰۰ کیلوبیت برای آپلود کافی است.

الزامات سختافزاری نود ماینر

- فضای ذخیرهسازی (هارد دیسک): ۱ ترابایت. استفاده از SSD بهجای HDD پیشنهاد میشود؛

- فضای رم (RAM): حداقل ۸ گیگابایت، برای هماهنگی با نرمافزار ماینینگ؛

- پردازنده (CPU): پردازنده قوی برای هماهنگی با دستگاه ASIC؛

- دستگاه ماینر: دستگاههای ASIC مدرن مثل بیتمین انتماینر اس ۱۹ (Bitmain Antminer S۱۹) یا واتسماینر ام ۵۰ (Whatsminer M۵۰) با قدرت هش بالا مثل ۱۰۰ تراهش بر ثانیه یا بیشتر.

نکته: البته درحالحاضر ماینرهای تکی شانس موفقیت ندارند و باید به استخرهای استخراج بپیوندید.

برای اینترنت به پهنای باند بالا نیاز دارید. حداقل ۱۰ مگابیت برای دانلود و ۲ مگابیت برای آپلود باید داشته باشید تا دریافت تراکنشها و پخش بلاکهای جدید بهسرعت انجام شوند.

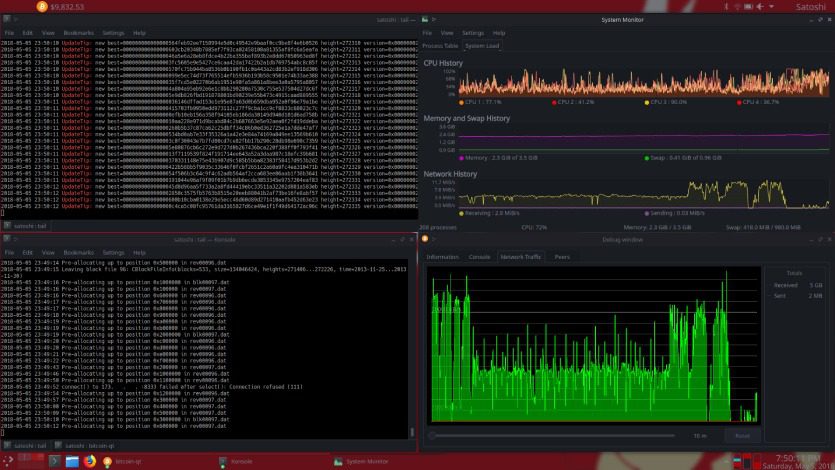

مرحله دوم: تهیه الزامات نرمافزاری

نودهای بیت کوین برای اجرا به یک کلاینت بلاکچین نیاز دارند؛ یعنی نرمافزاری که همگامسازی نودها، هرس دادهها، اتصالات RPC و سایر مؤلفهها را تنظیم میکند. محبوبترین کلاینت بیت کوین، نرمافزار بیت کوین کور (Bitcoin Core) است که آخرین نسخه آن در صفحه گیتهاب (GitHub) یافت میشود. البته کلاینتهای فرعی دیگری هم وجود دارند اما بیت کوین کور انتخاب بسیار بهتری است.

بیت کوین یک سیستم عامل مستقل است و بدون هیچ مشکلی روی ویندوز، مک او اس (macOS) و لینوکس اجرا میشود. علاوه بر آن، نود لایتنینگ بیت کوین را هم میتوانید راهاندازی و اجرا کنید و برای تراکنشهایی که پردازش میکنید بیت کوین به دست آورید.

درباره استخراج، تنظیمات کاملاً متفاوت است و به سرمایهگذاری اولیه هنگفتی برای آن نیاز است. البته درحالحاضر ماینر فردی واقعاً شانسی برای موفقیت ندارد؛ زیرا ماینینگ بسیار دشوارتر از گذشته شده است.

مرحله سوم: راهاندازی و اجرای نود بیت کوین

برای راهاندازی یک نود مراحل زیر را دنبال کنید:

نصب نرمافزار بیت کوین کور

به وبسایت رسمی Bitcoin Core بروید و آخرین نسخه نرمافزار را دانلود کنید. برای یک فول نود، حداقل ۶۰۰ گیگابایت فضای دیسک نیاز دارید. برای نود هرسشده بیت کوین به حدود ۱۶۰ گیگابایت فضا نیاز خواهید داشت.

اگر بخواهید یک نود لایتنینگ بیت کوین را اجرا کنید باید کلاینت لایتنینگ را نیز نصب کنید. محبوبترین آن، لایتنینگ نتورک دایمون (Lightning Network Daemon) است.

همگامسازی نود بیت کوین با بلاکچین

پس از دانلود و نصب بیت کوین کور، همگامسازی (Sync) با بلاکچین آغاز میشود. این فرایند بسته به تنظیمات نود و اتصال اینترنت شما، ممکن است از چند ساعت تا چند روز طول بکشد.

پیکربندی نود برای بهینهسازی عملکرد آن

در مرحله آخر باید پیکربندیهای نود را انجام دهید. خود نرمافزار بیت کوین کور همه نکاتی را که برای پیکربندی باید در نظر بگیرید، توضیح داده است. بسته به ترجیحات شما، میتوانید آن را از رابط خط فرمان (CLI) یا رابط کاربری گرافیکی (GUI) پیکربندی کنید.

برای مثال، تنظیمات زیر را در نظر بگیرید:

- بهروزرسانی نود؛

- مدیریت تراکنشها؛

- هرسکردن دادههای نود؛

- تنظیم سرعت همگامسازی؛

- تنظم اتصال با نودهای دیگر؛

- تنظیم اتصال RPC API برای توسعه Web3؛

- پیکربندی سرویسهای اضافی مانند کلاینت لایتنینگ بیت کوین.

حالا این نود کاملاً آماده است و میتوانید برای پردازش تراکنشها از آن استفاده کنید.

چرا افراد نود بیت کوین راهاندازی میکنند؟

هرکسی ممکن است برای راهاندازی و اجرای یک نود بیت کوین دلایل خاصی داشته باشد. برخی از این دلایل را در ادامه بررسی میکنیم.

کمک به غیرمتمرکزسازی و امنیت بیت کوین

اجرای نود بیت کوین برای این شبکه بسیار مهم است. هر نود جدید، شبکه را غیرمتمرکزتر میکند و مقاومت آن را در برابر حملات احتمالی افزایش میدهد. وجود تعداد محدودی از نودهای بزرگ، باعث آسیبپذیری شبکه دربرابر کنترل یا دستکاری بازیگران مخرب میشود و این همان چیزی است که ساتوشی ناکاموتو در وایت پیپر بیت کوین درباره آن هشدار داده است. همانطور که میدانیم، اگر تا به امروز حتی یک مورد هک موفق در شبکه بیت کوین وجود نداشته است، بهلطف نودهای قدرتمند آن است که در سراسر جهان توزیع شدهاند و برای حفظ امنیت شبکه تلاش میکنند.

بسیاری از طرفداران وب ۳ که به پروژههای متن باز برای دستیابی به اینترنت آزاد، رهایی از سانسور و حریم خصوصی اعتقاد دارند، حتی برای سرگرمی هم شده، نود بیت کوین را اجرا میکنند تا در امنیت این شبکه غیرمتمرکز سهیم باشند.

کمک به پایداری و انعطافپذیری شبکه

نودهای بیت کوین با پخش تراکنشها و بلاکها در شبکه، به انتقال سریع اطلاعات کمک میکنند. این موضوع باعث میشود شبکه در برابر قطعشدن مقاوم بماند. برای مثال، اگر یک نود در یک منطقه از کار بیفتد، سایر نودها در مناطق دیگر فعالاند و شبکه به کار خود ادامه خواهد داد. به همین دلیل است که شبکه بیت کوین تاکنون هرگز با قطعی مواجه نشده است.

پردازش تراکنشها و کسب درآمد

برخی از افراد با هدف پردازش تراکنشها و کسب درآمد نود بیت کوین را راهاندازی میکنند. البته باید بدانید که اپراتورهای نود بیت کوین، بهشکل مستقیم از پردازش تراکنشها درآمدی ندارند؛ مگر اینکه یک نود ماینر راهاندازی کنند. ماینرها هم پاداش بلاک را که شامل بیت کوینهای جدید است و هم کارمزد تراکنشها را دریافت میکنند.

نکته مهم این است که ماینینگ برای سودآوری به منابع محاسباتی خیلی زیادی نیاز دارد. برای درآمد معقولانه از این فرایند، باید یک دستگاه ماینر ASIC تهیه کنید که چند تراهش در ثانیه تولید کند. قیمت چند صد میلیونی این دستگاه، هزینههای اینترنت، قبض نجومی برق و نرخ هش دستگاه همگی در سودآوری ماینینگ تأثیر دارند. تازه اگر توان مقابله با استخرهای استخراج را داشته باشید. به همین دلیل، بیشتر افراد بهجای تبدیلشدن به یک ماینر فردی، در استخرهای استخراج مشارکت میکنند.

برخی دیگر، کلاً عطای نود ماینینگ را به لقای آن میبخشند و یک نود لایتنینگ راهاندازی میکنند تا از این راه به درآمد برسند. هر نود لایتنینگ امکان انتخابشدن برای پردازش یک تراکنش را دارد. نودهایی که کارمزد کمتری میگیرند شانس بیشتری برای انتخابشدن دارند. درنتیجه، قیمت کارمزد را براساس کارمزدهای شبکه تنظیم کنید.

درآمد این روش زیاد نیست ولی برخی افراد به این دلیل که نود لایتنینگ منابع زیادی نمیخواهد، آن را بهعنوان منبع درآمد غیرفعال کوچک ولی منظم راهاندازی میکنند.

توسعه وب ۳

برخی افراد با هدف توسعه وب ۳ یک نود بیت کوین راهاندازی میکنند. میدانیم که بیت کوین یک بلاکچین قابلبرنامهریزی (Programmable) نیست. بعد از راهاندازی پروتکل اوردینالز (Ordinals) در سال ۲۰۲۳، بیتکوین از NFTها پشتیبانی میکند اما هنوز امکان اجرای قراردادهای هوشمند را ندارد و فقط تراکنشهای معمولی را پردازش میکند.

بااینحال، پلتفرمها، پروتکلها و زنجیرههای لایه دومی مثل آرک نتورک (Arch Network) و استکس (Stacks) برای واردکردن قابلیتهای قرارداد هوشمند به بیت کوین راهاندازی شدهاند که به کاربران امکان میدهند بیت کوین را استیک کنند، معاملات خودکار شبیه پلتفرمهای دیفای (DeFi) انجام بدهند و قراردادهای هوشمند خودشان را برای کاربردهای مختلف بسازند.

بنابراین، با اجرای یک نود RPC بیت کوین (نودی که با تنظیمات خاصی از بیت کوین کور کار میکند)، میتوانید قابلیتهای بتی کوین را در اپلیکیشنها و پروژه وب ۳ خودتان پیاده کنید.

هزینه اجرای یک نود بیت کوین چقدر است؟

هزینههای اجرای یک نود بیت کوین به هدف آن نود و قدرت محاسباتی مورد نیاز آن بستگی دارد. برای مثال، راهاندازی یک نود کامل باتوجهبه الزامات سختافزاری، هزینه برق و اینترنت آن، مستلزم صرف سرمایه بسیار بیشتری نسبت به نود سبک، هرسشده و لایتنینگ است. اجرای نودهای ماینینگ هزینه بسیار بالاتری میطلبد، چرا که برای آنها باید هزینه دستگاه ماینر، هزینه هنگفت برق و اینترنت را هم در نظر بگیرید.

سخن پایانی

توزیع نودهای بیت کوین در سراسر جهان، عامل مهمی برای تضمین تمامیت شبکه بیت کوین و امنیت آن است. اکوسیستم بیت کوین برای جلوگیری از ترسناکترین سناریوی حمله، یعنی حمله ۵۱ درصد، به نودهای خود وابسته است. هرچه تعداد نودها و پراکندگی آنها بیشتر باشد، هرگز یک نهاد مرکزی یا جمع محدودی از نودهای قوی، توان بهدستگرفتن کنترل اکثریت قدرت محاسباتی شبکه را نخواهند داشت. هزینه حمله به چنین سیستمی در مقابل پاداشی که به دست میآید، آنقدر بالاست که برای هیچ مهاجمی بهصرفه نیست تراکنشها را سانسور یا معکوس کند یا به بازنویسی بخشهایی از تاریخچه بلاکچین بپردازد. سیستم دفاعی قدرتمند نودهای توزیعشده، از شبکه بلاکچین بیت کوین محافظت میکند و شفافیت و اعتبار این سیستم بدون کنترل متمرکز را افزایش میدهد.

سؤالات متداول

بستگی دارد که چه نودی را راهاندازی کنید. یک نود کامل بیت کوین بهعنوان سرمایه اولیه، به الزامات سختافزاری ازجمله فضای ذخیرهسازی ۱ ترابایت و یک رایانه با پردازنده مرکزی قوی نیاز دارد. علاوه بر آن، هزینه ماهانه برق و اینترنت پایدار با پهنای باند ۸ گیگابایتی را هم در نظر بگیرید. همچنین، حداقل ۲ تا ۶ ساعت در روز باید نود را فعال نگه دارید. نودهای ماینر هزینه بسیار بالاتری دارند که شامل دستگاههای ماینر هم هست. باتوجهبه تغییر مداوم قیمتها در ایران، عدد دقیقی نمیتوان اعلام کرد.

نودهای بیت کوین رایانههایی هستند که با ذخیره و انتقال تراکنشها و بلاکها در شبکه بیت کوین شرکت میکنند و نقش حیاتی در حفظ یکپارچگی و امنیت شبکه دارند.

هرچه تعداد نودهای فعال توزیعشده در سراسر جهان بیشتر باشد، شبکه بیت کوین غیرمتمرکزتر و امنتر میشود.

نودها بسته به نوع خود وظیفه اعتبارسنجی تراکنشها، ساخت بلاکهای جدید، اجرای قوانین پروتکل اجماع و رد تراکنشهای نامعتبر یا جعلی را بر عهده دارند.

اپراتورهای نود بهشکل مستقیم درآمدی از تراکنشها ندارند، مگر آنکه بهعنوان نود لایتنینگ یا نود ماینر فعالیت کنند.

نوشته نود بیت کوین چیست؟ آموزش راه اندازی انواع Node اولین بار در مجله نوبیتکس. پدیدار شد.

ریسک گریزی چیست؟ + روشهای مدیریت ریسکگریزی

فرق حساب استاندارد و ECN چیست؟ + نکات انتخاب

تعداد کل بیت کوین استخراج شده چقدر است و چرا اهمیت دارد؟

در معرفی بیت کوین (BTC) دیگر آن را صرفاً یک ارز دیجیتال نمیدانیم، بلکه بهعنوان نمادی از تحول در مفهوم ارزش و پول میشناسیم. این دارایی ارزشمند با ساختاری متفاوت از نظامهای مالی سنتی، نگاه جهان به مفاهیم عرضه، تقاضا و کمیابی را دگرگون کرده است. یکی از پایههای اصلی طراحی آن، محدودیت در تعداد واحدهای قابلاستخراج یعنی ۲۱ میلیون بیت کوین است. تا اکتبر ۲۰۲۵، بیش از ۱۹٫۹ میلیون واحد در گردش قرار گرفته و این شبکه به نقطه پایانی عرضه خود نزدیکتر از همیشه است. این محدودیت بر ارزشگذاری، رفتار سرمایهگذاران و جایگاه بیت کوین در آینده نظام مالی جهانی اثر میگذارد.

وضعیت عرضه کنونی بیت کوین

طراحی بیت کوین توسط خالق آن، ساتوشی ناکاموتو، از ابتدا بر پایه سقف عرضه ۲۱ میلیون واحدی بنا شد. با وجود ۱۹٫۹۲ میلیون بیت کوین در گردش، اکنون فقط حدود ۱٫۵ میلیون BTC دیگر برای استخراج باقی مانده است. کارشناسان حدس میزنند که آخرین بیت کوین در حدود سال ۲۱۴۰ استخراج خواهد شد. از آن زمان به بعد، هیچ BTC جدیدی دیگر به شبکه اضافه نمیشود.

مکانیزمهای عرضه بیت کوین؛ استخراج و هاوینگ با جزئیات

فرایند استخراج (ماینینگ) در مرکز سازوکارهای عرضه بیت کوین و امنیت شبکه قرار دارد. استخراج بیت کوین شامل رایانههای قدرتمندی است که برای تأیید و افزودن دستههای جدیدی از تراکنشها (بلوکها) به بلاکچین، پازلهای رمزنگاری پیچیدهای را حل میکنند. اولین ماینری که پازل را حل کند، حق اضافهکردن بلاک بعدی را به دست میآورد و با بیت کوینهای تازهضربشده، معروف به پاداش بلاک، همراه با کارمزدهای تراکنش پاداش میگیرد.

رویدادهای هاوینگ در پروتکل برنامهریزی شدهاند تا اطمینان حاصل شود که عرضه بیت کوینهای جدید با نرخ قابل پیشبینی و بهتدریج کاهنده معرفی میشود:

- پاداش اولیه: ۵۰ BTC در هر بلوک (۲۰۰۹-۲۰۱۲)

- اولین هاوینگ (نوامبر ۲۰۱۲): ۲۵ BTC در هر بلوک.

- دومین هاوینگ (ژوئیه ۲۰۱۶): ۱۲٫۵ BTC در هر بلوک.

- سومین هاوینگ (مه ۲۰۲۰): ۶٫۲۵ BTC در هر بلوک.

- چهارمین هاوینگ (آوریل ۲۰۲۴): ۳٫۱۲۵ BTC در هر بلوک.

این هاوینگها برای حفظ برنامه عرضه قابل پیشبینی و جلوگیری از تورم ضروری هستند. با کاهش سیستماتیک نرخ ورود بیت کوینهای جدید به شبکه، پروتکل تضمین میکند که عرضه در طول زمان کاهش مییابد و درنهایت، پس از رسیدن به سقف ۲۱ میلیون واحدی متوقف میشود.

چرا کمیابی بیت کوین بسیار مهم است؟

عرضه ثابت ۲۱ میلیون واحدی، هسته جذابیت اقتصادی بیت کوین است. این محدودیت، اصل کمیابی را در خود جای داده است که در کالاهای سنتی مانند طلا یک عامل اصلی ارزش است. این ماهیت محدود، پیامدهای مهمی برای بیت کوین دارد.

مقاومت در برابر تورم و ماهیت ضدتورمی

بیت کوین برخلاف پولهای فیات که دولتها میتوانند بهصورت نامحدود آنها را چاپ کنند، ذاتاً ضدتورمی است. عرضه قابل پیشبینی و محدود آن باعث میشود که بیت کوین در برابر فشارهای تورمی مقاومت کند. این ویژگی آن را به ابزاری برای حفظ ارزش در برابر کاهش ارزش پول سنتی تبدیل میکند. داشتن سقف معین، تضمینی است بر این که هیچ نهاد مرکزی نمیتواند خودسرانه عرضه را افزایش دهد.

افزایش ارزش اقتصادی و پویایی قیمت

کمیابی برای سرمایهگذاران بسیار مهم است. با نزدیکشدن عرضه در گردش به حداکثر خود و با فرض رشد تقاضا، ارزش نظری هر بیت کوین افزایش مییابد. این پویایی عرضه و تقاضا، دلیل اصلی افزایش قابلتوجه قیمت بیت کوین است. با وجود نوسانات، بیت کوین به ذخیره بلندمدت ارزش جذاب تبدیل میشود. پس از هاوینگ آوریل ۲۰۲۴، قیمت بیت کوین تا ژوئیه ۲۰۲۵ به بیش از ۱۲۴٬۰۰۰ دلار رسید. این موضوع، تأییدی بر روند تاریخی رشد بیت کوین پس از هاوینگ است.

امنیت شبکه و انگیزههای استخراج

عرضه محدود نقش مهمی نیز در امنیت شبکه بیت کوین دارد. بیت کوینهای جدید از طریق استخراج وارد چرخه میشوند. ماینرها تراکنشها را اعتبارسنجی میکنند و بلاکهای جدید را به بلاکچین میافزایند. پاداش ماینرها شامل پاداش بلاک و کارمزدهای تراکنش است. عرضه محدود تضمین میکند که این پاداشها، حتی با کاهش ناشی از هاوینگ، همچنان بهعنوان انگیزهای قوی باقی بمانند. این انگیزه ماینرها را تشویق میکند تا شبکه را ایمن نگه دارند و مقاومت آن را در برابر حملات افزایش دهند.

تأثیر بیت کوینهای ازدسترفته

عامل مهم دیگر که کمیابی را تشدید میکند، بیت کوینهای ازدسترفته هستند. تخمین زده میشود حدود ۴ میلیون بیت کوین بهدلیل فراموشی کلیدها یا گمشدن کیف پولها، برای همیشه از گردش خارج شده باشند. این پدیده، کمیابی بیت کوینهای قابلدسترسی واقعی را افزایش میدهد و بهطور پیشفرض به ارزش عرضه باقیمانده کمک میکند.

زندگی پس از ۲۱ میلیون بیت کوین چگونه است؟

سؤال «چه اتفاقی میافتد وقتی تمام ۲۱ میلیون بیت کوین استخراج شوند؟» مسئله محوری برای آینده بلندمدت بیت کوین خواهد بود. پاسخ کوتاه به این پرسش این است: دیگر هیچ بیت کوینی ایجاد نمیشود. عرضه در گردش ثابت میماند و ارزش بیت کوین را فقط پویایی عرضه و تقاضای موجود تعیین میکند. بااینحال، در واقعیت احتمالاً اوضاع پیچیدهتر خواهد بود، بهویژه برای ماینرهای بیت کوین.

در دوران پس از استخراج که پیشبینی میشود حدود سال ۲۱۴۰ باشد، ماینرها دیگر پاداش بلاک بهشکل بیت کوینهای جدید دریافت نخواهند کرد. جبران خدمات آنها بهطور کامل، به کارمزدهایی که کاربران بابت تأیید تراکنشهایشان پرداخت میکنند بستگی خواهد داشت. انتظار میرود این انتقال، اقتصاد استخراج را بهطور اساسی تغییر دهد.

- تغییر سودآوری: سودآوری ماینرها بهشدت به حجم تراکنشها و میانگین کارمزدهای تراکنش بستگی خواهد داشت.

- راهحلهای لایه ۲: اگر بیت کوین عمدتاً بهعنوان ذخیره ارزش تکامل یابد، راهحلهای کارآمدتر لایه ۲ مانند شبکه لایتنینگ میتوانند پرداختهای کوچکتر و مکرر را مدیریت کنند.

- چالشهای پیش رو: برخی درباره پیامدهای نامطلوب پایان سودآوری استخراج حدسهایی میزنند: برای مثال، تشکیل کارتلهای ماینر برای کنترل منابع. هرچند انتظار میرود سازگاری شبکه این خطرات را کاهش دهد.

نتیجهگیری

مکانیزمها و سیاستهای طراحیشده، مانند سقف ۲۱ میلیون واحد، هاوینگهای منظم و تأثیر بیت کوینهای ازدسترفته، اطمینان میدهند که عرضه بیت کوین بهطور پایدار محدود باقی بماند و ارزش اقتصادی آن در طول زمان افزایش یابد. در آینده، پس از استخراج آخرین بیت کوین در حدود سال ۲۱۴۰، شبکه بدون افزودن واحدهای جدید نیز به کار خود ادامه میدهد و امنیت آن متکی به کارمزدهای تراکنش و سازوکارهای تشویقی ماینرها است. این مرحله، نقطه تحولی برای اقتصاد استخراج و رفتار بازار خواهد بود و نشان میدهد که بیت کوین بیش از یک ارز دیجیتال، نمونهای از تعامل فناوری، کمیابی و اقتصاد پیشبینیشده است.

سؤالات متداول

سقف عرضه بیت کوین ۲۱ میلیون واحد تعیین شده است و بیشتر از این قابلاستخراج نیست.

تا اکتبر ۲۰۲۵، بیش از ۱۹٫۹ میلیون واحد بیت کوین در گردش قرار گرفته است.

رویداد هاوینگ پاداش استخراج را نصف میکند و عرضه بیت کوین را بهتدریج کاهش میدهد.

بیت کوین بهدلیل محدودیت عرضه و پیشبینیپذیری آن بهطور طبیعی در برابر تورم مقاومت میکند.

تخمین زده میشود که حدود ۴ میلیون بیت کوین بهدلیل گمشدن یا فراموشی کلیدها برای همیشه از دست رفتهاند.

پس از استخراج آخرین بیت کوین، ماینرها تنها از طریق کارمزدهای تراکنشها پاداش دریافت خواهند کرد.

نوشته تعداد کل بیت کوین استخراج شده چقدر است و چرا اهمیت دارد؟ اولین بار در مجله نوبیتکس. پدیدار شد.

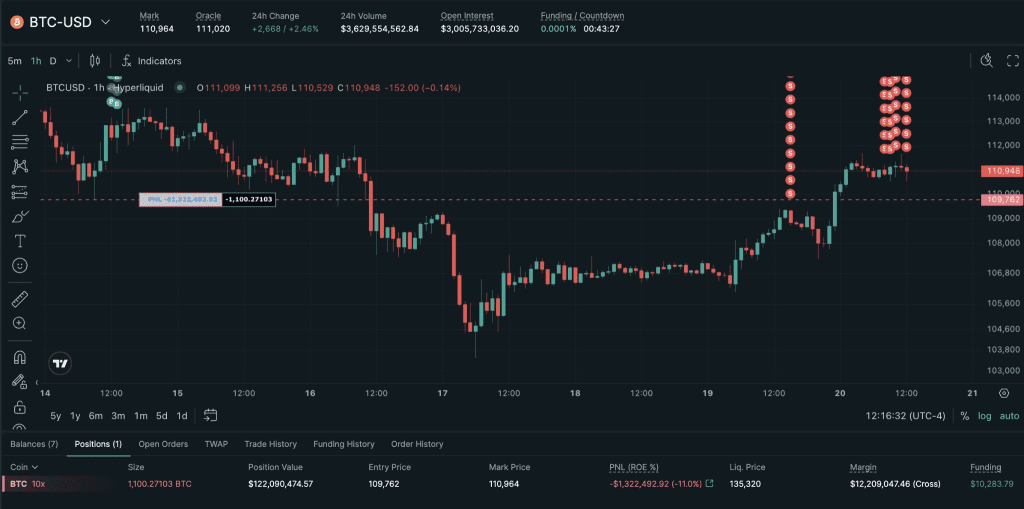

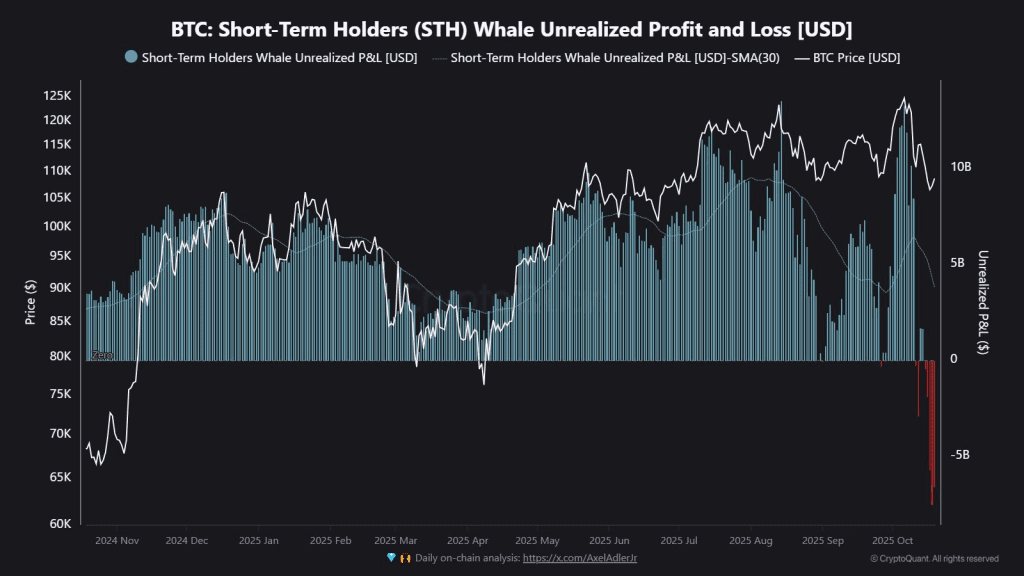

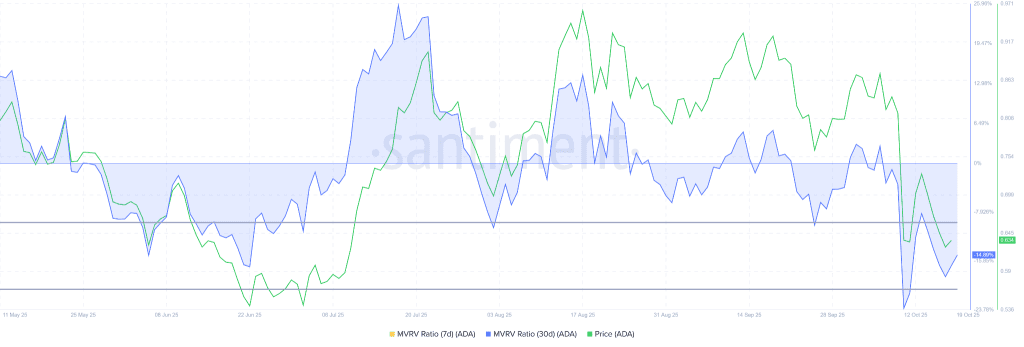

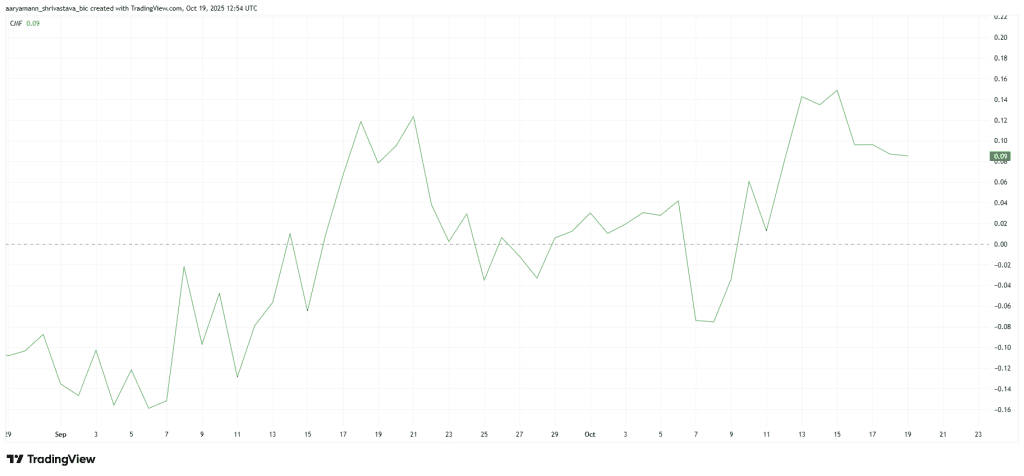

سیگنال جدید از بیت کوین؛ آیا خریداران در حال بازگشت به بازار هستند؟

رشد بهرهوری، ارتقای سرمایه انسانی و تعمیق تحول، اهداف نظام مالیاتی / سازمان امور مالیاتی در تامین منابع بودجه جاری کشور نقش محوری دارد

مهر تایید وزیر اقتصاد بر برنامه تحولی سازمان امور مالیاتی

داستان جابجایی 270 هزار بیت کوین قدیمی در سال 2025 چیست؟

تحلیل امروز ارز دیجیتال ژوپیتر (Jupiter) | قیمتهای ورود ژوپیتر که نباید از دست بدهید!

توکن خاص فراری ۴۹۹P در راه کریپتو؛ ماجرا از چه قرار است؟

فراری، شرکت خودروسازیی ایتالیایی، قصد دارد با راهاندازی ارز دیجیتال Token Ferrari 499P به مشتریهای ویژه خود اجازه دهد برای یکی از نمادینترین خودروهای مسابقهای خود، مدل برنده مسابقات لمانز، مزایده کنند.

این پروژه در همکاری با شرکت فینتک Conio و بهصورت انحصاری برای اعضای «هایپرکلاب» فراری، شبکهای خصوصی شامل ۱۰۰ مشتری برتر علاقهمند به مسابقات استقامتی، اجرا خواهد شد و همزمان با فصل ۲۰۲۷ قهرمانی جهانی استقامت آغاز میشود.

طبق گزارش رویترز، دارندگان این توکن میتوانند با یکدیگر معامله کرده و در مزایدههای انحصاری، از جمله مزایده ۴۹۹P، شرکت کنند. مدیر بازاریابی فراری، انریکو گالیرا، هدف از این اقدام را تقویت حس تعلق مشتریان وفادار خود عنوان کرده است.

فراری پیشتر نشان داده بود که به کریپتو علاقهمند است؛ از سال ۲۰۲۳ پرداخت با بیتکوین (BTC)، اتریوم (ETH) و یواسدیسی (USDC) را برای خرید خودرو در آمریکا پذیرفته و سال گذشته آن را به اروپا گسترش داده است.

این اقدام در زمانی رخ میدهد که تعداد میلیاردرهای کریپتویی طی یک سال گذشته ۴۰ درصد افزایش یافته و به ۲۴۱,۷۰۰ نفر رسیده و ارزش کل بازار کریپتو از ۳.۳ تریلیون دلار گذشته است. افزایش دارندگان کریپتوی بالای ۱۰۰ میلیون دلار و افزایش میلیاردرهای کریپتویی، انگیزهای برای حرکت فراری به سمت توکنسازی لوکس ایجاد کرده است.

نوشته توکن خاص فراری ۴۹۹P در راه کریپتو؛ ماجرا از چه قرار است؟ اولین بار در رمز ارز نیوز. پدیدار شد.

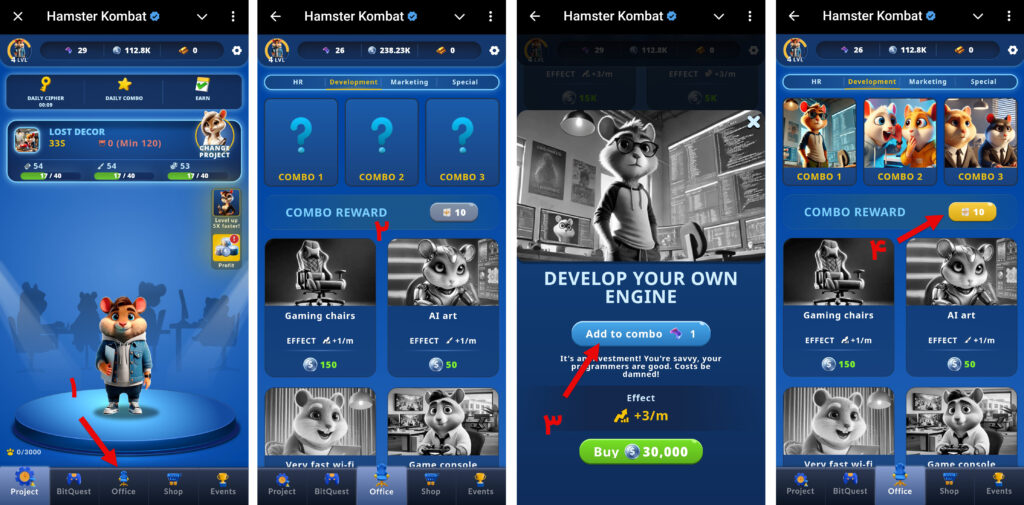

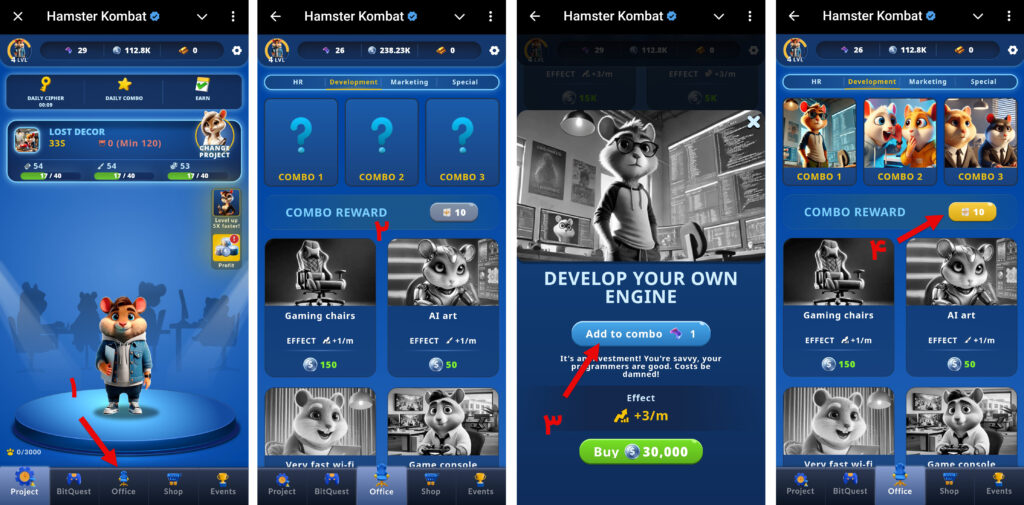

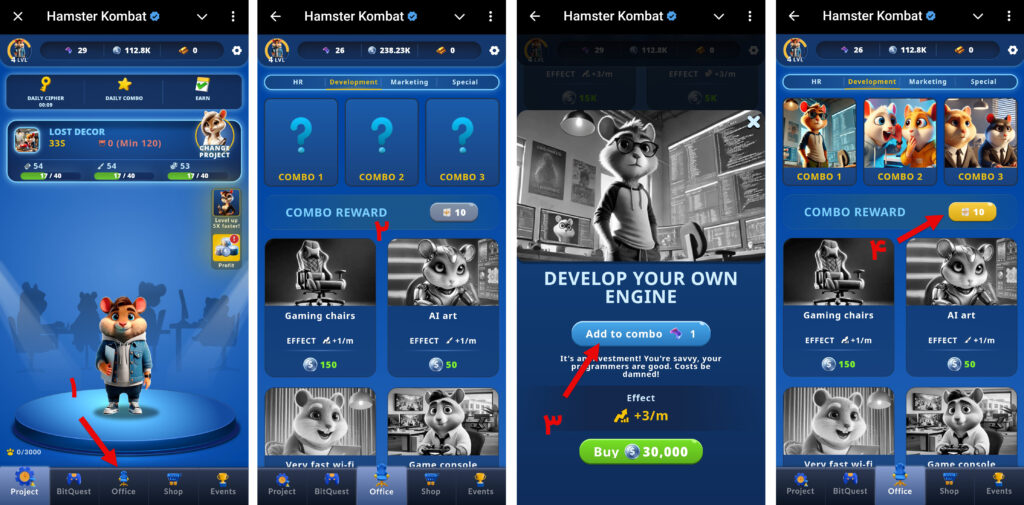

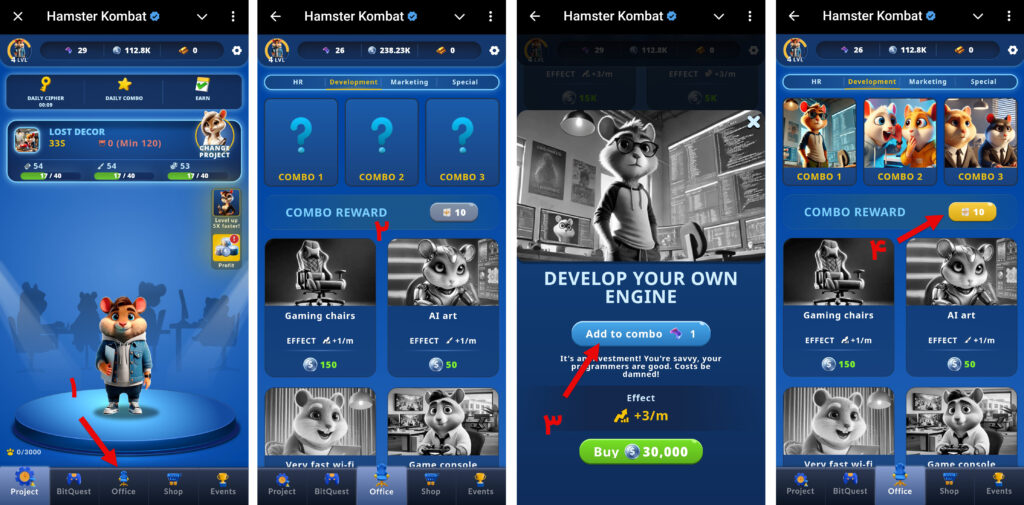

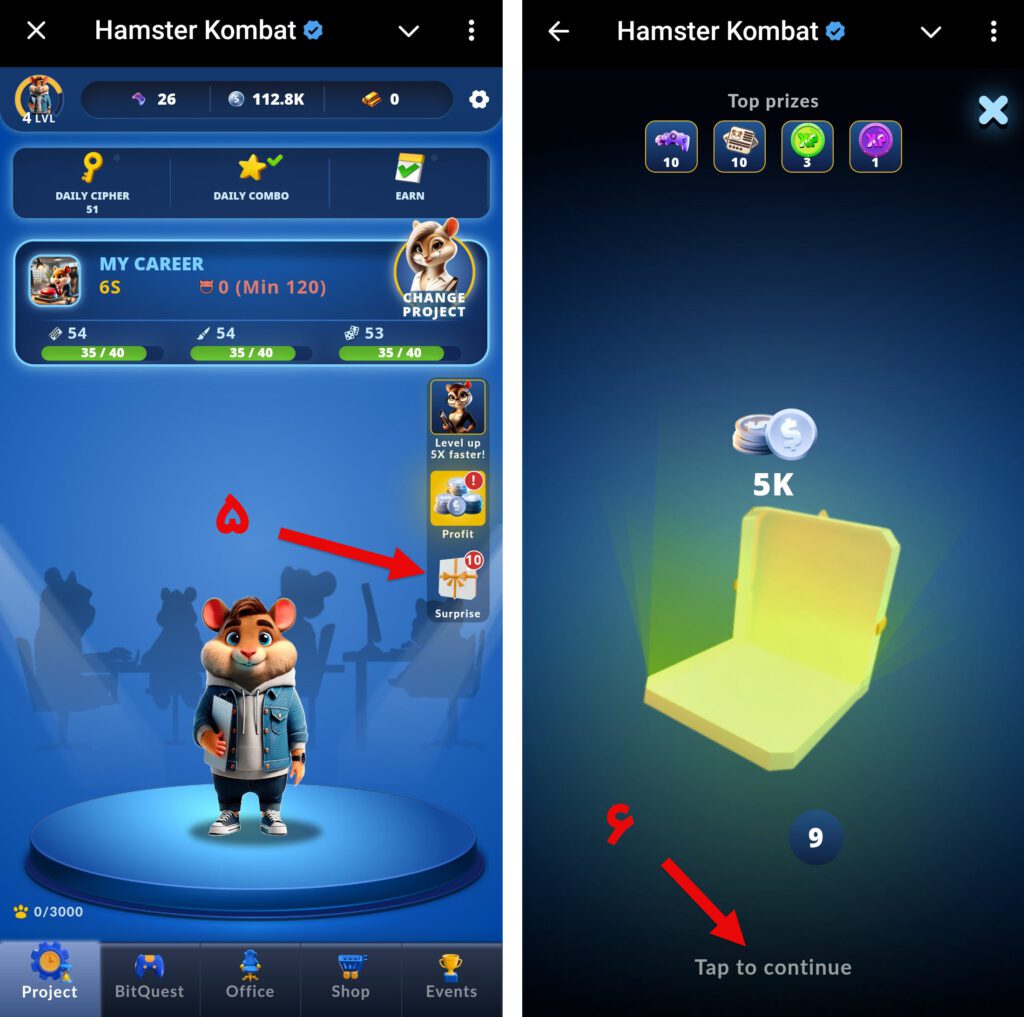

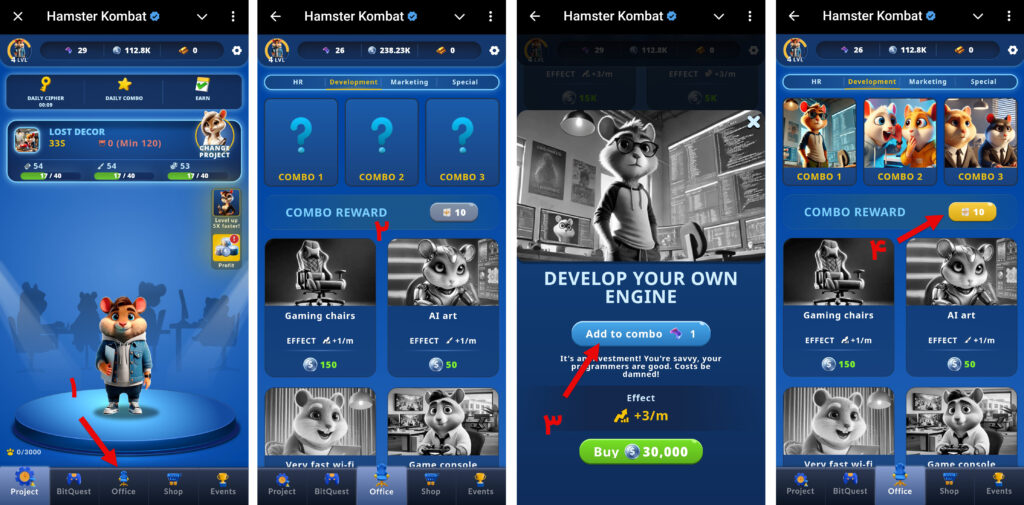

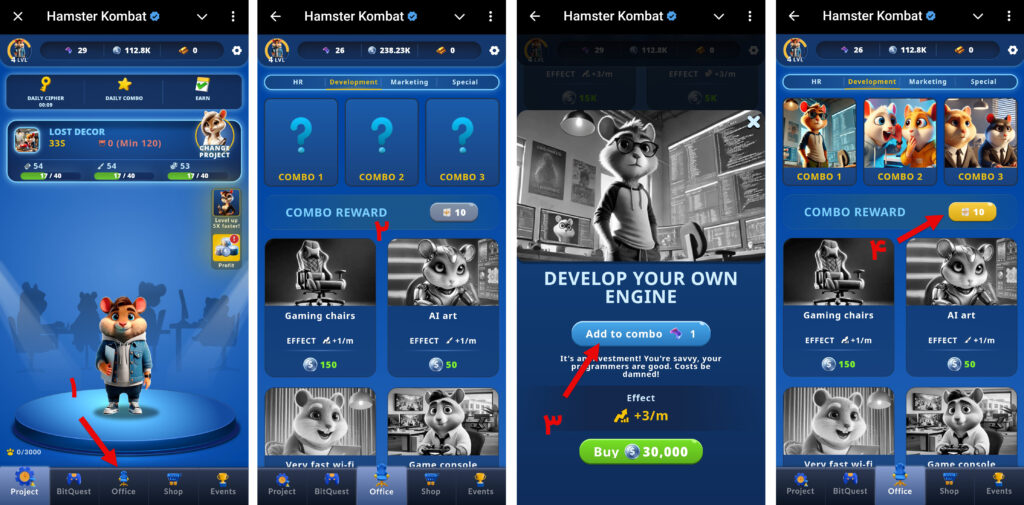

کارتهای امروز همستر کامبت ۳ آبان ۱۴۰۴

کارت روزانه یا Daily Combo بخشی در بازی جدید Hamster GameDev Heroes از مجموعه همستر کامبت است که در آن با وارد کردن کارتهای روزانه مقداری جایزه بهصورت تصادفی دریافت میکنید. در این مطلب کارتهای امروز همستر کامبت قرار داده شدهاند.

کارت امروز همستر کامبت ۳ آبان ۱۴۰۴

کارتهای امروز همستر کامبت از سه مورد موجود در تصویر زیر تشکیل شده است:

آموزش وارد کردن کارتهای روزانه بازی Hamster GameDev

برای دریافت جایزه کارتهای بازی Hamster GameDev Heroes باید از منوی پایین صفحه وارد بخش Office شوید. سپس با توجه به تصویر بالا، کارتهای امروز را پیدا کرده و بعد از انتخاب هر کارت روی Add to combo بزنید. توجه داشته باشید که مانند نسخه قدیمی همستر نیاز به خرید کارتها نیست. در نهایت بعد از وارد کردن هر سه کارت، روی دکمه COMBO REWARD بزنید تا جایزه به شما تعلق داده شود.

جایزه کارتهای بازی Hamster GameDev Heroes آیتمهای تصادفی است که باید خودتان آنها را دریافت کنید. برای این کار از صفحه اول بازی وارد بخش Surprise شوید و در ادامه به تعداد کارتهای دریافتی خود روی صفحه بزنید تا جوایز به حساب شما اختصاص داده شود.

سوالات متداول

برای ورود به بازی جدید Hamster GameDev باید وارد ربات همستر کامبت به آدرس t.me/hamster_kombat_bot شده و از بین بازیهای موجود در HamsterVerse گزینه Hamster GameDev را انتخاب کنید.

جایزه کارتهای بازی جدید همستر برخلاف نسخه قبلی، بهصورت تصادفی داده میشود.

خیر، برای این کار باید هر کارت را Add to combo کنید.

نوشته کارتهای امروز همستر کامبت ۳ آبان ۱۴۰۴ اولین بار در مجله نوبیتکس. پدیدار شد.

کد مورس امروز همستر کامبت ۳ آبان ۱۴۰۴

کد مورس روزانه یا Daily Cipher بخشی در بازی جدید Hamster GameDev Heroes از مجموعه همستر کامبت است که در آن با وارد کردن یک کد یا رمز روزانه مقداری جایزه دریافت میکنید. در این مطلب کد مورس امروز همستر کامبت قرار داده شده است.

کد مورس امروز همستر کامبت ۳ آبان ۱۴۰۴

کد مورس امروز بازی Hamster GameDev همستر را میتوانید با کمک راهنمای زیر وارد کنید:

آموزش وارد کردن کد مورس بازی Hamster GameDev

برای وارد کردن کد مورس همستر کامبت در بازی Hamster GameDev وارد بخش Daily Cipher از منوی بالای صفحه شده و پس از تغییر رنگ بازی از آبی به بنفش کد امروز را مطابق راهنمای این مطلب وارد کنید. به ازای هر • یک بار روی صفحه زده و به ازای هر _ انگشت خود را لحظاتی روی صفحه نگه دارید.

در نهایت روی دکمه زرد رنگ دریافت جایزه بزنید تا امتیاز کد مورس امروز به شما اختصاص داده شود.

سوالات متداول

برای ورود به بازی جدید Hamster GameDev باید وارد ربات همستر کامبت به آدرس t.me/hamster_kombat_bot شده و از بین بازیهای موجود در HamsterVerse گزینه Hamster GameDev را انتخاب کنید.

جایزه کد مورس بازی جدید همستر ۱۰ عدد گیم پد (یکی از آیتمهای درون بازی) است.

هر روز ساعت ۱۵:۳۰ به وقت تهران.

نوشته کد مورس امروز همستر کامبت ۳ آبان ۱۴۰۴ اولین بار در مجله نوبیتکس. پدیدار شد.

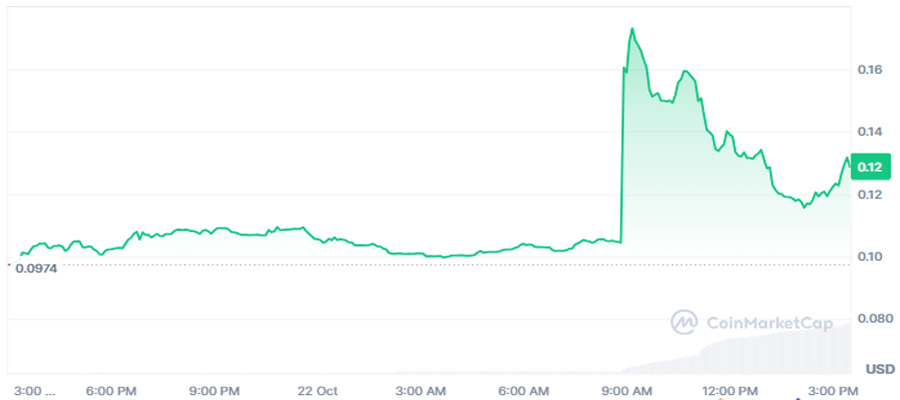

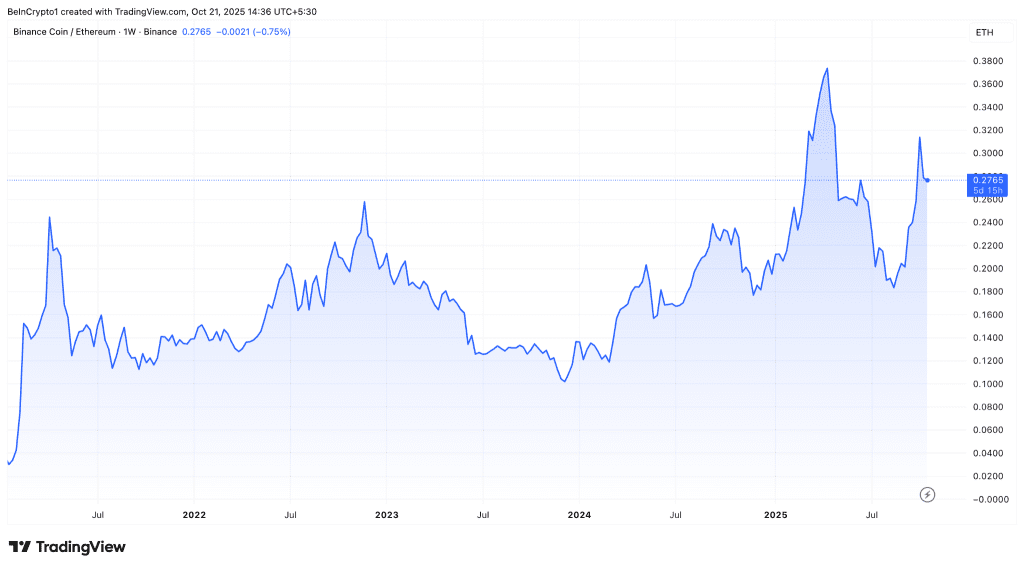

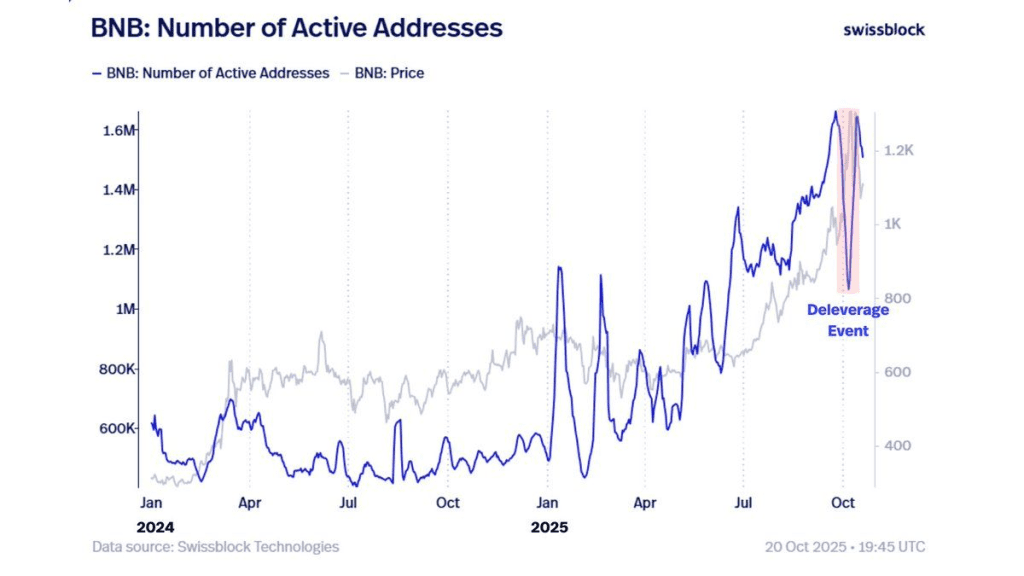

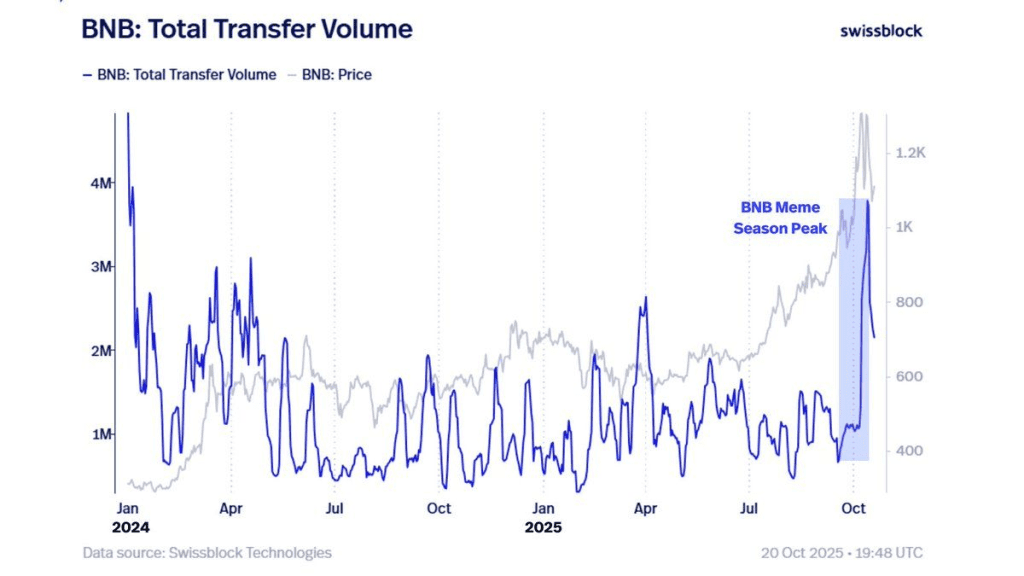

عفو CZ و بازگشت توجه به BNB؛ رسیدن به ۱۵۰۰ دلار ممکن است؟

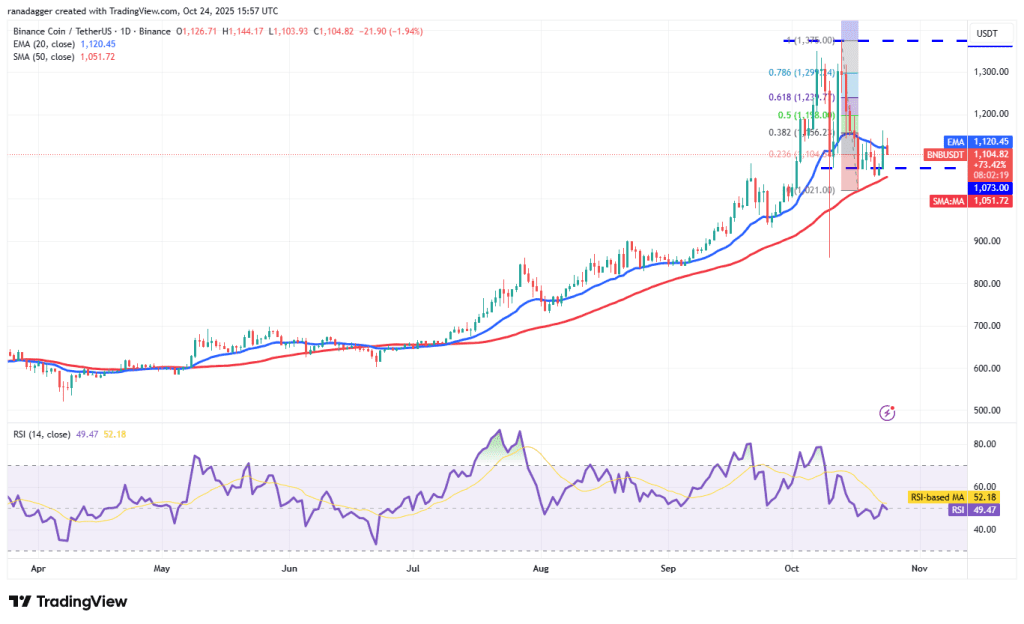

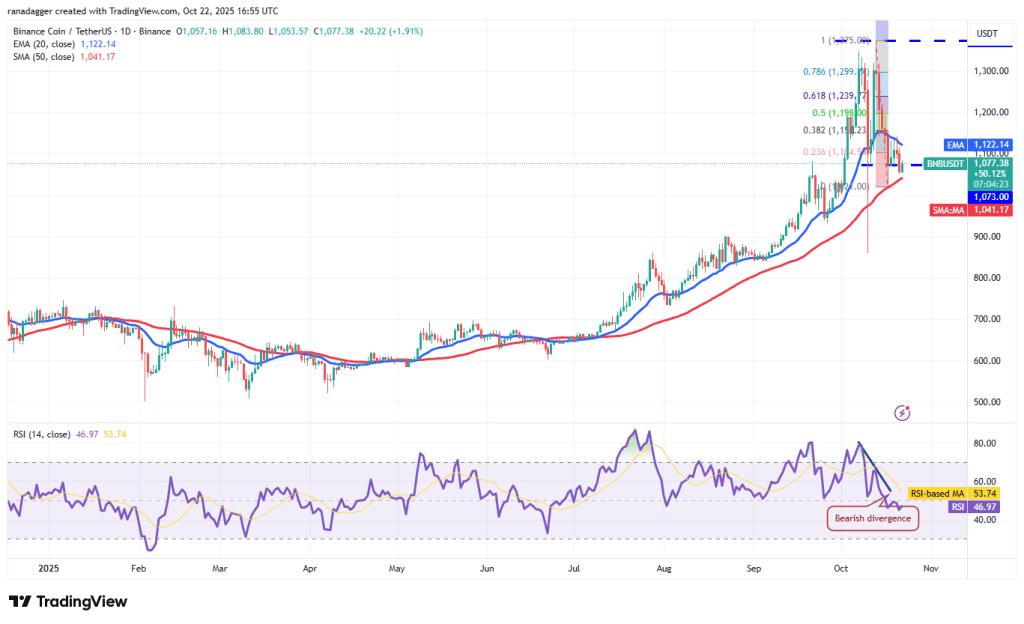

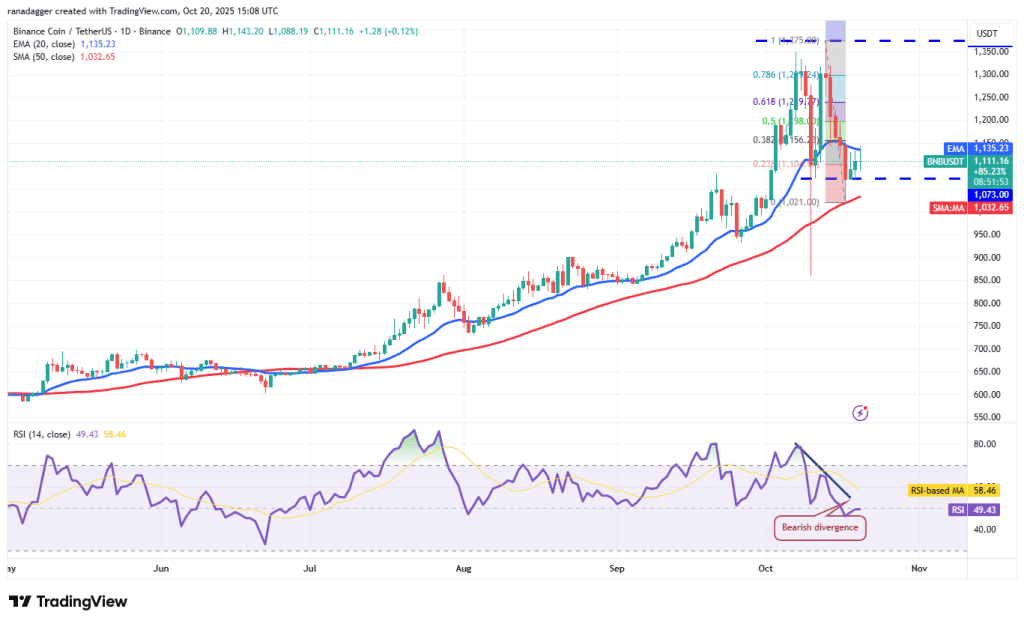

پس از انتشار خبر عفو چانگپنگ ژائو، بنیانگذار بایننس، بایننسکوین (BNB) شاهد رشد قابل توجهی بود و اکنون نگاهها به شکلگیری تقاطع طلایی در نمودار ساعتی معطوف است.

این رویداد تکنیکال، که میانگین متحرک کوتاهمدت ۹ روزه در حال عبور از میانگین متحرک بلندمدت ۲۶ روزه است، معمولاً نشانهای از آغاز روند صعودی به شمار میرود.

در دو روز گذشته، بایننسکوین بالای ۱,۱۰۰ دلار تثبیت شده و در حال حاضر با قیمت ۱,۱۱۵.۹۹ دلار معامله میشود. با این حال، کاهش حجم معاملات به میزان ۴۴ درصد، مانع رشد سریع قیمت شده است. بسیاری از معاملهگران کوتاهمدتی پس از افزایش قیمت بیش از ۵ درصدی، اقدام به کسب سود کردند که باعث افت موقت حجم شد.

با این حال، افزایش پذیرش نهادی و گسترش کاربرد بایننسکوین در خدمات مالی، چشمانداز بلندمدت BNB را تقویت میکند. با ادامه فعالیتهای مثبت و افزایش حجم معاملات، عبور از مقاومت ۱,۲۵۰ دلار میتواند زمینهساز رسیدن به هدف ۱,۵۰۰ دلار باشد.

نوشته عفو CZ و بازگشت توجه به BNB؛ رسیدن به ۱۵۰۰ دلار ممکن است؟ اولین بار در رمز ارز نیوز. پدیدار شد.

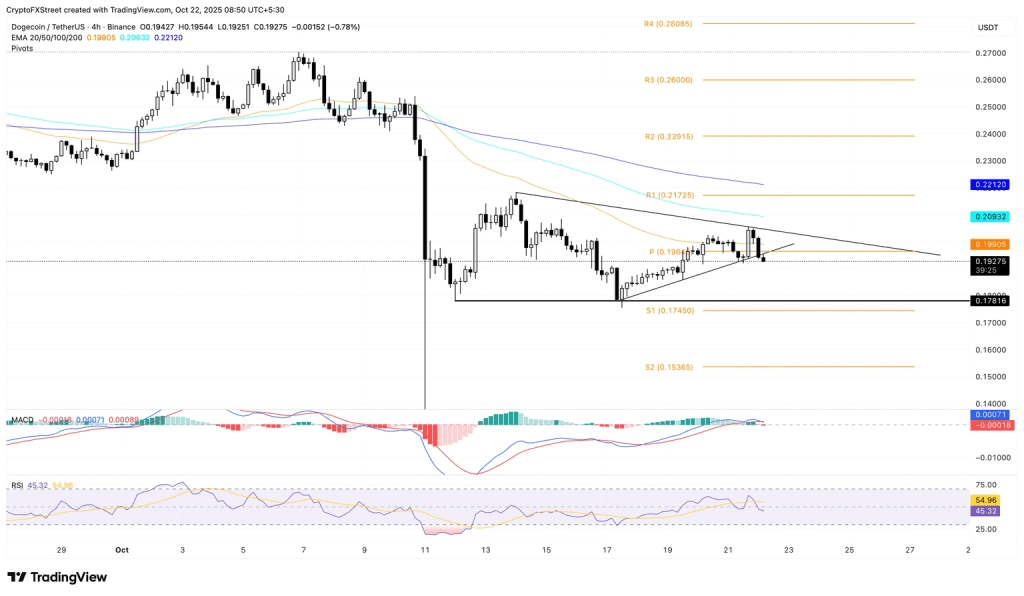

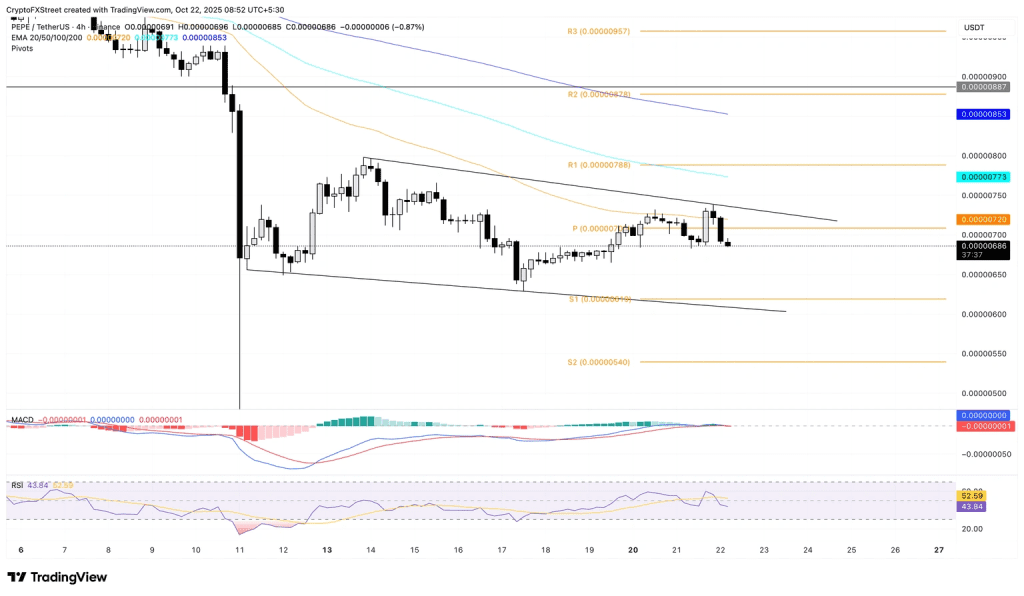

خروج ۱۷ میلیون دلاری از صرافیها؛ PEPE آماده رالی ۱۸۰ درصدی؟

میمکوین پپه (PEPE) پس از تحمل هفتهها فشار فروش و تثبیت قیمت، در حال نشان دادن نشانههای بازیابی است و دادههای صرافیها حاکی از شروع یک مرحله انباشت هستند. خروج حدود ۱۷ میلیون دلار از این رمزارز طی هفته گذشته، نشان میدهد که سرمایهگذاران بزرگ به آرامی داراییهای خود را از صرافیها خارج کرده و احتمالاً برای نگهداری بلندمدت آماده میشوند.

نمودار تکنیکال نیز نشان میدهد که PEPE همچنان در یک کانال نزولی گسترده در حال معامله است، اما تثبیت قیمت در محدوده ۰.۰۰۰۰۰۶۳ تا ۰.۰۰۰۰۰۷۵ دلار، نشانگر حمایت از خریداران و آغاز مرحله انباشت است. در اندیکاتور MACD نیز، خط مکدی (آبی) بالاتر از خط سیگنال (نارنجی) قرار گرفته و نشانه اولیه چرخش به سمت روند صعودی را نشان میدهد.

اگر قیمت بتواند مقاومت ۰.۰۰۰۰۱۰۲۷ دلار را مجدداً پس بگیرد، مسیر برای رسیدن به اهداف ۰.۰۰۰۰۱۲۶۷ و ۰.۰۰۰۰۱۴۷۶ دلار باز خواهد شد و حتی حرکت ۱۸۰ درصدی تا ۰.۰۰۰۰۲۰ دلار در سناریوی خوشبینانه امکانپذیر است.

در نهایت ترکیب خروج سرمایه از صرافیها و تثبیت قیمت در محدوده حمایتی، نشان میدهد که شرایط برای جهش بعدی PEPE فراهم شده است و احتمالاً شاهد یک روند بازیابی هدایتشده خواهیم بود.

نوشته خروج ۱۷ میلیون دلاری از صرافیها؛ PEPE آماده رالی ۱۸۰ درصدی؟ اولین بار در رمز ارز نیوز. پدیدار شد.

کاهش تنشهای تعرفهای پیش از دیدار ۳۰ اکتبر؛ بازار کریپتو آماده جهش؟

تیمهای تجاری آمریکا و چین مذاکرات تازهای درباره تعرفههای دوره ترامپ را در کوالالامپور آغاز کردند. این گفتگوها پیش از دیدار دو رئیسجمهور در تاریخ ۳۰ اکتبر انجام میشود و با هدف بهبود روابط اقتصادی و تجاری پس از ماهها تنش و اقدامات متقابل صورت گرفته است.

به گزارش منابع رسمی، مذاکرات با حضور معاون نخستوزیر چین، هه لیفنگ، و وزیر خزانهداری آمریکا، اسکات بسنت، برگزار شد و تمرکز اصلی بر مسائل کلیدی اقتصادی و تجاری است. این جلسه پنجمین ملاقات حضوری هه لیفنگ و بسنت از آغاز جنگ تجاری ترامپ محسوب میشود. انتظار میرود گفتگوها زمینهساز مذاکرات بیشتر در اجلاس همکاری اقتصادی آسیا–اقیانوسیه (APEC) در کره جنوبی شود.

کارشناسان بر این باورند که موفقیت در این نشست میتواند به کاهش موقت تعرفهها، به ویژه برای صادرات کشاورزی آمریکا، منجر شود. همچنین مسائل مرتبط با کنترل فناوری و صادرات مواد نادر زمین در دستور کار است.

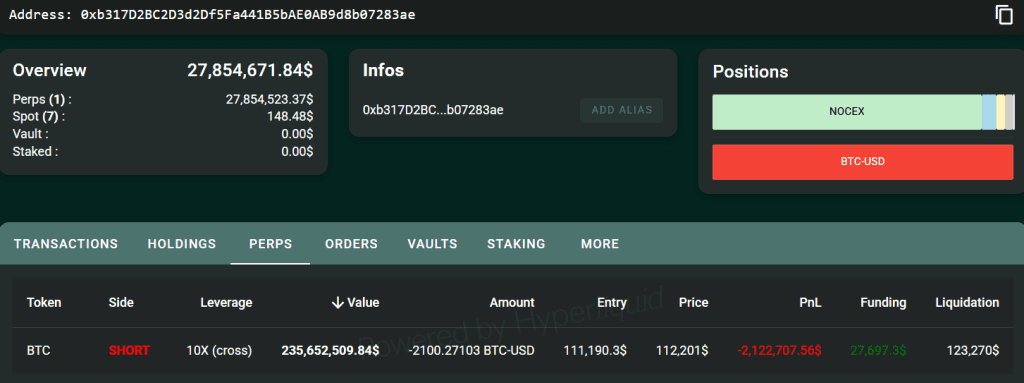

بازارهای جهانی نیز نسبت به این تغییر لحن واکنش مثبت نشان دادهاند؛ برخی سرمایهگذاران بزرگ بیتکوین (BTC) موقعیتهای شورت خود را بستهاند و شاخصهای سهام اصلی و ارزهای دیجیتال شاهد بازگشت قابل توجهی بودهاند.

نوشته کاهش تنشهای تعرفهای پیش از دیدار ۳۰ اکتبر؛ بازار کریپتو آماده جهش؟ اولین بار در رمز ارز نیوز. پدیدار شد.

دادههای تورمی پایینتر از انتظار؛ نهنگها به سراغ کدام آلتکوینها رفتند؟

پس از انتشار دادههای تورمی شاخص قیمت مصرفکننده (CPI) ماه سپتامبر در آمریکا که کمتر از پیشبینیها و در سطح ۳.۰ درصد اعلام شد، خوشبینی تازهای در بازار رمزارزها ایجاد شده است.

این دادهها موجب شده انتظار برای کاهش نرخ بهره از سوی فدرالرزرو افزایش یابد و همین موضوع نهنگها را به خرید سه آلتکوین خاص ترغیب کرده است.

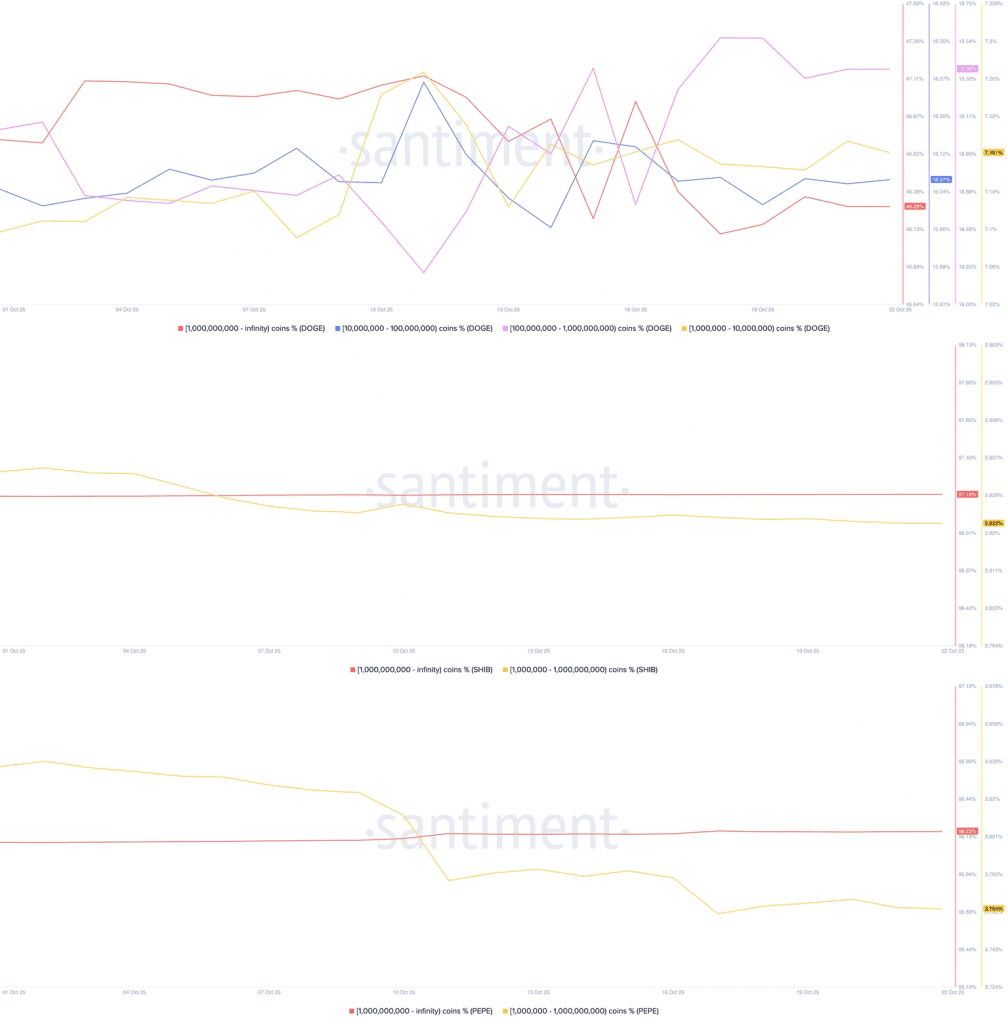

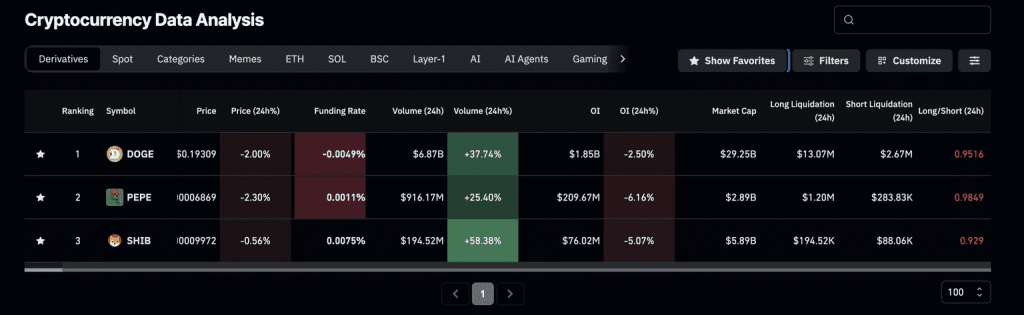

پپه (PEPE)

دادههای درونزنجیرهای نشان میدهد که نهنگها طی ۲۴ ساعت گذشته حدود ۰.۳۸ تریلیون توکن به دارایی خود افزودهاند؛ اقدامی که بیانگر موقعیتگیری زودهنگام برای صعود احتمالی است.

از نظر تکنیکال، نمودار ۴ ساعته نشان میدهد که پپه درون الگویی مثلثی فشرده در حال تثبیت است و شکست سطح ۰.۰۰۰۰۰۷۲ دلار میتواند جهش ۱۲ درصدی تا محدوده ۰.۰۰۰۰۰۷۹ دلار را رقم بزند. با این حال، در صورت از دست رفتن حمایت ۰.۰۰۰۰۰۶۹ دلار، احتمال افت قیمت تا ۰.۰۰۰۰۰۶۴ دلار وجود دارد.

پنکیکسواپ (CAKE)

در همین زمان، پنکیکسواپ نیز شاهد رشد چشمگیر خرید نهنگها بوده و بیش از ۱۰ میلیون توکن جدید به کیفپولهای بزرگ افزوده شده است. این افزایش همزمان با واگرایی صعودی در شاخص قدرت نسبی (RSI) است که احتمال ادامه روند صعودی را تقویت میکند. مقاومت اصلی در ۲.۷۲ دلار قرار دارد و شکست آن میتواند مسیر صعودی تا ۳.۴۵ دلار را باز کند. از طرف دیگر، اگر قیمت به زیر ۲.۲۷ دلار سقوط کند، احتمال کاهش شدید تا حمایت ۱.۵۴ دلار وجود دارد.

ورلد لیبرتی فایننشال (WLFI)

در نهایت، رمزارز ورلد لیبرتی فایننشال نیز با رشد ۱۸.۷۸ درصدی حجم خرید نهنگها در ۲۴ ساعت گذشته همراه شده است. این افزایش خرید، در کنار گمانهزنیها درباره دیدار احتمالی ترامپ و شی جینپینگ، باعث شده این توکن بار دیگر در کانون توجه قرار گیرد. در صورت عبور از مقاومت ۰.۱۴ دلار، احتمال رشد تا ۰.۱۵ دلار وجود دارد. اما در صورت از دست رفتن حمایت ۰.۱۳ دلار، احتمال کاهش قیمت تا ۰.۱۱ دلار وجود دارد.

نوشته دادههای تورمی پایینتر از انتظار؛ نهنگها به سراغ کدام آلتکوینها رفتند؟ اولین بار در رمز ارز نیوز. پدیدار شد.

SpaceX ۱۳۳ میلیون دلار بیت کوین جابجا کرد

به گزارش Arkham Intelligence در ۲۴ اکتبر ۲۰۲۵، شرکت فضایی SpaceX بیش از ۱۳۳.۷ میلیون دلار بیت کوین را بین چند کیفپول جدید منتقل کرد. این جابجایی جمعاً شامل ۱٬۲۱۵ بیت کوین بود که به چند آدرس تازهساخته منتقل شد.

جزئیات تراکنشها

آنالیز بلاکچین از سوی Arkham نشان میدهد که این انتقالها شامل دو دسته اصلی بود: ۳۰۰ بیت کوین (حدود ۳۳ میلیون دلار) و ۹۱۵ بیت کوین (حدود ۱۰۰.۷ میلیون دلار) که به کیفپولهای جدید ارسال شدند. Arkham در حساب رسمی خود در X نوشت «SpaceX همین حالا وجوهی به مجموع ۱۳۳.۷ میلیون دلار جابجا کرده است» و اشاره کرد این حرکت سه روز پس از آخرین جابجایی ثبتشده این شرکت انجام شده است.

موقعیت فعلی داراییهای بیت کوین SpaceX

براساس دادههای BitcoinTreasuries.net، پس از این جابجایی، SpaceX در مجموع حدود ۸٬۲۸۵ بیت کوین در اختیار دارد که ارزش آن در زمان گزارش نزدیک به ۹۱۴ میلیون دلار برآورد شده است و این شرکت را در میان بزرگترین دارندگان خصوصی بیت کوین قرار میدهد. در گذشته این شرکت مقادیر بیشتری بیت کوین در اختیار داشته و گزارشهایی حاکی از نگهداری تا حدود ۲۵٬۷۲۴ بیت کوین در اوایل ۲۰۲۱ وجود دارد؛ با این حال اسناد منتشرشده توسط والاستریت ژورنال نشان میدهد که شرکت در سالهای ۲۰۲۱ و ۲۰۲۲ بخشی از این داراییها را کاهش یا تعدیل کرده و برای مقداری از آنها کاهش ارزش ثبت کرده است.

دلیل جابجایی مشخص نیست

SpaceX هیچگونه توضیح رسمی درباره هدف این انتقالها ارائه نکرده است. تحلیلگران و ناظران بلاکچین احتمالهایی مثل بازآرایی داخلی خزانهداری، تقویت امنیت با انتقال به کیفپولهای سرد جدید یا تفکیک داراییها برای مدیریت ریسک را مطرح کردهاند، اما تا زمان صدور بیانیه رسمی از سوی شرکت، نمیتوان با قطعیت گفت که آیا این حرکت به معنی فروش جزئی، تبدیل به ارز فیات یا صرفاً مدیریت داخلی بوده است.

تاثیر بر بازار و مقایسه با دیگر شرکتها

در زمان انتشار گزارش، قیمت بیت کوین با کاهش اندکی روبهرو شد و حدود ۰.۳٪ پایین آمد و در محدوده ۱۱۰٬۵۴۱ دلار قرار گرفت. از منظر کلان، شرکتهای متعلق به ایلان ماسک دیگر نیز دست به نگهداری بیت کوین زدهاند؛ برای نمونه تسلا در حال حاضر حدود ۱۱٬۵۰۹ بیت کوین در اختیار دارد که ارزش آن بیش از ۱.۲۷ میلیارد دلار گزارش شده است. با این حال ورود یا خروج ناگهانی داراییهای بزرگ از سوی شرکتهای مهم معمولا توجه بازار را جلب میکند اما تعیین اثر بلندمدت نیازمند بررسی دقیقتری از حجم، زمانبندی و انگیزه معامله است.

سابقه SpaceX در بیت کوین

اعلام عمومی مالکیت بیت کوین توسط SpaceX مربوط به سال ۲۰۲۱ است، زمانی که ایلان ماسک اعلام کرد این شرکت در بیت کوین سرمایهگذاری کرده است. پس از آن گزارشهایی منتشر شد که نشان میداد شرکت در مقاطعی مقادیر قابلتوجهی بیت کوین در ترازنامه داشته اما در سالهای بعد بخشی از آن تعدیل یا فروخته شده است. اکنون نیز با این جابجایی جدید، نکته کلیدی شفافیت بیشتر از سوی خود SpaceX خواهد بود تا بازار و سرمایهگذاران بتوانند ارزیابی دقیقتری انجام دهند.

بهطور خلاصه، انتقال اخیر که به نقل از Arkham Intelligence در X گزارش شد، جابجایی ۱٬۲۱۵ بیت کوین به کیفپولهای جدید را نشان میدهد و در حال حاضر علت آن از سوی SpaceX تایید نشده است. ادامه بررسی زنجیره تراکنشها و هرگونه بیانیه رسمی از سوی شرکت معیارهای بیشتری برای فهم هدف از این جابجایی فراهم خواهد کرد.

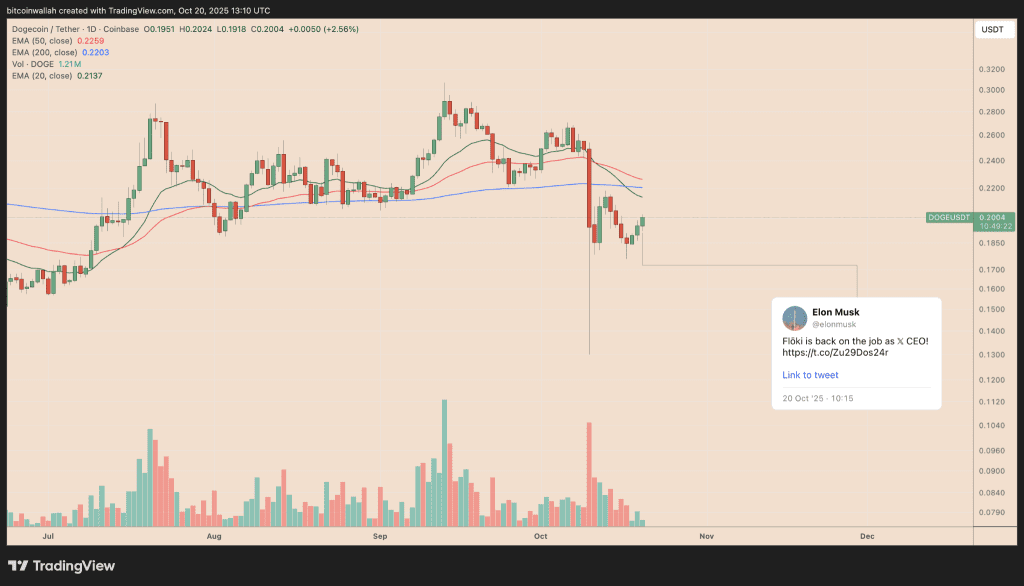

انتقال ۳۱۳ میلیون دلاری SpaceX؛ ایلان ماسک قصد فروش BTC را دارد؟

شرکت فضایی ایلان ماسک، اسپیسایکس (SpaceX)، روز جمعه بیش از ۱۳۳ میلیون دلار بیتکوین (BTC) جابهجا کرد. دادههای شرکت تحلیل بلاکچین آرخام اینتلیجنس نشان میدهد اسپیسایکس در مجموع ۱,۲۱۵ بیتکوین را به چند آدرس جدید منتقل کرده است.

این انتقال تنها چند روز پس از جابهجایی مشابه دیگری انجام شد که به آدرسهای تحت کنترل همین شرکت ارسال شده بود.

طبق گزارش آرخام، اسپیسایکس در این تراکنش، ۳۰۰ بیتکوین (حدود ۳۳ میلیون دلار) و ۹۱۵ بیتکوین (حدود ۱۰۰ میلیون دلار) دیگر را به کیفپولهایی ارسال کرده که فعلاً هویت آنها مشخص نیست.

پیش از این انتقال، این شرکت حدود ۸,۲۸۵ بیتکوین به ارزش تقریبی ۹۱۴ میلیون دلار در اختیار داشت و از این نظر، چهارمین شرکت خصوصی دارای بزرگترین خزانه بیتکوین در جهان محسوب میشود.

با این حال، هنوز مشخص نیست هدف اسپیسایکس از این جابهجایی چیست و آیا قصد فروش بخشی از داراییهای خود را دارد یا خیر. گفتنی است شرکت دیگر ایلان ماسک، تسلا (Tesla)، نیز ۱۱,۵۰۹ بیتکوین به ارزش بیش از ۱.۲ میلیارد دلار در اختیار دارد. در زمان نگارش این خبر، قیمت بیتکوین حدود ۱۱۱,۶۱۶ دلار گزارش شده است.

نوشته انتقال ۳۱۳ میلیون دلاری SpaceX؛ ایلان ماسک قصد فروش BTC را دارد؟ اولین بار در رمز ارز نیوز. پدیدار شد.

شکاف بین داراییهای کمیاب و پول کاغذی به نقطه خطر رسیده است!

ترامپ میخواهد یکی از حامیان رمزارزها را رییس کمیسیون معاملات فیوچرز کالا (CFTC) کند!

دونالد ترامپ، رئیسجمهور آمریکا، پس از پس گرفتن نامزدی برایان کوینتنز، قصد دارد مایکل سلیگ را به عنوان رئیس بعدی کمیسیون معاملات فیوچرز کالا (CFTC) معرفی کند.

خلاصه خبر

- احتمال دارد مایکل اسلیگ رئیس بعدی کمیسیون معاملات فیوچرز کالا (CFTC) باشد.

- ترامپ در این فکر است که نظارت بر حوزه کریپتو را به نهادهای CFTC و SEC به صورت مشترک بسپارد.

به گزارش کوین تلگراف، سلیگ در حال حاضر به عنوان مشاور ارشد و رئیس کارگروه رمزارز کمیسیون بورس و اوراق بهادار (SEC) و مشاور ارشد رئیس این کمیسیون، پل اتکینز، فعالیت میکند. او توسط برخی تحلیلگران و افراد تأثیرگذار در جامعه رمزارز به عنوان «حامی رمزارز» معرفی شده است که از این نامزدی احتمالی استقبال کردند.

رقابت برای نامزدی CFTC در ماه سپتامبر (شهریور) متوقف گردید، پس از آنکه نامزد سابق CFTC، برایان کوینتنز، با فشار بنیانگذاران صرافی جمینای، تایلر و کامرون وینکلووس، مواجه شد.

ترامپ در نهایت این نامزدی را پس گرفت. کوینتنز قبلاً به کوین تلگراف گفته بود که به بخش خصوصی باز خواهد گشت. شایان ذکر است ترامپ از سال ۲۰۲۴ به این فکر بود که نظارت روی بازار کریپتو را به CFTC بسپارد.

همکاری SEC و CFTC در سیاستگذاری رمزارزها

این کارگروه توصیه کرد که CFTC باید بر بازارهای اسپات کریپتو نظارت داشته باشد و بیشتر رمزارزها را به عنوان کالا طبقهبندی کرد. سایر داراییهای رمزارزی طبقهبندیشده به عنوان اوراق بهادار، مانند اوراق قرضه و سهام توکنیزهشده، تحت نظارت SEC باقی خواهند ماند.

نهادهای CFTC و SEC در ماه سپتامبر بیانیه مشترکی در مورد «هماهنگسازی» تلاشهای نظارتی بین دو آژانس صادر کردند. مقامات CFTC همچنین یک «اسپرینت رمزارزی» را در ماه آگوست (مرداد) برای اجرای توصیههای سیاستی از سوی کارگروه داراییهای دیجیتال کاخ سفید اعلام کردند.

تلاشهای مشترک بین CFTC و SEC همچنین شایعاتی را مبنی بر ادغام این دو آژانس برای تبدیل شدن به یک نهاد نظارتی واحد ایجاد کرده است. اتکینز این شایعات را تکذیب کرده است. اتکینز گفت که فقط رئیسجمهور آمریکا یا کنگره قدرت ادغام این آژانسها را در یک نهاد واحد دارند.

نوشته ترامپ میخواهد یکی از حامیان رمزارزها را رییس کمیسیون معاملات فیوچرز کالا (CFTC) کند! اولین بار در مجله نوبیتکس. پدیدار شد.

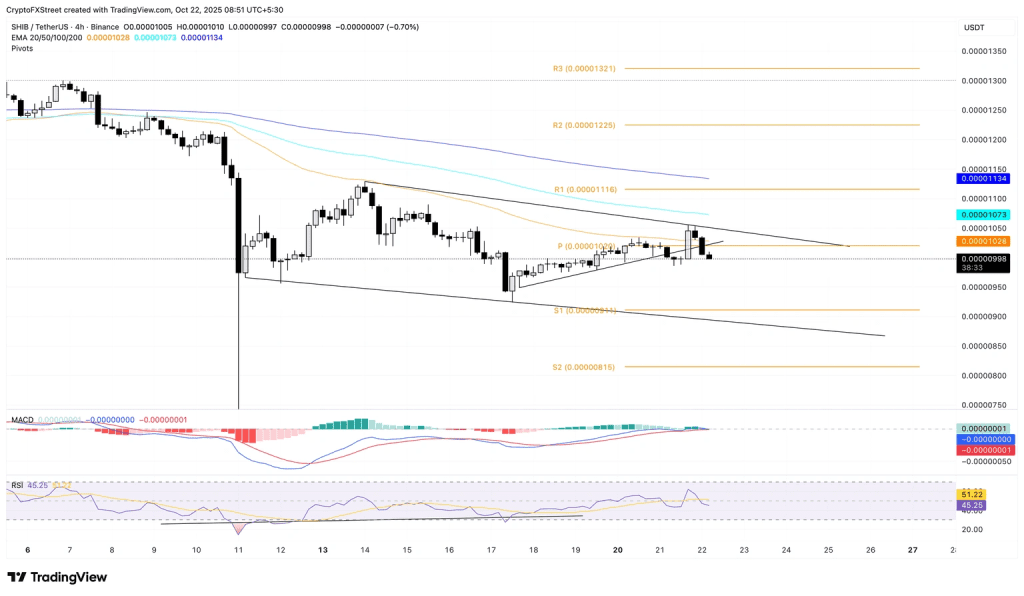

بازگشت نهنگهای شیبا اینو؛ وقت جهش به ۰.۰۰۰۰۱۳ دلار رسیده؟

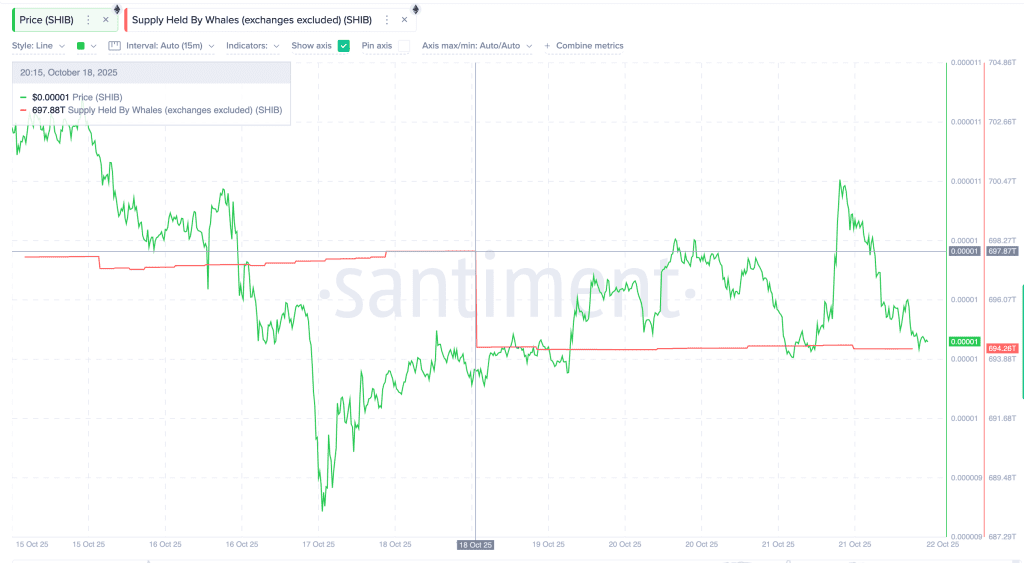

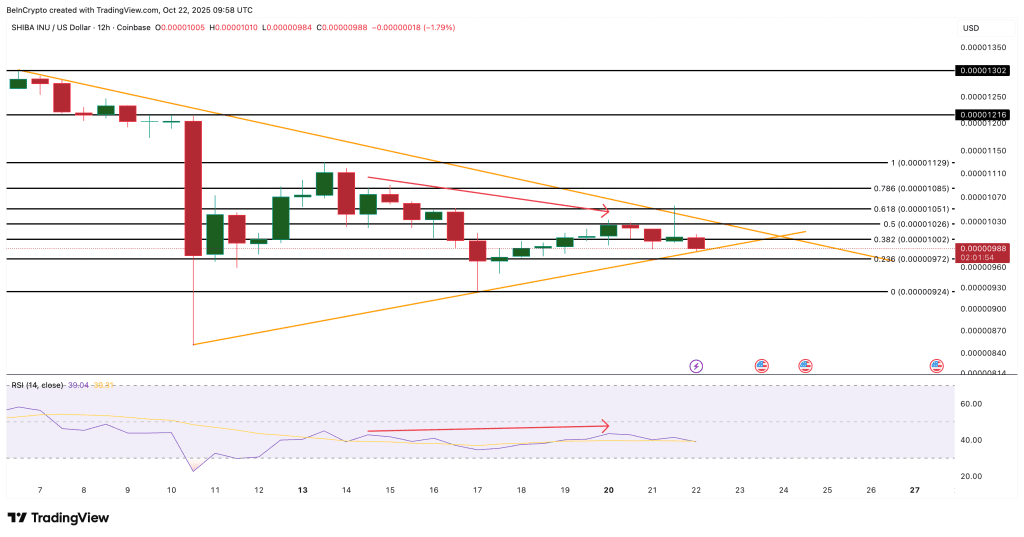

دادههای آنچین نشان میدهد که شیبا اینو (SHIB) در آستانه یک فاز انباشت جدید قرار گرفته است. در هفته گذشته بیش از ۲۸۹ میلیارد توکن شیبا، معادل حدود ۱.۴۵ درصد از عرضه در گردش، از صرافیها خارج شده است؛ نشانهای که معمولاً حاکی از افزایش اعتماد نهنگها و کاهش فشار فروش در کوتاهمدت است.

در حال حاضر، قیمت شیبا اینو حدود ۰.۰۰۰۰۱۰ دلار است. تحلیلگران میگویند این رمزارز در حال تشکیل یک الگوی کنج نزولی است؛ الگویی که معمولاً با شکست صعودی همراه میشود.

محدوده حمایتی مهم در ۰.۰۰۰۰۰۹۵ دلار و مقاومت کلیدی در ۰.۰۰۰۰۱۲ دلار قرار دارد. همچنین شاخص قدرت نسبی (RSI) در سطح ۳۷ قرار دارد که بیانگر وضعیت اشباع فروش و احتمال بازگشت کوتاهمدت است.

اگر روند انباشت نهنگها ادامه یابد و قیمت بتواند از مقاومت بالای الگوی کنج نزولی عبور کند، احتمال رشد شیبا اینو تا محدوده ۰.۰۰۰۰۱۳ دلار در کوتاهمدت وجود دارد. در غیر این صورت، شکست حمایت فعلی میتواند باعث تثبیت طولانیمدت شود.

نوشته بازگشت نهنگهای شیبا اینو؛ وقت جهش به ۰.۰۰۰۰۱۳ دلار رسیده؟ اولین بار در رمز ارز نیوز. پدیدار شد.

بازگشت MYX و تمرکز نقدینگی؛ عبور از ۳.۲ دلار یا توقف روند؟

رمزارز اموایایکس فایننس (MYX) پس از شروع هفتهای آرام، با نزدیک شده به محدوده ۳.۲ دلار، توجه معاملهگران را به این مقاومت کلیدی جلب کرده است. این سطح با تمرکز بالای نقدینگی همراه است و عبور موفق از آن میتواند روند صعودی جدیدی برای MYX ایجاد کند.

پس از عرضه MYX در صرافی کراکن در ۱۳ اکتبر، قیمت توکن ابتدا روند کندی داشت، اما آخرین حرکتها نشاندهنده بازگشت تقاضا و رشد حجم معاملات است. میانگینهای متحرک ۵ و ۱۰ روزه نیز شکسته شدهاند که نشانهای صعودی برای تقویت حرکت قیمت است.

دادههای کوینگلس نشان میدهد که حدود ۷۰.۲۳ هزار دلار نقدینگی در محدوده ۳.۲ دلار متمرکز شده است. این منطقه میتواند نقطه عطفی برای معاملهگران باشد: عبور از آن فشار خرید را افزایش داده و باعث فعال شدن دستورهای استاپ و خروج موقعیتهای شورت میشود.

در بازار مشتقات، نسبت موقعیتهای لانگ به شورت ۲.۶۴ است، یعنی موقعیتهای خرید تقریبا دو برابر فروش هستند که نشاندهنده برتری معاملهگران صعودی است.

نوشته بازگشت MYX و تمرکز نقدینگی؛ عبور از ۳.۲ دلار یا توقف روند؟ اولین بار در رمز ارز نیوز. پدیدار شد.

بررسی ۳ آلت کوین که بعد عفو غافلگیرکننده چانگپنگ ژائو با تقاضای زیادی روبهرو شدند!

دونالد ترامپ رسماً عفو ریاستجمهوری را به چانگپنگ ژائو (CZ)، مدیرعامل سابق بایننس، اعطا کرد و اتهامات جنایی او را که مربوط به قانون محرمانگی بانکی بود، لغو نمود. این خبر موجی از خوشبینی را در سراسر اکوسیستم بایننس به راه انداخت و منجر به انباشت قوی در چندین آلت کوین شد.

خلاصه تحلیل

- سه آلت کوین WLFI، استر و ۴ میتوانند رشد خوبی داشته باشند.

- این ۳ آلت کوین به نوعی با BNB و چانگپنگ ژائو مرتبط هستند.

به گزارش بیاینکریپتو، سه آلت کوین زیر شاهد افزایش خرید هستند و این موضوع میتواند بر قیمتهای آنها تأثیر بگذارد.

۱. WLFI

این عفو به منزله نوعی حمایت سیاسی از ارزهای دیجیتال است که بهویژه به پروژههای مرتبط با ترامپ سود میرساند. استیبلکوین USD1 از WLFI در یک معامله ۲ میلیارد دلاری بین ابوظبی و بایننس دخیل است که جریانهای درآمدی مرتبط با رشد بایننس را ایجاد میکند.

منتقدان هشدار میدهند که چنین روابط سیاسی میتواند مرز بین امور مالی و سیاست را مبهم کند. با این حال، بازارها واکنش مثبتی نشان دادند. قیمت WLFI در کمتر از ۲۴ ساعت نزدیک به ۱۴ درصد جهش کرد، در حالی که حجم معاملات روزانه از ۳۰۰ میلیون دلار فراتر رفت؛ یعنی دو برابر میانگین قبلی آن.

افزایش همزمان قیمت و حجم، نشانهای از انباشت مجدد است. دادهها همچنین نشان میدهند که تعداد هولدرها پس از یک ماه کاهش، شروع به افزایش کردهاند.

نمودارها نشان میدهند که تعداد هولدرهای WLFI طی هفته گذشته از ۱۲۴,۵۲۰ به ۱۲۴,۳۸۰ کاهش یافته بود، اما این خبر به آن کمک کرد تا به ۱۲۴,۴۵۰ بازگردد. این افزایش اندک، نشانه اولیه بازگشت اعتماد سرمایهگذاران پس از کاهش تقریباً ۳۰ درصدی WLFI از ماه گذشته است.

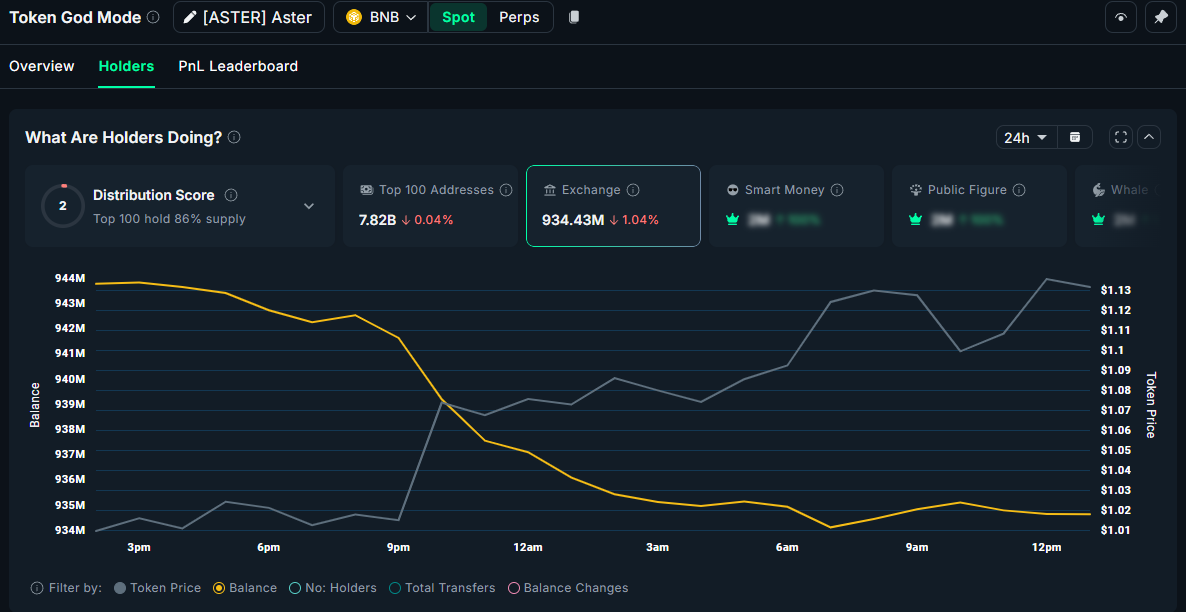

۲. استر (ASTER)

استر یک صرافی غیرمتمرکز پرپچوال است که بر روی بیانبی چین ساخته شده است. YZi لبز (Binance Labs سابق) از این پروژه پشتیبانی میکند و چانگپنگ ژائو علناً از استر در X حمایت کرده است.

اخبار مثبت پیرامون چانگپنگ ژائو، احساسات صعودی را در میان سرمایهگذاران احیا کرده و خرید استر را افزایش داده است. دادههای آنچین، انباشت واضح را از طریق خروج از صرافیها و حرکت قیمت نشان میدهد.

قیمت استر بیش از ۱۲ درصد افزایش پیدا کرده در حالی که حدود ۱۰ میلیون توکن استر از صرافیها برداشت شده است. سرمایهگذاری به نام «AltcoinsGuy» گفته است:

همین الان دوباره ۵۰ توکن ASTER از سودم برداشت کردم و برای نگهداری بلندمدت به کیف پول شخصیام منتقل کردم و این کار را تا رسیدن قیمت به ۵ تا ۱۰ دلار ادامه خواهم داد. آیا کس دیگری هم این کار را انجام میدهد یا فقط من اینطور فکر میکنم؟ من به خاطر چانگپنگ ژائو به شدت به استر خوشبین هستم.

در ۲۳ اکتبر (۱ آبان)، استر همچنین کمپین Rocket Launch خود را راهاندازی کرد، یک طرح نقدینگی که با برنامه بازخرید ترکیب شده است. این کمپین، همراه با خبر عفو، اعتماد سرمایهگذاران را بیش از پیش افزایش داده است.

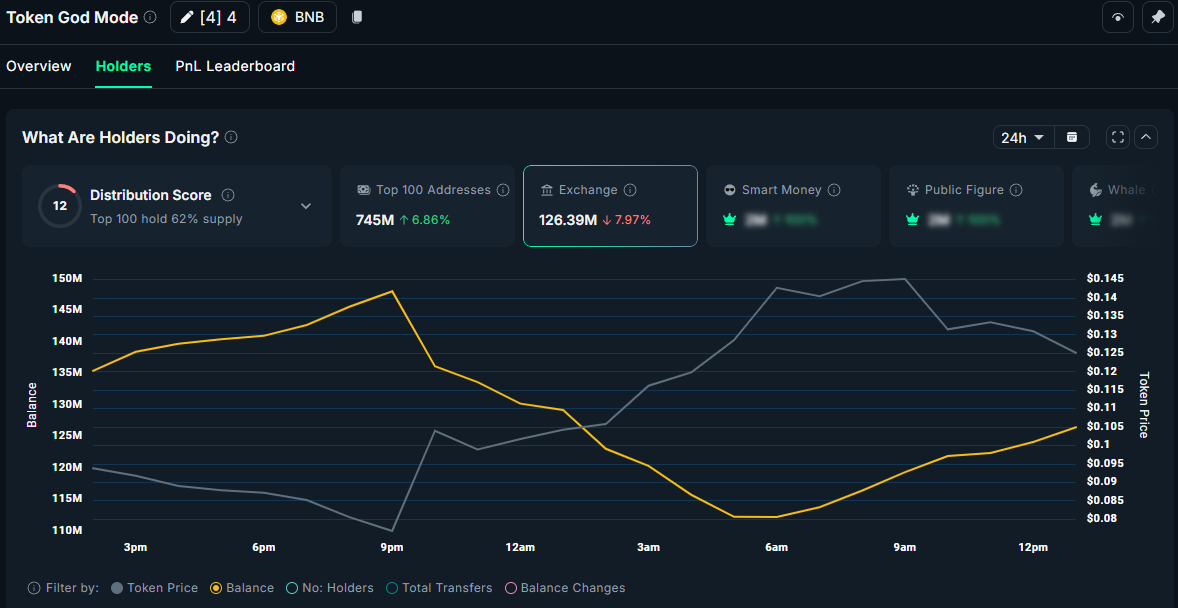

۳. میم کوین ۴

ارز ۴ یک میم کوین که بر روی پلتفرم four.meme با ارزش بازار تقریباً ۱۲۰ میلیون دلار ایجاد شده است. احساسات مثبت اخیر درباره «فصل BNB» سرمایهگذاران را به سمت توکنهایی با سرمایه بازار کوچکتر در اکوسیستم بایننس سوق داده است تا بازدهی بالاتری کسب کنند. اخبار مثبت مربوط به عفو چانگپنگ ژائو، اعتماد سرمایهگذاران میم کوین در four.meme را بیشتر تقویت کرده است.

دادههای نانسن نشان میدهد که ۱۰۰ کیف پول برتر نگهدارنده توکن ۴، موجودی خود را ۶.۸۶ درصد افزایش دادهاند. در حالی که ذخایر صرافیها پس از اعلام عفو تقریباً ۸ درصد کاهش یافت است. قیمت این توکن در ۲۴ ساعت گذشته بیش از ۳۰ درصد افزایش یافته است.

علاوه بر این، میم کوین ۴ در لیست آلفای بایننس ظاهر شده است که این گمانهزنی را افزایش میدهد که ممکن است به زودی در معاملات اسپات بایننس لیست شود. انباشت فعلی توسط هولدرها میتواند یک موقعیت استراتژیک را در صورت لیست شدن نشان دهد.

این سه آلت کوین ارتباط مستقیم یا غیرمستقیمی با اکوسیستم بایننس و چانگپنگ ژائو دارند. در حالی که بازار ماه اکتبر عمدتاً آرام باقی مانده است، BNB و پروژههای اطراف آن به عنوان نقاط روشن نادری در چشمانداز گستردهتر ارزهای دیجیتال برجسته میشوند.

نوشته بررسی ۳ آلت کوین که بعد عفو غافلگیرکننده چانگپنگ ژائو با تقاضای زیادی روبهرو شدند! اولین بار در مجله نوبیتکس. پدیدار شد.

بیت کوین وارد دنیای سازندگان محتوا شد؛ همکاری بزرگ تتر و Rumble

عبور معاملات پلیمارکت از ۲۰ میلیارد دلار؛ برنامه ایردراپ اعلام شد!

در حالی که حجم معاملات پلیمارکت (Polymarket) از مرز ۲۰ میلیارد دلار عبور کرده، برنامه عرضه توکن POLY و ایردراپ گسترده نیز اعلام شد. این پلتفرم پیشبینی بازار، پس از سه سال مواجهه با چالشهای قانونی، موفق به ازسرگیری فعالیت خود در آمریکا شد و حالا تمرکز خود را بر راهاندازی توکن بومی و ایردراپ برای کاربران وفادار گذاشته است.

متیو مدبر، مدیر بازاریابی پلیمارکت، در یک پادکست اعلام کرد که تیم قصد دارد POLY را با کاربرد واقعی و ارزش بلندمدت عرضه کند، نه صرفاً برای موج هیجانی کوتاهمدت. ۵ تا ۱۰ درصد از کل عرضه توکن به ایردراپ اختصاص خواهد یافت و تنها کاربران فعال در معاملات پلتفرم واجد شرایط خواهند بود.

پلیمارکت در نیمه اول سال جاری ۶ میلیارد دلار حجم معاملات ثبت کرد و با این موفقیت، حجم کل معاملات خود را به بیش از ۲۰ میلیارد دلار رساند، که آن را در میان موفقترین برنامههای غیرمتمرکز جهان قرار میدهد. سرمایهگذاران نهادی نیز توجه ویژهای به رشد این پلتفرم نشان دادهاند؛ بهطور مثال، بورس بینقارهای (ICE) دو میلیارد دلار در این پروژه سرمایهگذاری کرده است.

ایردراپ POLY هیجان تازهای در جامعه کریپتو ایجاد کرده و کارشناسان انتظار دارند نحوه تخصیص بر اساس فعالیت گذشته کاربران باشد و به افرادی که بیشترین تعامل را داشتهاند پاداش داده شود.

نوشته عبور معاملات پلیمارکت از ۲۰ میلیارد دلار؛ برنامه ایردراپ اعلام شد! اولین بار در رمز ارز نیوز. پدیدار شد.

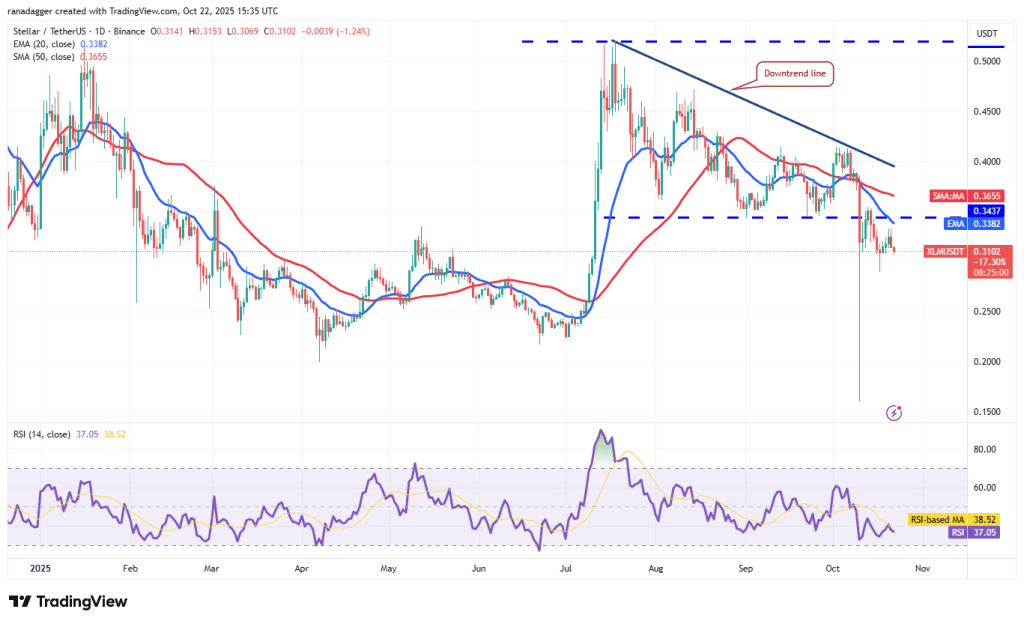

رشد شبکه و واگرایی مخفی XLM؛ جهش ۲۰ درصدی یا سقوط دوباره؟